|

Η εικόνα

του δ’ τριμήνου

Για το

τελευταίο τρίμηνο του

2025, η Optima προβλέπει

ότι τα βασικά

επαναλαμβανόμενα έσοδα

θα διατηρηθούν σε ισχυρά

επίπεδα. Τα καθαρά έσοδα

από τόκους εκτιμάται ότι

θα σταθεροποιηθούν,

επιβεβαιώνοντας την τάση

ομαλοποίησης που είχε

ήδη διαφανεί στο

προηγούμενο τρίμηνο.

Παράλληλα, τα έσοδα από

προμήθειες αναμένεται να

ενισχυθούν, στηριζόμενα

τόσο στην αυξημένη

πιστωτική δραστηριότητα

όσο και στις υπηρεσίες

επενδυτικής τραπεζικής.

Στον

αντίποδα, τα λειτουργικά

έξοδα προβλέπεται να

εμφανίσουν αύξηση σε

τριμηνιαία βάση, λόγω

έκτακτων επιβαρύνσεων

που σχετίζονται με το

πρόγραμμα εθελουσίας

εξόδου, την ενσωμάτωση

της Εθνικής

Ασφαλιστικής, τις

μεταβλητές αποδοχές,

καθώς και την έναρξη

λειτουργίας της Snappi,

η οποία αρχίζει να

επιβαρύνει τη δομή

κόστους.

Οι

προβλέψεις για

επισφαλείς απαιτήσεις

εκτιμάται ότι θα

παραμείνουν ελεγχόμενες,

με την τράπεζα να

αξιοποιεί προσαρμογές

μετά το μοντέλο για τη

διαχείριση υπολειπόμενων

ανοιγμάτων, διατηρώντας

την ποιότητα του

χαρτοφυλακίου της.

Εκτιμήσεις μεγεθών

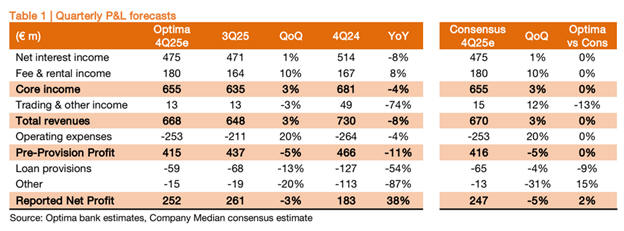

Τα

καθαρά έσοδα από τόκους

στο δ’ τρίμηνο

αναμένεται να

διαμορφωθούν στα 475

εκατ. ευρώ, ενώ τα έσοδα

από προμήθειες στα 180

εκατ. ευρώ, οδηγώντας τα

συνολικά έσοδα κοντά στα

668 εκατ. ευρώ.

Τα

λειτουργικά έξοδα

υπολογίζονται στα 132

εκατ. ευρώ, με

αποτέλεσμα τα προ

προβλέψεων κέρδη να

ανέλθουν στα 415 εκατ.

ευρώ και οι προβλέψεις

για ζημίες δανείων στα

59 εκατ. ευρώ. Υπό αυτές

τις παραδοχές, τα καθαρά

κέρδη του τριμήνου

εκτιμάται ότι θα

διαμορφωθούν στα 252

εκατ. ευρώ, ελαφρώς

υψηλότερα από τον μέσο

όρο των εκτιμήσεων της

αγοράς.

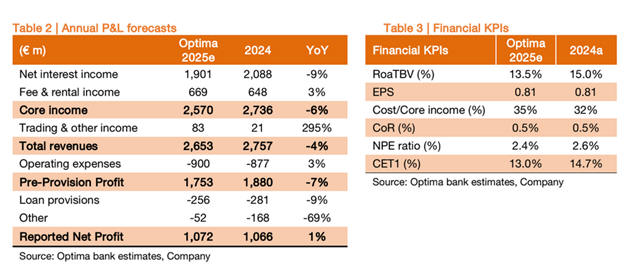

Σε

επίπεδο έτους, τα καθαρά

έσοδα από τόκους για το

2025 προβλέπεται να

φθάσουν τα 1,9 δισ.

ευρώ, με βασικό μοχλό

την καθαρή πιστωτική

επέκταση ύψους 3,5 δισ.

ευρώ, παρά τη συγκριτική

μείωση έναντι του 2024.

Τα έσοδα από προμήθειες

εκτιμάται ότι θα

διαμορφωθούν στα 669

εκατ. ευρώ,

καταγράφοντας σημαντική

άνοδο, ενώ τα

λειτουργικά έξοδα θα

κινηθούν οριακά

υψηλότερα.

Οι

απομειώσεις δανείων

αναμένεται να

υποχωρήσουν, οδηγώντας

τα καθαρά κέρδη του

ομίλου στα 1,07 δισ.

ευρώ. Τα εξομαλυμένα

κέρδη ανά μετοχή,

προσαρμοσμένα για

τίτλους AT1, προβλέπεται

να ανέλθουν στα 0,81

ευρώ, σε συμφωνία με τις

κατευθύνσεις της

διοίκησης.

Προοπτικές και αποτίμηση

Η

συμβολή της Εθνικής

Ασφαλιστικής στα

αποτελέσματα του 2025

αφορά μόλις έναν μήνα,

γεγονός που αφήνει

σημαντικό περιθώριο

ενίσχυσης της

κερδοφορίας την περίοδο

2026-2029. Η αγορά

αναμένει με ενδιαφέρον

τις ανακοινώσεις για τη

στρατηγική πιστωτικής

ανάπτυξης και την

περαιτέρω ενσωμάτωση της

ασφαλιστικής

δραστηριότητας.

Σε όρους

αποτίμησης, η μετοχή

εμφανίζεται ελκυστική,

με εκτιμώμενο δείκτη P/E

2026 στις 8,8 φορές και

P/TBV στο 1,2x, επίπεδα

που συνεπάγονται

discount έναντι των

ευρωπαϊκών τραπεζών.

Παράλληλα, προβλέπεται

διατήρηση του δείκτη

διανομής μερίσματος στο

50%, στοιχείο που

ενισχύει τη συνολική

απόδοση για τους

μετόχους.

|