|

00:01 -

10/06/25 |

|

|

|

|

|

|

|

|

|

|

Τραπεζικός Δείκτης

Θετικά αποτιμάται μια

ακόμη εβδομάδα για τον τραπεζικό κλάδο (8η ανοδική

έστω και με οριακά κέρδη 0,08%), με γενικά ήρεμες συνεδριάσεις,

με καλό photo

finish

σε κάποιες από αυτές, κυρίως την προηγούμενη

Πέμπτη. Ο Τραπεζικός δείκτης έκλεισε την προηγούμενη Παρασκευή

στις 1.839,27 μονάδες, -0,30% χωρίς να υπάρχουν διαφοροποιήσεις

από τα προηγούμενα σχόλια μας, με το δείκτη να έχει πάντα

απόσταση ασφαλείας από τις 1.750 – 1.740 μονάδες, στα υψηλά

περίπου 10 ετών, από τον Νοέμβριο του 2015. Θυμίζουμε και στο

ξεκίνημα αυτής της εβδομάδας. Πως μένοντας υψηλότερα των

παραπάνω επιπέδων μιλάμε για ένα νέο ανοδικό trend, με σημαντικά

μάλιστα περιθώρια ανόδου ελλείψει αντιστάσεων (είναι

χαρακτηριστικό πως δεν αναφέρουμε συγκεκριμένα επίπεδα -

αντιστάσεις, περιμένοντας ο δείκτης να τις χαράξει με την πορεία

του). Βασικοί στόχοι λοιπόν, η διπλή παραμονή υψηλότερα των

1.800 και κυρίως των 1.750 – 1.740 μονάδων. Απλά αναφέρουμε πως

χαμηλότερα, έχουμε τα επίπεδα των 1.700, 1.670 – 1.660, 1.610 –

1.600 και 1.580 – 1.570 μονάδων, με τα δύο τελευταία ζεύγη να

είναι πιο ισχυρές στηρίξεις, αν και φυσικά στα επίπεδα που

βρισκόμαστε στην παρούσα φάση ούτε θέλουμε να σκεφτούμε πως θα

βρεθούμε μπροστά σε ένα τόσο μεγάλο πισωγύρισμα της αγοράς.

|

|

|

|

|

|

|

|

|

|

|

ΕΤΕ

Άριστα παίρνει

η μετοχή της Εθνικής Τράπεζας κατά την προηγούμενη εβδομάδα,

κόβοντας το μέρισμα την προηγούμενη Τρίτη και καταφέρνοντας να

μαζέψει τις απώλειες με πλήρως θετική τάση. Τα βλέμματα

στρέφονται, για ακόμη μια φορά τις τελευταίες εβδομάδες στις

πολύ ισχυρές αντιστάσεις στα επίπεδα των 10,40-10,50 ευρώ

(έκλεισε την προηγούμενη Παρασκευή στα 10,55 ευρώ, 0,29%) ...

Όπως έχουμε γράψει, αφήνοντας οριστικά πίσω αυτά τα επίπεδα

μιλάμε για ένα νέο ανοδικό trend με στόχο σε αυτό το σενάριο τις

αντιστάσεις στα επίπεδα των 11,00-11,10 ευρώ...

Τώρα

επιστρέφοντας εκ νέου χαμηλότερα των 10,50-10,40 ευρώ... Ο

βασικός στόχος θα ήταν να μείνει η μετοχή υψηλότερα των

10,00-9,80 αρκετά ισχυρές στηρίξεις ... Χαμηλότερα οι επόμενες

(πολύ ισχυρές) στηρίξεις είναι στα 9,00 – 8,80 ευρώ.

|

|

|

|

|

|

|

|

|

|

|

|

|

|

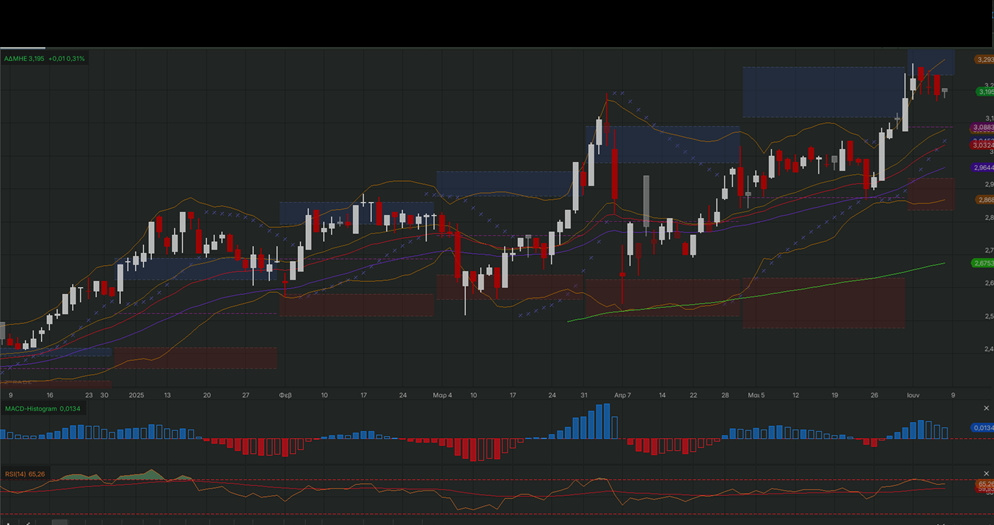

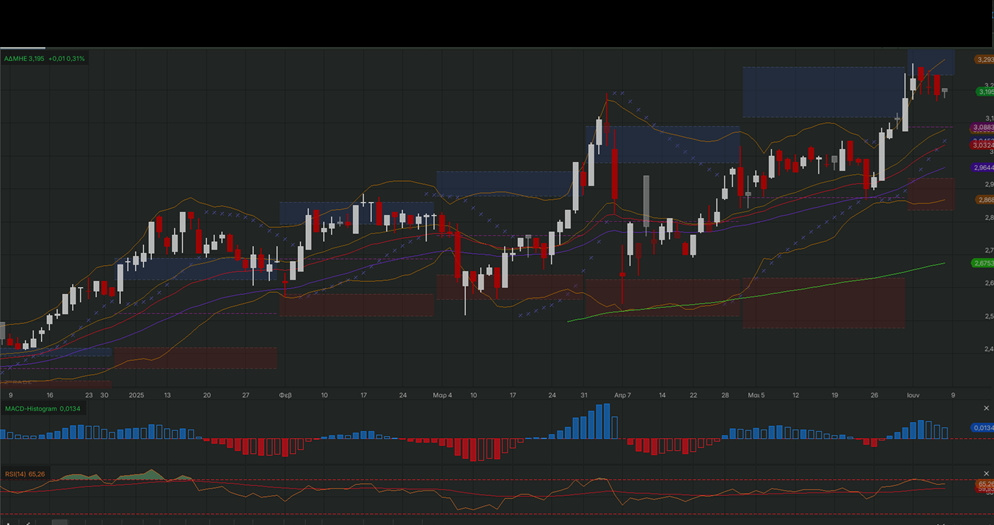

ΑΔΜΗΕ

Σταθεροποιητική η προηγούμενη εβδομάδα για τη μετοχή του ΑΔΜΗΕ

(+0,63%) θετικό πως η μετοχή συνεχίζει να βρίσκεται υψηλότερα

των 3,10 – 3,00 ευρώ που ήτανε και το πρώτο μέλημα, κυνηγώντας

τη διάσπαση της αντιστάσεις στα 3,20 ευρώ (έκλεισε την Παρασκευή

στα 3,195 ευρώ, +0,31%). Διασπώντας οριστικά και τα 3,20 ευρώ,

έχουμε πει πως περιμένουμε νέα άνοδο, με επόμενο στόχο τις

αντιστάσεις στα 3,50 ευρώ όπου θα επαναξιολογηθούν όλα τα νέα

δεδομένα.

Αναφορικά με

τις στηρίξεις και στο αρνητικό σενάριο απώλειας των 3,10-3,00

ευρώ.... Έχουμε τα επίπεδα των 2,95 – 2,90, 2,80 και 2,70 – 2,67

ευρώ, χωρίς να βλέπουμε κανένα λόγο για ένα τόσο μεγάλο

pull

back,

εκτός φυσικά του σεναρίου μιας συνολικής μεγάλης διόρθωσης στο

Χ.Α. και τις αγορές.

|

|

|

|

|

|

|

|

|

|

|

Τράπεζα Κύπρου

Στα Τράπεζα

Κύπρου και την τελευταία ειδησεογραφία από την προηγούμενη

εβδομάδα. Τη στρατηγική ενίσχυσης της παρουσίας της στην

ελληνική αγορά, με βασικούς άξονες τις χρηματοδοτήσεις

επιχειρήσεων και τη ναυτιλία, παρουσίασε ο Διευθύνων Σύμβουλος

της Τράπεζας Κύπρου, Πανίκος Νικολάου, σε συνάντηση με

εκπροσώπους του Τύπου.

Ο κ. Νικολάου

χαρακτήρισε την Ελλάδα αγορά με σημαντική δυναμική και βάθος,

επισημαίνοντας ότι η Τράπεζα Κύπρου επιδιώκει να επεκταθεί

περαιτέρω με επιλεκτικά και στοχευμένα βήματα. Προτεραιότητα

δίνεται στη χρηματοδότηση μεγάλων ελληνικών επιχειρήσεων, καθώς

και στον ναυτιλιακό κλάδο.

Όπως ανέφερε,

το 2024 εκταμιεύθηκαν δάνεια συνολικού ύψους 400 εκατ. ευρώ σε

διεθνείς αγορές, κυρίως στην Ελλάδα, με στόχο την αύξηση της

χρηματοδότησης ελληνικών επιχειρήσεων. Το συνολικό χαρτοφυλάκιο

δανείων της τράπεζας εκτός Κύπρου ανέρχεται σήμερα σε 1 δισ.

ευρώ, με στόχο την ενίσχυσή του στα 1,5 δισ. ευρώ.

Ορόσημο το

2024

Ο Διευθύνων

Σύμβουλος χαρακτήρισε το 2024 ως χρονιά-ορόσημο για την Τράπεζα

Κύπρου, λόγω της συμπλήρωσης 125 ετών λειτουργίας και της

επίτευξης ιστορικού ρεκόρ καθαρών κερδών, ύψους 508 εκατ. ευρώ.

Για δεύτερη συνεχή χρονιά, η απόδοση των ιδίων κεφαλαίων της

τράπεζας ξεπέρασε το 20%.

Ιδιαίτερη

αναφορά έκανε στο διαφοροποιημένο επιχειρηματικό μοντέλο της

τράπεζας, το οποίο στηρίζεται σε σημαντικό βαθμό στα έσοδα από

προμήθειες – ιδίως από δραστηριότητες όπως οι ασφαλίσεις. Αυτά

τα έσοδα καλύπτουν το 70% με 80% των λειτουργικών δαπανών,

γεγονός που συμβάλλει στη σταθερότητα των αποδόσεων, στη

διατηρησιμότητα της υψηλής κερδοφορίας και στη χρηματοδότηση των

επενδύσεων ψηφιακού μετασχηματισμού.

Ανταγωνισμός

και στρατηγική στην Κύπρο

Αναφερόμενος

στο ανταγωνιστικό περιβάλλον στην Κύπρο, ιδιαίτερα μετά την

εξαγορά της Ελληνικής Τράπεζας από την

Eurobank

και της

Astrobank από

την

Alpha

Bank,

ο κ. Νικολάου τόνισε πως δεν προκαλεί ανησυχία και ότι πρόκειται

για θετική εξέλιξη. Επεσήμανε ότι η κύρια πρόκληση προέρχεται

από τις

fintech

εταιρείες.

«Χτίζουμε από

την Κύπρο ένα τραπεζικό μοντέλο εξωστρεφές, στιβαρό και

επικεντρωμένο στη δημιουργία διαχρονικής αξίας για μετόχους,

πελάτες και κοινωνία», ανέφερε χαρακτηριστικά.

Επιστροφή στο

ΧΑ και μέρισμα

Σχετικά με την

επανεισαγωγή της μετοχής της Τράπεζας Κύπρου στο Χρηματιστήριο

Αθηνών, υπογράμμισε πως η απόφαση αυτή ήδη αποδίδει, ενισχύοντας

τη ρευστότητα της μετοχής, τη δημοσιότητα της τράπεζας και την

παρουσία της στις αγορές της περιοχής, ενώ παράλληλα εδραιώνει

τη σύνδεσή της με την ελληνική επενδυτική κοινότητα.

Διανομές έως

και 70% των κερδών

Η Εκτελεστική

Διευθύντρια Οικονομικής Διεύθυνσης, Ελίζα Λειβαδιώτου, τόνισε

την ηγετική θέση της Τράπεζας Κύπρου στην κυπριακή αγορά, με

μερίδιο 43% στα δάνεια και 37,5% στις καταθέσεις. Σημείωσε,

επίσης, τον εξαιρετικά χαμηλό δείκτη μη εξυπηρετούμενων δανείων

(NPEs),

στο 1,8%, καθώς και τους υψηλούς δείκτες κεφαλαιακής επάρκειας

και ρευστότητας.

Για

το 2025, η διοίκηση έχει θέσει ως στόχο τη διανομή μερίσματος

που θα κυμαίνεται μεταξύ 50% και 70% των καθαρών κερδών, με

στόχο το ανώτερο όριο. Παράλληλα, εξετάζεται η διανομή

ενδιάμεσου μερίσματος με την ανακοίνωση των οικονομικών

αποτελεσμάτων του πρώτου εξαμήνου.

|

|

|

|

|

|

|

|

|

|

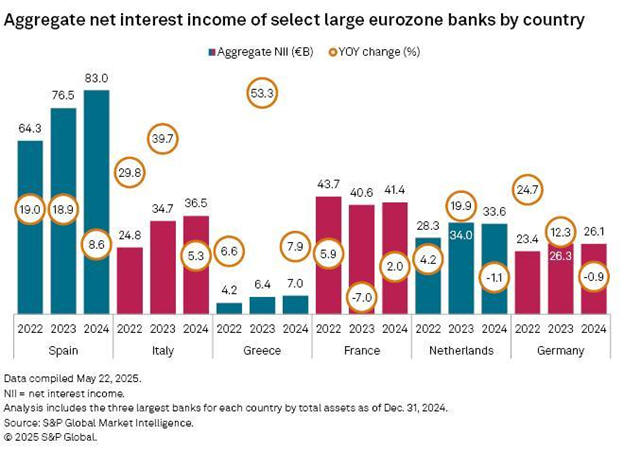

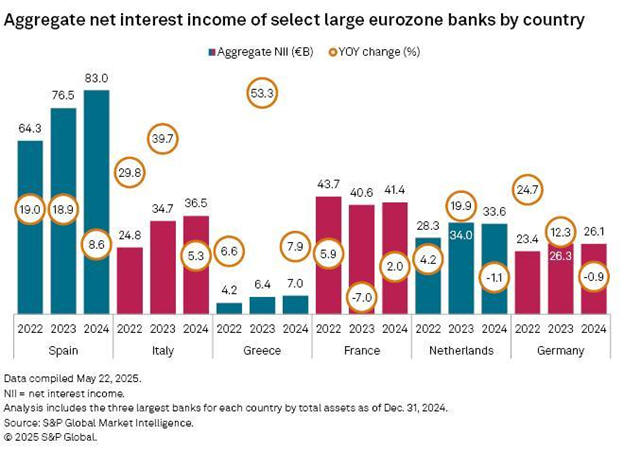

Τράπεζες – Νότος

Οι τράπεζες σε

χώρες της Νότιας Ευρώπης – όπως η Ιταλία, η Ισπανία, η

Πορτογαλία, η Ελλάδα και η Κύπρος – ενδέχεται να αντιμετωπίσουν

ισχυρές πιέσεις στα έσοδά τους από τόκους κατά τη διάρκεια του

2025. Η Ευρωπαϊκή Κεντρική Τράπεζα προχωρά σε μείωση των

επιτοκίων, με στόχο να μετριάσει τον κίνδυνο ύφεσης που απορρέει

από τη νέα πολιτική δασμών των ΗΠΑ. Σύμφωνα με αναλυτές της S&P

Global, αν το βασικό επιτόκιο πέσει κάτω από το 1%, οι τράπεζες

της ευρωζώνης – και κυρίως αυτές στον ευρωπαϊκό Νότο – θα δουν

σημαντική επιδείνωση της κερδοφορίας τους.

Η Ιταλία

αναδεικνύεται ως η πλέον ευάλωτη χώρα, λόγω της έντονης

εξαγωγικής της δραστηριότητας προς τις ΗΠΑ, η οποία πλήττεται

από τα αμερικανικά μέτρα. Αν και ορισμένες τράπεζες έχουν

περιορίσει τον κίνδυνο με επενδύσεις σε κρατικά ομόλογα, η

συνολική υποχώρηση των καθαρών εσόδων από τόκους ενισχύει το

κλίμα αβεβαιότητας, σε μια συγκυρία που η Ευρωπαϊκή Επιτροπή

έχει ήδη αναθεωρήσει προς τα κάτω τις προβλέψεις για την

ανάπτυξη της ευρωζώνης το 2025.

Εντεινόμενη

νομισματική χαλάρωση

Οι προσδοκίες

για ταχύτερη μείωση επιτοκίων στην ευρωζώνη αυξήθηκαν μετά την

απόφαση του Ντόναλντ Τραμπ, στις 2 Απριλίου, να επιβάλει δασμούς

σε όλες τις εισαγωγές προς τις ΗΠΑ. Ορισμένοι αναλυτές εκτιμούν

ότι το επιτόκιο της ΕΚΤ ενδέχεται να υποχωρήσει έως το 1% από το

τρέχον 2%.

Οι τράπεζες

του Νότου είναι ιδιαίτερα ευάλωτες σε αλλαγές στα επιτόκια, λόγω

της υψηλής έκθεσής τους σε δάνεια κυμαινόμενου επιτοκίου και της

εξάρτησής τους από τα έσοδα από τόκους. Το 2022 επωφελήθηκαν

σημαντικά από την απότομη άνοδο των επιτοκίων, η οποία ενίσχυσε

τα κέρδη και τις αποδόσεις των μετοχών τους. Ωστόσο, η πορεία

αντιστρέφεται.

«Οι τράπεζες

στις χώρες της Νότιας Ευρώπης ήταν μεταξύ αυτών που επωφελήθηκαν

περισσότερο από την αύξηση των επιτοκίων και είναι πιθανό να

επηρεαστούν δυσανάλογα από την επικείμενη μείωση», σημειώνει ο

Andrea Costanzo, αντιπρόεδρος της Morningstar DBRS.

Πτωτική τροχιά

στα καθαρά έσοδα από τόκους

Τα καθαρά

έσοδα από τόκους (Net Interest Income - NII), δηλαδή η διαφορά

μεταξύ τόκων που εισπράττουν και αυτών που πληρώνουν, ήδη

καταγράφουν πτώση στις περισσότερες τράπεζες της ευρωζώνης.

Σύμφωνα με στοιχεία της S&P Global Market Intelligence, το

συνολικό NII των μεγάλων τραπεζών της περιοχής μειώθηκε πάνω από

3% σε τριμηνιαία βάση και περίπου 2,5% σε ετήσια, κατά το πρώτο

τρίμηνο του 2025.

Προβλέπεται

περαιτέρω κάμψη καθ' όλη τη διάρκεια του έτους και ενδεχομένως

και το 2026, ειδικά για τις τράπεζες του ευρωπαϊκού Νότου. Κατά

μέσο όρο, οι απώλειες στα καθαρά έσοδα από τόκους το 2025

υπολογίζονται στο 5,7% για τις μεγαλύτερες ευρωπαϊκές τράπεζες.

Από τις 21

συστημικές τράπεζες που εκτιμάται ότι θα παρουσιάσουν κάμψη στο

NII, οι 13 βρίσκονται σε χώρες της Νότιας Ευρώπης. Μόνο τέσσερις

τράπεζες της περιοχής αναμένεται να πετύχουν αύξηση των σχετικών

εσόδων.

Παρά τις

πιέσεις, οι τράπεζες διατήρησαν τις προβλέψεις τους για το 2025

στις πρόσφατες οικονομικές ανακοινώσεις, ακόμη και μετά την

αναθεώρηση της εκτίμησης για το τελικό επιτόκιο της ΕΚΤ από 2%

σε 1,5%. Ωστόσο, μια περαιτέρω πτώση κάτω από το 1,5% ίσως

αλλάξει τα δεδομένα, προειδοποιεί η Amal Shah της EY.

Ο Filippo

Alloatti της Federated Hermes επισημαίνει ότι ένα επιτόκιο στο

1% αποτελεί κρίσιμο όριο: «Αν πέσουμε ακόμη πιο χαμηλά, όπως στο

0,75%, τότε η κατάσταση για τις τράπεζες γίνεται εξαιρετικά

δύσκολη».

Εμπόδια από

τις διεθνείς εμπορικές εξελίξεις

Η επικεφαλής

της ΕΚΤ, Κριστίν Λαγκάρντ, έχει δεσμευτεί για διατήρηση του

πληθωρισμού κοντά στον στόχο του 2%, ωστόσο έχει αναγνωρίσει την

ύπαρξη “εξαιρετικής αβεβαιότητας” λόγω της αυξανόμενης έντασης

στο παγκόσμιο εμπόριο.

Στις 19 Μαΐου,

η Ευρωπαϊκή Επιτροπή μείωσε την πρόβλεψή της για την ανάπτυξη

της ευρωζώνης το 2025 στο 0,9%, εξαιτίας κυρίως των επιπτώσεων

των αμερικανικών δασμών στο διεθνές εμπόριο.

«Οι αυξημένοι

κίνδυνοι ύφεσης καθορίζουν τη στρατηγική της ΕΚΤ», εξηγεί η

Seema Shah της Principal Asset Management. «Αν η ύφεση μοιάζει

πιο πιθανή, τότε θα ακολουθήσουν επιπλέον μειώσεις επιτοκίων».

Στρατηγικές

προσαρμογής

Ορισμένες

τράπεζες στη Νότια Ευρώπη προσπαθούν να περιορίσουν τον

αντίκτυπο. Ιδιαίτερα οι ισπανικές τράπεζες έχουν ενισχύσει τη

θέση τους μέσω τοποθετήσεων σε κρατικούς τίτλους με ευνοϊκές

αποδόσεις.

Παράλληλα, το

γεγονός ότι οι συνθήκες ρευστότητας παραμένουν σχετικά θετικές

(παρότι εξασθενούν) επιτρέπει στις τράπεζες να συγκρατήσουν τα

επιτόκια καταθέσεων, περιορίζοντας τη μείωση των περιθωρίων

κέρδους.

Τα χαμηλότερα

επιτόκια θα μπορούσαν επίσης να οδηγήσουν σε αύξηση της ζήτησης

για δανεισμό. Οι οικονομίες της Νότιας Ευρώπης έχουν δείξει

σχετική ανθεκτικότητα το τελευταίο διάστημα και ενδέχεται να

επηρεαστούν λιγότερο από τις επιπτώσεις των δασμών των ΗΠΑ.

Η Ιταλία στο

επίκεντρο

Η ιταλική

οικονομία, ωστόσο, βρίσκεται σε πιο επισφαλή θέση. Το 2024, η

Ιταλία ήταν ο τρίτος μεγαλύτερος εξαγωγέας της ευρωζώνης προς

τις ΗΠΑ, μετά τη Γερμανία και την Ιρλανδία, με εξαγωγές ύψους

σχεδόν 65 δισ. ευρώ.

Ο Filippo

Alloatti εκφράζει ανησυχία: «Αν οι δασμοί οδηγήσουν σε ύφεση,

είτε συνολικά στην ευρωζώνη είτε σε επιμέρους οικονομίες, η

Ιταλία είναι πολύ πιθανό να επηρεαστεί έντονα».

Οι εξαγωγές

της ευρωζώνης υπόκεινται σήμερα σε δασμό 10%, μετά την απόφαση

του Τραμπ να καθυστερήσει για 90 ημέρες τον αρχικό δασμό 20% που

είχε εξαγγελθεί. Οι δασμοί 25% εξακολουθούν να ισχύουν για

κατηγορίες όπως τα αυτοκίνητα και τα μέταλλα. Ο Αμερικανός

πρόεδρος απείλησε με νέα αύξηση δασμών στο 50% από 1η Ιουνίου,

ωστόσο ανέβαλε την εφαρμογή για τις 9 Ιουλίου.

Η Capital

Economics εκτιμά πως ένας δασμός 10% στις εξαγωγές της ΕΕ προς

τις ΗΠΑ μπορεί να προκαλέσει πτώση 0,2% στο ΑΕΠ της ευρωζώνης. Η

επίπτωση θα μπορούσε να είναι μεγαλύτερη, λόγω της αβεβαιότητας

που προκαλεί η ασυνεπής εμπορική πολιτική των ΗΠΑ.

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Χρηματιστηριακό Ημερολόγιο |

|

|

|

Μερίσματα

10.06.2025

PERFORMANCE TECHNOLOGIES Α.Ε.

Ημερομηνία Καταβολής Μερίσματος

Μερίσματα

10.06.2025

CNL CAPITAL

Ε.Κ.Ε.Σ. - Δ.Ο.Ε.Ε.

Ημερομηνία Καταβολής Μερίσματος

Μερίσματα

10.06.2025

ΠΛΑΣΤΙΚΑ ΘΡΑΚΗΣ ΕΤΑΙΡΙΑ ΣΥΜΜΕΤΟΧΩΝ Α.Ε.Ε.

Αποκοπή Μερίσματος

Μερίσματα

10.06.2025

ΕΘΝΙΚΗ ΤΡΑΠΕΖΑ ΤΗΣ ΕΛΛΑΔΟΣ Α.Ε.

Ημερομηνία Καταβολής Μερίσματος

------------------------------------------------------------------------------------------------------------------------------------------------

Γενικές Συνελεύσεις

11.06.2025

ΓΕΚ ΤΕΡΝΑ Α.Ε.

Γενική Συνέλευση

Μερίσματα

11.06.2025

ΝΟΒΑΛ ΠΡΟΠΕΡΤΥ ΑΕΕΑΠ

11.06.2025

ΓΡ. ΣΑΡΑΝΤΗΣ Α.Β.Ε.Ε.

Γενική Συνέλευση

Γενικές Συνελεύσεις

11.06.2025

DOTSOFT

Α.Ε.

Γενική Συνέλευση

11.06.2025

ΠΡΟΝΤΕΑ Α.Ε.Ε.Α.Π.

Γενική Συνέλευση

11.06.2025

ΠΛΑΣΤΙΚΑ ΘΡΑΚΗΣ ΕΤΑΙΡΙΑ ΣΥΜΜΕΤΟΧΩΝ Α.Ε.Ε.

Κάτοχοι Μερίσματος

---------------------------------------------------------------------------------------------------------------------------------------------------

Γενικές Συνελεύσεις

12.06.2025

ΕΛΛΗΝΙΚΑ ΧΡΗΜΑΤΙΣΤΗΡΙΑ - ΧΡΗΜΑΤΙΣΤΗΡΙΟ ΑΘΗΝΩΝ ΑΝΩΝΥΜΗ ΕΤΑΙΡΕΙΑ

ΣΥΜΜΕΤΟΧΩΝ

Γενική Συνέλευση

12.06.2025

ΕΜΠΟΡΙΚΗ ΕΙΣΑΓΩΓΙΚΗ ΑΥΤΟΚΙΝΗΤΩΝ ΔΙΤΡΟΧΩΝ ΚΑΙ ΜΗΧΑΝΩΝ ΘΑΛΑΣΣΗΣ ΑΝΩΝΥΜΗ

ΕΜΠΟΡΙΚΗ ΕΤΑΙΡΙΑ

Γενική Συνέλευση

12.06.2025

ΕΥΡΩΣΥΜΒΟΥΛΟΙ Α.Ε. ΣΥΜΒ ΑΝΑΠΤΥΞΗΣ ΚΑΙ ΤΕΧΝ/ΓΙΑΣ

Ετήσια Γενική Συνέλευση

------------------------------------------------------------------------------------------------------------------------------------------------------

13.06.2025

MEDITERRA

Α.Ε.

Γενική Συνέλευση

13.06.2025

TRADE

ESTATES

ΑΕΕΑΠ

Γενική Συνέλευση

13.06.2025

ΙΝΤΕΡΛΑΪΦ Α.Α.Ε.Γ.Α.

Γενική Συνέλευση

Μερίσματα

13.06.2025

ALPHA

TRUST

- ΑΝΔΡΟΜΕΔΑ Α.Ε.Ε.Χ.

Ημερομηνία Καταβολής Μερίσματος

|

|

|

|

|

|

Συναλλαγές σε Πακέτα |

|

|

|

|

|

|

|

|

|

Γνωστοποιήσεις συναλλαγών |

|

|

|

04&05/06/25 |

|

|

|

|

Kάντε Trading σε ελληνικές & ξένες μετοχές μέσω της

Πλατφόρμας Συναλλαγών με την οποία το GFF συνεργάζεται (Κάντε

Click και Κατεβάστε την μοναδική πλατφόρμα συναλλαγών, χωρίς καμία οικονομική υπορέωση, περιλαμβάνει και λογαριασμό "επίδειξης"

- Demo).

Λήψη τώρα!!

|

|

|

|

Τα όσα αναγράφονται

σε καμία περίπτωση

δεν αποτελούν

σύσταση για αγορά/πώληση

ή διακράτηση μετοχών

ή άλλων σύνθετων

προϊόντων (πχ.

CFD) που συνδέονται με τους

συγκεκριμένους

τίτλους που

αναφέρονται. |

|