|

00:01 - 16/04/25

|

|

|

|

|

|

|

|

Ελληνική Οικονομία

Eξι κομβικοί

οικονομικοί στόχοι της Ελλάδας τίθενται υπό αμφισβήτηση λόγω

του εν εξελίξει πλέον παγκόσμιου εμπορικού πολέμου. O

ετήσιος ρυθμός ανάπτυξης 2,3%, πάνω στον οποίο στηρίχθηκε η

δομή του κρατικού προϋπολογισμού, προϋποθέτει «ήρεμα νερά»,

όχι μόνο εντός των συνόρων αλλά και –κυρίως– στην Ευρώπη.

Αυτή η προϋπόθεση σήμερα δεν υπάρχει, με αποτέλεσμα να

τίθενται υπό αμφισβήτηση και οι υπόλοιποι εκ των προτέρων

φιλόδοξοι στόχοι. Η αύξηση των εξαγωγών κατά 4% προϋποθέτει

ότι θα βρεθεί τρόπος να καλυφθεί η όποια ζημία γίνει από την

επιβολή δασμών από τις ΗΠΑ και στις ελληνικές εξαγωγές. Η

ενίσχυση των επενδύσεων κατά 8,4% –στόχος που ούτως ή άλλως

έχει στηριχθεί στην εκτίμηση ότι θα αντληθούν περισσότεροι

πόροι φέτος από ΕΣΠΑ και Ταμείο Ανάκαμψης– δυσκολεύει σε

περιόδους παγκόσμιας αβεβαιότητας. Και σίγουρα η κατάρριψη

νέου ιστορικού ρεκόρ στα τουριστικά έσοδα, μπορεί να μην

επιτευχθεί αν οι βασικοί «πελάτες» της χώρας (Γερμανοί,

Γάλλοι, Αμερικανοί κ.ά.) αρχίσουν να βιώνουν πίεση στο

εισόδημά τους.

Όπως αναφέρει

ρεπορτάζ της Καθημερινής, από όλα τα στελέχη του οικονομικού

επιτελείου ακούγεται η έννοια «δευτερογενείς επιπτώσεις».

Χωρίς να υποτιμούν την πιθανή ζημία από μια μείωση των

εξαγωγών προς τις ΗΠΑ (σ.σ. ανέρχονται στα 2,4 δισ. ευρώ

ετησίως και αυτή τη στιγμή δεν μπορεί να γίνει καμιά

ποσοτικοποίηση για φέτος) στέκονται περισσότερο στα ακόλουθα

σημεία:

• Επίτευξη ρυθμού

ανάπτυξης 2,3%. Ηδη έχει αναθεωρηθεί προς τα κάτω ο στόχος

της ανάπτυξης της Ευρωζώνης από το 1,3% που έχει εγγραφεί

στον ελληνικό κρατικό προϋπολογισμό (σ.σ. για τις ΗΠΑ έχει

προβλεφθεί ανάπτυξη 2,2%, που επίσης είναι αμφίβολη). Πριν

καν ξεσπάσει ο εμπορικός πόλεμος, η ΕΚΤ κατέβαζε τον πήχυ

κάτω από το 1%. Οι νεότερες προβλέψεις είναι πολύ πιθανό ότι

θα είναι χειρότερες. Αυτό σημαίνει πίεση και για την

ελληνική οικονομία.

• Αύξηση των

εξαγωγών προϊόντων και υπηρεσιών κατά 4%. Το ζήτημα δεν

είναι μόνο τι θα γίνει με τις εξαγωγές προς τις ΗΠΑ. Το

κλίμα ανησυχίας και η μείωση της αγοραστικής δύναμης στην

Ευρώπη μπορεί να επηρεάσουν τις πωλήσεις ελληνικών προϊόντων

και προς τις ευρωπαϊκές αγορές, που είναι και οι μεγαλύτεροι

υποδοχείς ελληνικών προϊόντων.

• Αύξηση των

επενδύσεων κατά 8,4%. Το 2024 η Ελλάδα έψαχνε ποσοστό

αύξησης των επενδύσεων της τάξης του 6%-6,5% αλλά δεν

κατάφερε να εμφανίσει ποσοστό μεγαλύτερο του 4,5%. Φέτος

ζητείται ένα διπλάσιο ποσοστό. Στα υπέρ, η ωρίμανση πολλών

έργων του Ταμείου Ανάκαμψης και του ΕΣΠΑ. Στα κατά, το

σκηνικό αβεβαιότητας που δημιουργείται πλέον διεθνώς. Σε

τέτοιες συνθήκες είναι πιθανή η αναβολή αποφάσεων και αυτό

δεν βοηθάει μια χώρα που αναζητεί επιπλέον επενδύσεις 3-3,5

δισ. ευρώ σε σχέση με το 2024.

• Ενίσχυση των

τουριστικών εσόδων κατά επιπλέον ένα δισ. ευρώ. Για τη

φετινή σεζόν, στην πραγματικότητα δίνεται μια μάχη με τον

χρόνο. Μέχρι τώρα οι ενδείξεις για την πορεία των εισπράξεων

είναι ενθαρρυντικές και ο στόχος για αύξηση των εισπράξεων

ακόμη και στα 23 δισ. ευρώ φαντάζει εφικτός. Το ερώτημα

είναι σε ποιο βαθμό θα υπάρξει επιδείνωση του κλίματος στην

ευρωπαϊκή οικονομία και πώς αυτό θα αποτυπωθεί στις

αποφάσεις των Ευρωπαίων για διακοπές. Τα βλέμματα στρέφονται

κυρίως στη γερμανική αγορά, καθώς η συγκεκριμένη οικονομία

είναι αυτή που αναμένεται να δεχθεί τις ισχυρότερες πιέσεις

φέτος. Η τρίμηνη παράταση προκειμένου να υπάρξουν οι

σχετικές διαπραγματεύσεις θα μας φέρει ουσιαστικά μέσα στην

καρδιά του καλοκαιριού. Αυτό περιορίζει τις πιθανότητες να

καταγραφεί φέτος σημαντική ζημία στα τουριστικά έσοδα της

Ελλάδας, κάτι που βέβαια μένει να επιβεβαιωθεί στην πράξη.

• Μείωση του

ελλείμματος στο ισοζύγιο τρεχουσών συναλλαγών. Η μείωση των

τιμών της ενέργειας μπορεί να αποτελέσει σημαντική βοήθεια

στην προσπάθεια να μειωθεί το έλλειμμα λίγο πιο κοντά στο 6%

του ΑΕΠ. Από την άλλη, εκτός από την εξέλιξη των τουριστικών

εσόδων αλλά και των εξαγωγών, κρίσιμη θα είναι και η πορεία

των εισαγωγών. Η αύξησή τους –όχι μόνο σε όγκο όσο σε αξία–

είναι πιθανή καθώς σε περιόδους παγκόσμιας αναταραχής όσον

αφορά το εμπόριο, όλοι οι παίκτες θα επιδιώξουν να πάρουν

ό,τι μπορούν περισσότερο από όπου μπορούν.

• Συγκράτηση του

πληθωρισμού κοντά στο 2,1%. Η Ελλάδα δεν αντιμετωπίζει το

πρόβλημα των Ηνωμένων Πολιτειών, καθώς ακόμη και σε

περίπτωση που επιβληθούν τελικώς δασμοί από την Ευρώπη στις

ΗΠΑ, θα αφορούν πολύ περιορισμένο κομμάτι της αγοράς. Ο

πληθωριστικός κίνδυνος προκύπτει από το ενδεχόμενο να

επικρατήσει ψυχολογία ανατιμήσεων σε διεθνές επίπεδο.

|

|

|

|

|

|

|

|

|

Ελληνική Οικονομία

(2)

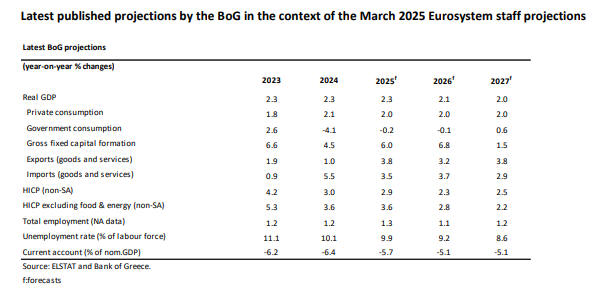

Η

ανάπτυξη της ελληνικής οικονομίας αναμένεται να φτάσει το

2,3% φέτος, σύμφωνα με την Τράπεζα της Ελλάδος (ΤτΕ). Στη

συνέχεια, αναμένεται να συγκλίνει με τον δυνητικό ρυθμό

ανάπτυξης της Ευρώπης, όπως αναφέρεται στο τελευταίο Note on

the Greek Economy. Η ανάπτυξη αυτή θα στηριχθεί κυρίως στην

ιδιωτική κατανάλωση και τις επενδύσεις, ενισχυόμενες από

τους ευρωπαϊκούς πόρους. Παράλληλα, ο πληθωρισμός αναμένεται

να συνεχίσει να επιβραδύνεται το 2025.

Σύμφωνα με την ΤτΕ,

η οικονομική δραστηριότητα συνέχισε να αυξάνεται με

ικανοποιητικό ρυθμό το 2024 (2,3%), ξεπερνώντας τον μέσο όρο

της ευρωζώνης. Ο πληθωρισμός μειώθηκε σημαντικά από το

υψηλότερο επίπεδο του 2022, λόγω της πτώσης των τιμών

ενέργειας το 2023, αλλά παρέμεινε υψηλός στο 3% το 2024 λόγω

της διαρκούς ανόδου των τιμών στις υπηρεσίες. Τον Μάρτιο του

2025, ο πληθωρισμός αυξήθηκε ελαφρώς στο 3,1%, εξαιτίας της

σημαντικής ανόδου του πληθωρισμού στα μη επεξεργασμένα

τρόφιμα.

Στην αγορά

ακινήτων, οι τιμές των διαμερισμάτων συνέχισαν να αυξάνονται

με ισχυρό, αλλά επιβραδυνόμενο ρυθμό καθ' όλη τη διάρκεια

του 2024. Στην αγορά εργασίας, οι πρώτοι μήνες του 2025 ήταν

θετικοί, με αύξηση της απασχόλησης και περαιτέρω μείωση της

ανεργίας. Το έλλειμμα τρεχουσών συναλλαγών επιδεινώθηκε το

2024, σημειώνοντας αύξηση κατά 1,3 δισ. ευρώ σε σύγκριση με

το 2023, ενώ το πλεόνασμα τρεχουσών συναλλαγών μειώθηκε κατά

0,8 δισ. ευρώ τον Ιανουάριο του 2025.

Το πρωτογενές

δημοσιονομικό αποτέλεσμα του 2023 κατέγραψε πλεόνασμα 2,1%

του ΑΕΠ, πολύ υψηλότερο από τον στόχο του 1,1%, λόγω

αυξημένων φορολογικών εσόδων και χαμηλότερων πρωτογενών

δαπανών. Ο λόγος χρέους προς ΑΕΠ μειώθηκε κατά 13,1

ποσοστιαίες μονάδες σε σχέση με το 2022, φτάνοντας το 163,9%

του ΑΕΠ, χάρη στην οικονομική ανάπτυξη και τον αυξημένο

πληθωρισμό.

Η πιστωτική

επέκταση προς τις επιχειρήσεις επιταχύνθηκε το 2024 και στις

αρχές του 2025, ευθυγραμμιζόμενη με την οικονομική ανάπτυξη

και τη μείωση των επιτοκίων. Οι καταθέσεις του ιδιωτικού

τομέα συνεχίζουν να αυξάνονται, αν και ο ρυθμός αύξησης των

καταθέσεων των νοικοκυριών έχει επιβραδυνθεί. Τα τραπεζικά

επιτόκια χορηγήσεων σημειώνουν πτώση από τα μέσα του 2023.

Οι αποδόσεις και τα περιθώρια απόδοσης των κρατικών ομολόγων

υποχώρησαν, λόγω της επίδρασης των υψηλών επιτοκίων που

μετριάστηκαν από τις αναβαθμίσεις της πιστοληπτικής

ικανότητας της Ελλάδας στην επενδυτική βαθμίδα.

Η δημοσιονομική

πολιτική το 2024 ήταν ήπια περιοριστική και αναμένεται να

καταστεί επεκτατική το 2025 και το 2026, λόγω της εφαρμογής

του Ταμείου Ανάκαμψης και Ανθεκτικότητας (RRF). Οι κίνδυνοι

για την ανάπτυξη είναι κυρίως καθοδικοί και συνδέονται με

την κλιματική αλλαγή και την αυξημένη παγκόσμια πολιτική

αβεβαιότητα, που ενδέχεται να μειώσουν το παγκόσμιο εμπόριο

και τις επενδύσεις, ιδιαίτερα λόγω της αβεβαιότητας που

προκαλούν οι δασμοί της κυβέρνησης Τραμπ.

|

|

|

|

|

|

|

|

|

|

Ακίνητα

Άριστη θα

χαρακτηρίζαμε την τελευταία ανάλυση της Alpha Bank για την

αγορά ακινήτων στη χώρα, συμφωνώντας απόλυτα με το γενικό

συμπέρασμα. Συγκεκριμένα, απλησίαστες έχουν γίνει για

περισσότερους από τους μισούς Έλληνες οι τιμές

των κατοικιών, ενώ δύο στους τρεις δηλώνουν ότι

δυσκολεύονται και να ενοικιάσουν. Όπως επισημαίνεται σε

ειδική μελέτη της Alpha Bank, την περίοδο 2012 - 2023 στην

Ελλάδα καταγράφηκε η μεγαλύτερη αύξηση κόστους στέγασης στην

ευρωζώνη.

Παρά την οικονομική

ύφεση της τελευταίας δεκαετίας που έπληξε σοβαρά την αγορά

κατοικίας στην Ελλάδα, οι τιμές των κατοικιών ανέκαμψαν

γρήγορα από το 2018 και μετά, ανακτώντας σχεδόν το σύνολο

των απωλειών.

Το γεγονός αυτό, σε

συνδυασμό με τη χαμηλή κατασκευαστική δραστηριότητα κατά τη

διάρκεια της κρίσης, την ισχυρή εξωτερική ζήτηση και την

επέκταση της οικονομίας διαμοιρασμού τα τελευταία χρόνια,

ενέτειναν τις πιέσεις στην αγορά κατοικίας και περιόρισαν

την πρόσβαση των ελληνικών νοικοκυριών σε προσιτή στέγαση.

Το τελευταίο είναι

εμφανές στα αποτελέσματα της έρευνάς μας για την αγορά

κατοικίας στην Ελλάδα, σύμφωνα με τα οποία η πλειοψηφία των

ερωτηθέντων θεωρεί ανέφικτη την αγορά (54%), αλλά και την

ενοικίαση κατοικίας σε τιμές αγοράς (68%) σήμερα.

Η απαισιοδοξία των

συμμετεχόντων συμβαδίζει με την οικονομική τους κατάσταση,

με περισσότερους από τους μισούς (54%)να δηλώνουν ότι απλώς

καταφέρνουν να καλύψουν τα βασικά έξοδα διαβίωσης, χωρίς να

μπορούν να αποταμιεύσουν, ενώ το 11% απάντησε ότι δεν

καταφέρνει ούτε να πληρώσει τα βασικά/ καθημερινά έξοδα.

Ειδικά για τους ενοικιαστές, τα αποτελέσματα της έρευνας

αποκαλύπτουν ότι το 52% δαπανά περισσότερο από το 30% του

διαθέσιμου εισοδήματός του αποκλειστικά για την πληρωμή του

ενοικίου.

Για

όσους ιδιοκατοικούν και πληρώνουν στεγαστικό δάνειο, το

αντίστοιχο ποσοστό, διαμορφώνεται σε 42%. Όσον αφορά στις

προσδοκίες, 6 στους 10 Έλληνες πιστεύουν ότι οι τιμές των

κατοικιών και τα ενοίκια θα συνεχίσουν να αυξάνονται τα

επόμενα πέντε χρόνια.

Η επέκταση της

βραχυχρόνιας μίσθωσης ακινήτων, φαίνεται να διαδραματίζει

καίριο ρόλο στη διαμόρφωση των προσδοκιών για τις τιμές των

κατοικιών, ιδίως σε τουριστικές περιοχές. Συγκεκριμένα, πάνω

από το 50% των ερωτηθέντων θεωρεί ότι η ανάπτυξη της

οικονομίας διαμοιρασμού είναι από τους σημαντικότερους

παράγοντες που επηρεάζουν τις μελλοντικές τιμές των

κατοικιών και τα ενοίκια, μαζί με τις κυβερνητικές/

φορολογικές πολιτικές, τα επιτόκια και την πρόσβαση στη

χρηματοδότηση.

Η ιδιοκατοίκηση είναι αφενός ένα ευρέως διαδεδομένο

φαινόμενο, αφετέρου η κύρια προτίμηση των Ελλήνων, με την

πλειοψηφία των ερωτηθέντων να ιδιοκατοικούν και ένα ακόμη

υψηλότερο ποσοστό να προτιμά την ιδιοκατοίκηση έναντι της

ενοικίασης. Αξίζει να σημειωθεί ότι το ποσοστό όσων

ιδιοκατοικούν αυξάνεται με την ηλικία, ενώ η μέση ηλικία

αποχώρησης από την οικογενειακή εστία είναι περίπου τα 35

έτη.

Το ίδιο ηλικιακό

όριο, δηλαδή τα 35 έτη, φαίνεται να αποτελεί την αφετηρία

για την απόκτηση στεγαστικού δανείου. Τέλος, η

προσωπική/οικογενειακή κατάσταση ενός ατόμου, φαίνεται να

είναι επίσης σημαντικός παράγοντας για το καθεστώς κατοικίας

για όλες τις ηλικιακές ομάδες. Συγκεκριμένα, βάσει της

έρευνας, η πλειοψηφία όσων είναι αδέσμευτοι και ανήκουν στην

ηλικιακή ομάδα 18-34 ετών φιλοξενούνται (37%), ενώ σχεδόν οι

μισοί που βρίσκονται σε σχέση (44%) νοικιάζουν με τους

συντρόφους τους.

Ένα παρόμοιο μοτίβο

παρατηρείται και στις μεγαλύτερες ηλικιακές ομάδες, με τα

ποσοστά ιδιοκατοίκησης να είναι πολύ υψηλότερα μεταξύ των

δεσμευμένων, σε σύγκριση με τον πληθυσμό των αδέσμευτων.

Κατά συνέπεια, υπάρχουν τρεις δημογραφικές ομάδες

ενδιαφέροντος που θα πρέπει να βρίσκονται στο επίκεντρο τόσο

των κυβερνητικών πολιτικών για τη στέγαση, όσο και των

προϊόντων του τραπεζικού τομέα: οι νέοι ηλικίας 18-34 ετών

που ζουν με σύντροφο, ή φιλοξενούνται και οι παντρεμένοι που

νοικιάζουν το σπίτι τους.

Πρόθεση για αγορά

κατοικίας μέσα στα επόμενα δύο χρόνια δήλωσε το 12% του

δείγματος. Εστιάζοντας στις τρεις επί μέρους ομάδες

ενδιαφέροντος, το ποσοστό αυτό ανέρχεται σε 28% για τους

νέους που ζουν με τον/την σύντροφό τους και σε 21% για τα

παντρεμένα ζευγάρια που νοικιάζουν την τρέχουσα κατοικία

τους. Η ζήτηση για αγορά κατοικίας επηρεάζεται σημαντικά από

τον βαθμό ικανοποίησης από την τρέχουσα κατοικία, ο οποίος

φαίνεται να είναι σημαντικά υψηλότερος για όσους

ιδιοκατοικούν, από ό,τι για τους ενοικιαστές.

Κυβερνητικές

πρωτοβουλίες

Η περιορισμένη

προσφορά κατοικιών εντός προϋπολογισμού αποτελεί το βασικό

προβληματισμό μεταξύ των υποψήφιων αγοραστών,

υπογραμμίζοντας τις αυξανόμενες προκλήσεις της προσιτής

στέγασης.

Μια

σειρά κυβερνητικών πολιτικών έχουν υλοποιηθεί πρόσφατα για

την αντιμετώπιση της στεγαστικής κρίσης. Για να είναι

αποτελεσματικές, ωστόσο, αυτές οι πολιτικές, είναι σημαντικό

να δοθούν κίνητρα και να διευκολυνθεί η επιστροφή κενών

κατοικιών στην αγορά. Σε μια αγορά όπου η ζήτηση υπερβαίνει

την προσφορά, απαιτούνται μέτρα για τον περιορισμό της

ζήτησης, αλλά κυρίως για την τόνωση της προσφοράς.

Τέτοιες πρωτοβουλίες θα μπορούσαν να είναι:

η περαιτέρω

παραμετροποίηση του πλαισίου της Golden Visa,

η ενίσχυση της

κατασκευαστικής δραστηριότητας,

η ενδελεχής

επανεξέταση και καταγραφή των δηλώσεων αποποίησης

κληρονομιάς λόγω χρεών κατά τη διάρκεια της οικονομικής

κρίσης,

η επανεκκίνηση της

στεγαστικής πολιτικής με βιώσιμο τρόπο,

πιο δραστικά μέτρα

για την αξιοποίηση κενών κτιρίων όπου είναι δυνατόν, και

φυσικά (vi) περαιτέρω ρυθμίσεις για τις βραχυχρόνιες

μισθώσεις, έτσι ώστε ένας ικανός αριθμός ακινήτων να

επιστρέψει στην αγορά μακροχρόνιας μίσθωσης.

Πέραν των ανωτέρω,

κρίνεται επιτακτική και η αλληλεπίδραση των κυβερνητικών

πολιτικών με τις πρωτοβουλίες του εγχώριου τραπεζικού

συστήματος. Οι προσπάθειες αυτές θα πρέπει να αποσκοπούν

στην τόνωση της χρηματοδότησης για στέγαση και στη

διευκόλυνση των υποψήφιων αγοραστών κατοικιών ώστε να

αποκτήσουν πρώτη κατοικία, ιδίως των ευάλωτων νοικοκυριών

και των νέων.

Σχετικές

πρωτοβουλίες θα μπορούσαν να περιλαμβάνουν: πρώτον, την

ανάπτυξη εξειδικευμένων προϊόντων στεγαστικών δανείων

με προνομιακούς όρους που να απευθύνονται σε νέους ή/και

όσους σχεδιάζουν τη δημιουργία οικογένειας και δεύτερον, τον

σχεδιασμό συμπράξεων δημόσιου-ιδιωτικού τομέα για την

κατασκευή οικονομικά προσιτών ή κοινωνικών κατοικιών, με το

κράτος να παρέχει γη ή/και κενά κτίρια και τις τράπεζες, να

προσφέρουν χρηματοδότηση σε κατασκευαστές ακινήτων για την

κατασκευή κατοικιών.

Με την ολοκλήρωσή

τους, οι κατοικίες θα διατίθενται από το κράτος, για αγορά ή

ενοικίαση σε τιμές χαμηλότερες της αγοράς, είτε ακόμη και

δωρεάν, σε επιλέξιμες κοινωνικές ομάδες (π.χ. ευάλωτα

νοικοκυριά, νέες γενιές, μονογονεϊκές οικογένειες κ.λπ.),

βάσει εισοδήματος ή άλλων συναφών κριτηρίων. Αυτά τα

προγράμματα μπορούν να υποστηριχθούν με επιδοτήσεις από

ευρωπαϊκά ταμεία - χωρίς φορολογική επιβάρυνση - στην

προσπάθεια περαιτέρω ενίσχυσης των ιδίων κεφαλαίων των

επενδυτικών σχεδίων.

Ένα από τα βασικά

συμπεράσματα της μελέτης, είναι το γεγονός ότι οι ανάγκες

στέγασης είναι εξατομικευμένες και πολυδιάστατες. Κατά

συνέπεια, τα τραπεζικά προϊόντα θα πρέπει να είναι

εξειδικευμένα και προσαρμοσμένα στις ατομικές ανάγκες. Ως εκ

τούτου, τα χρηματοπιστωτικά ιδρύματα θα πρέπει να ενεργούν

ως χρηματοοικονομικοί σύμβουλοι των νοικοκυριών.

Η εικόνα της αγοράς

στέγασης

Στην παρούσα

συγκυρία, η έλλειψη οικονομικά προσιτής στέγασης σε διεθνές

επίπεδο έχει φτάσει σε ανησυχητικά επίπεδα, με πρόσφατες

προβλέψεις να δείχνουν ότι μέχρι το 2025, περίπου 1,6

δισεκατομμύρια άνθρωποι θα αντιμετωπίσουν στεγαστική

επισφάλεια. Παρόμοια είναι η εικόνα και στην Ευρώπη.

Σύμφωνα με έρευνα

πεδίου του ΟΟΣΑ, το 46% των Ευρωπαίων «ανησυχεί» ή «ανησυχεί

πολύ» για το αν θα μπορέσει να βρει ή να διατηρήσει

κατάλληλη στέγαση μέσα στα επόμενα ένα έως δύο χρόνια.

Επιπλέον, οι δείκτες τιμών κατοικιών στην Ευρωπαϊκή Ένωση

(ΕΕ-27) και στη ΖτΕ κατέγραψαν άνοδο από το 2014 έως το

2022, σωρευτικά περίπου 50%. Και οι δύο δείκτες κατέγραψαν

ήπια πτώση το 2023, σύμφωνα με τα στοιχεία της Eurostat

(-0,3% και -1,2% αντίστοιχα) και ανέκαμψαν εκ νέου το 2024

(3,3% και 2% αντίστοιχα). Σε πολλές περιοχές, ιδίως στις

μεγάλες πόλεις, το κόστος στέγασης έχει φθάσει σε μη προσιτά

επίπεδα για πολλούς, ιδίως για τα άτομα με χαμηλά εισοδήματα

και για νέους.

Η Ελλάδα

δεν αποτελεί εξαίρεση, αντιμετωπίζοντας παρόμοιες

προκλήσεις, οι οποίες αντικατοπτρίζονται στην πορεία τριών

βασικών μεταβλητών: των τιμών των κατοικιών, των ενοικίων

και του διαθέσιμου εισοδήματος των νοικοκυριών. Σύμφωνα με

την Τράπεζα της Ελλάδος, οι τιμές των κατοικιών αυξήθηκαν

κατά 13,9% το 2023 και 8,7% το 2024. Στην Αθήνα και τη

Θεσσαλονίκη οι τιμές αυξήθηκαν κατά 8,2% και 11,2%,

αντίστοιχα. Την ίδια περίοδο, το διαθέσιμο εισόδημα των

νοικοκυριών κατέγραψε αύξηση, αν και με βραδύτερο ρυθμό

(2023: 8,1%, εννεάμηνο 2024: 5,6%, σε ετήσια βάση). Η

υψηλότερη ταχύτητα με την οποία κινούνται οι τιμές των

ακινήτων σε σχέση με το διαθέσιμο εισόδημα των νοικοκυριών

αντανακλά την επιδείνωση των συνθηκών απόκτησης προσιτής

κατοικίας στη χώρα μας.

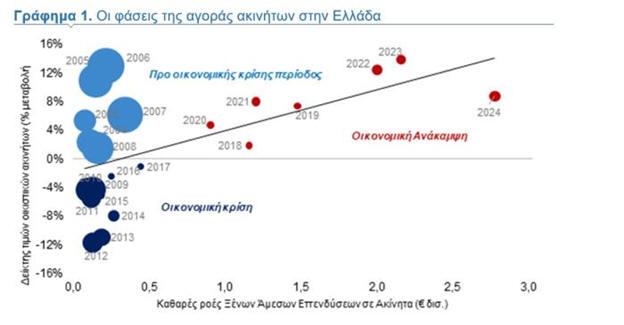

Το Γράφημα

1 συνοψίζει τις κυρίαρχες φάσεις των τελευταίων δύο

δεκαετιών, εστιάζοντας στη σχέση μεταξύ των καθαρών ροών

Ξένων Άμεσων Επενδύσεων (ΞΑΕ) σε ακίνητα (οριζόντιος

άξονας), της μεταβολής των τιμών των κατοικιών (κάθετος

άξονας) και των ακαθάριστων ροών στεγαστικών δανείων

(μέγεθος της σφαίρας). Με βάση τα ανωτέρω, τρεις

διαφορετικές φάσεις μπορούν να διακριθούν:

Πρώτον, πριν από

την παγκόσμια χρηματοπιστωτική κρίση του 2008, οι υψηλοί

ρυθμοί μεταβολής των τιμών των κατοικιών οφείλονταν σε

μεγάλο βαθμό στην αύξηση του ενυπόθηκου δανεισμού, ενώ το

επίπεδο των ροών ΞΑΕ σε ακίνητα ήταν σχετικά περιορισμένο.

Δεύτερον, κατά τη

διάρκεια της οικονομικής κρίσης στην Ελλάδα, ο δείκτης τιμών

κατοικιών σημείωσε σημαντική μείωση, 44% σωρευτικά από το

ιστορικό υψηλό το 2008 έως την κατώτατη τιμή του το 2017. Η

φάση αυτή χαρακτηρίστηκε επίσης από υποτονικές ΞΑΕ, ενώ η

πιστωτική επέκταση των στεγαστικών δανείων έβαινε

μειούμενη.

Τέλος, από το 2018

και μετά, σημειώνεται ανάκαμψη των τιμών των κατοικιών, ως

αποτέλεσμα, μεταξύ άλλων, των αυξημένων ΞΑΕ σε ακίνητα, της

ανάπτυξης της οικονομίας διαμοιρασμού και του προγράμματος

Golden Visa. Αξίζει, ωστόσο, να σημειωθεί ότι η εν εξελίξει

φάση ανάκαμψης είναι αποσυνδεδεμένη από την πορεία της

στεγαστικής πίστης, η οποία παραμένει υποτονική.

Το κοινωνικό

πρόβλημα της στέγασης στην Ελλάδα προσδιορίζεται σήμερα από

διάφορους αλληλένδετους παράγοντες. Η παρατεταμένη

οικονομική ύφεση που ακολούθησε την παγκόσμια

χρηματοπιστωτική κρίση, η επέκταση των βραχυχρόνιων

μισθώσεων και η αύξηση της εξωτερικής ζήτησης στην αγορά

κατοικίας, έχουν καταστήσει συνδυαστικά, λιγότερο προσιτή

τόσο την αγορά, όσο και την ενοικίαση ακινήτων, ιδίως σε

ορισμένες περιοχές.

Παράλληλα, η

αυξανόμενη μέση ηλικία του αποθέματος κατοικιών και η

εισαγωγή του φόρου ακίνητης περιουσίας, επιβάρυνε περαιτέρω

τους ιδιοκτήτες ακινήτων. Επιπρόσθετα, η μείωση της

προσφοράς κατοικιών προς ενοικίαση, οδήγησε, μεταξύ άλλων

παραγόντων, στην άνοδο των ενοικίων τα τελευταία έτη (2022:

1,3%, 2023: 4,8%, 2024: 5,1%). Τα ανωτέρω, σε συνδυασμό με

τις αυξανόμενες δαπάνες στέγασης εξαιτίας της ενεργειακής

κρίσης, συνέβαλαν στην περαιτέρω αύξηση του συνολικού

κόστους στέγασης.

Σε χώρες όπως π.χ.

η Γερμανία και οι Κάτω Χώρες, υπάρχουν εκτεταμένα

προγράμματα κοινωνικής στέγασης που παρέχουν λύσεις στους

πολίτες. Αντίθετα, στην Ελλάδα, το περιορισμένο εύρος αυτών

των προγραμμάτων, ειδικά κατά τη διάρκεια της οικονομικής

κρίσης, επέτεινε το πρόβλημα της προσιτής στέγασης. Ωστόσο,

η ελληνική κυβέρνηση έχει λάβει μέτρα για την αντιμετώπιση

του στεγαστικού ζητήματος, όπως η παροχή επιδοτήσεων

ενοικίου και πρόσφατα η υλοποίηση προγραμμάτων ανακαίνισης

κτιρίων. Ένα σημαντικό μέτρο είναι η εκ νέου διάθεση των

κενών κατοικιών στην αγορά.

Σύμφωνα με στοιχεία

της ΕΛΣΤΑΤ (Απογραφή Κτιρίων 2021), τα κενά ακίνητα στη χώρα

εκτιμώνται σε 793.885 -εκ των οποίων 32% βρίσκονται στην

Αττική και περίπου 13% στον κεντρικό τομέα Αθηνών- η

αξιοποίηση των οποίων θα μπορούσε να συμβάλει στην άμβλυνση

της στεγαστικής κρίσης.

|

|

|

|

|

|

|

|

|

|

Η μακροσκοπική προσέγγιση

Οι στεγαστικές

πολιτικές έχουν σχεδιαστεί με στόχο να καλύψουν τις ανάγκες

νοικοκυριών με χαμηλά ή μεσαία εισοδήματα, τα οποία δεν

επαρκούν για την πρόσβαση σε κατάλληλη στέγαση, καλύπτοντας

ταυτόχρονα τα λοιπά έξοδα διαβίωσης.

Με βάση τη

βιβλιογραφία, η έννοια της προσιτής στέγασης αναφέρεται στο

συγκερασμό του κόστους στέγασης και των λοιπών δαπανών

διαβίωσης των νοικοκυριών, λαμβάνοντας υπόψη το εισόδημά

τους. Περιλαμβάνει τόσο κοινωνικά όσο και ποιοτικά

χαρακτηριστικά της στεγαστικής κατάστασης των ατόμων και

τους οικονομικούς περιορισμούς που αντιμετωπίζουν.

Στην παρούσα

ενότητα επιχειρούμε να αξιολογήσουμε πόσο οικονομικά προσιτή

είναι η απόκτηση κατοικίας, καθώς και το κόστος στέγασης

στην Ελλάδα, συγκριτικά με άλλες χώρες της ΖτΕ, μέσω της

παρουσίασης επιλεγμένων δεικτών. Μια απλή και ιδιαίτερα

διαδεδομένη προσέγγιση είναι ο λόγος τιμών των κατοικιών

προς το διαθέσιμο εισόδημα. Εάν οι τιμές των κατοικιών

αυξάνονται με ταχύτερο ρυθμό από ό,τι τα εισοδήματα των

νοικοκυριών, η στέγαση γίνεται λιγότερο προσιτή κατά μέσο

όρο.

Το Γράφημα

2 απεικονίζει τον λόγο τιμής προς εισόδημα σε επιλεγμένες

χώρες της ΖτΕ τα τελευταία δεκαπέντε χρόνια. Το 2023, στην

πλειονότητα των χωρών σημειώθηκε μείωση του λόγου τιμών

κατοικιών προς εισόδημα, η οποία ήταν το συνδυαστικό

αποτέλεσμα της επιβράδυνσης, ή της μείωσης των τιμών των

κατοικιών και της παράλληλης αύξησης του διαθέσιμου

εισοδήματος σε ονομαστικούς όρους. Ωστόσο, οι λόγοι αυτοί

παραμένουν, σε γενικές γραμμές πάνω από τα ιστορικά,

μακροχρόνια επίπεδά τους .

Στην Ελλάδα, τη

διετία 2023-2024, ο λόγος τιμών κατοικιών προς εισόδημα

διαμορφώθηκε πάνω από τον μακροχρόνιο μέσο όρο του, γεγονός

που υποδηλώνει πιέσεις στην αγορά κατοικίας. Αντίθετα, ο

αντίστοιχος μέσος δείκτης στη ΖτΕ κατέγραψε πτώση από τα

μέσα του 2022 και κατά την διάρκεια του 2023 ενώ παρέμεινε

σε γενικές γραμμές σταθερός το πρώτο εννεάμηνο του 2024.

Ο δείκτης τιμής

προς εισόδημα έχει συχνά καταστεί αντικείμενο κριτικής,

καθώς δεν λαμβάνει υπόψη τις συνθήκες χρηματοδότησης για την

αγορά κατοικίας ή πρόσθετες δαπάνες που σχετίζονται με το

κόστος στέγασης. Ένα εναλλακτικό μέτρο είναι η αναλογία της

επιβάρυνσης του κόστους στέγασης (housing cost overburden

rate) επί του εισοδήματος.

Το συγκεκριμένο

μέτρο αποτυπώνει το ποσοστό του πληθυσμού που ζει σε

νοικοκυριά των οποίων οι δαπάνες στέγασης είναι πάνω από το

40% του εισοδήματός τους, συμπεριλαμβανομένων του ενοικίου ή

των δανειακών υποχρεώσεων και των λοιπών εξόδων στέγασης.

Αυτό το μέτρο από τη μία πλευρά αντανακλά συνολικά την

οικονομική πίεση που αντιμετωπίζουν τα νοικοκυριά αναφορικά

με το κόστος στέγασης. Από την άλλη πλευρά, έχει το

μειονέκτημα της υιοθέτησης ενός σταθερού ορίου (40%), το

οποίο ενδέχεται να μην αντικατοπτρίζει με ακρίβεια τις

δυσχέρειες των νοικοκυριών σε όλα τα εισοδηματικά κλιμάκια -

ειδικότερα τα φτωχότερα. Παράλληλα, δεν λαμβάνει υπόψη

χαρακτηριστικά που σχετίζονται με την ποιότητα της

στέγασης.

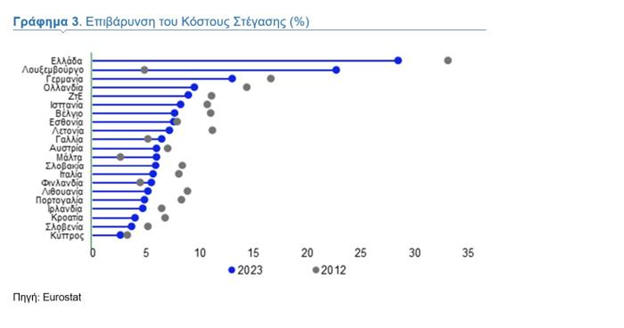

Το Γράφημα

3 παρουσιάζει μια σύγκριση του ποσοστού επιβάρυνσης του

κόστους στέγασης μεταξύ των χωρών της ΖτΕ κατά την τελευταία

δεκαετία (2012 έναντι 2023). Το 2023, τα υψηλότερα ποσοστά

επιβάρυνσης του κόστους στέγασης παρατηρούνται στην Ελλάδα,

ακολουθούμενα από το Λουξεμβούργο και τη Γερμανία.

Οι παράγοντες που

προσδιορίζουν πόσο οικονομικά προσιτή είναι η στέγαση:

Διακυμάνσεις

Τιμών: Οι διακυμάνσεις των τιμών των κατοικιών

συγχρονίζονται σε μεγάλο βαθμό με εκείνες των οικονομικών

και πιστωτικών κύκλων, ιδίως σε περιόδους οικονομικής

ύφεσης. Η παρατεταμένη οικονομική κρίση στην Ελλάδα την

προηγούμενη δεκαετία είχε ως αποτέλεσμα τη σωρευτική

συρρίκνωση του πραγματικού ΑΕΠ κατά ¼ περίπου, η οποία

συνοδεύτηκε από την εκτίναξη του ποσοστού ανεργίας, στο

27,5% το 2013. Από την υψηλότερη τιμή που κατέγραψε ο

δείκτης τιμών των οικιστικών ακινήτων το τρίτο τρίμηνο του

2008 έως το κατώτατο σημείο του το τρίτο τρίμηνο του 2017 η

σωρευτική πτώση που κατεγράφη ήταν της τάξης του 42%. Από το

2018 και μετά, η ελληνική αγορά κατοικίας επέστρεψε σε φάση

ανάκαμψης, με τον ρυθμό ανόδου των τιμών κατοικιών να

επιταχύνεται κατά τη διάρκεια της τριετίας 2021-2023 (2021:

7,6%, 2022: 11,9%, 2023: 13,9%). Παρά τις δυσμενείς

επιπτώσεις την πανδημικής κρίσης στην οικονομική

δραστηριότητα το 2020, οι τιμές των κατοικιών τόσο στην

Ελλάδα (2020: 4,5% - 2021: 7,6%) όσο και στη ΖτΕ (2020: 5,3%

- 2021: 8,1%) επέδειξαν ανθεκτικότητα, καταγράφοντας

σημαντική αύξηση (Γράφημα 4), η οποία σχετίζεται, μεταξύ

άλλων, και με το περιβάλλον χαμηλών επιτοκίων που

επικρατούσε εκείνη την περίοδο. Η ισχυρή αύξηση των τιμών

των κατοικιών στην εγχώρια αγορά ακινήτων συνεχίστηκε το

2024 (8,7%), αν και με επιβραδυνόμενο ρυθμό κατά την

διάρκεια του έτους. Το τέταρτο τρίμηνο του 2024, ο δείκτης

τιμών διαμερισμάτων προσέγγισε την ανώτατη τιμή του (Q3

2008:102,2 - Q42024: 101,9).

Η πλευρά της

Προσφοράς: Ο δείκτης κόστους υλικών για την κατασκευή νέων

κτιρίων κατοικιών κατέγραψε μέση αύξηση 14,4% το 2022,

έναντι 3,8% το 2021. Η ανοδική τάση των τιμών της ενέργειας

ξεκίνησε το φθινόπωρο του 2021 και εντάθηκε μετά τη ρωσική

εισβολή στην Ουκρανία. Επιπλέον, η αυξανόμενη ζήτηση, μετά

την χαλάρωση των περιοριστικών μέτρων καθώς και, οι

διαταραχές στις εφοδιαστικές αλυσίδες που αύξησαν το κόστος

μεταφοράς και παραγωγής μετά την πανδημία, οδήγησαν στην

εκτίναξη του κόστους κατασκευής το 2022. Το 2023 και το

2024, ο δείκτης κόστους υλικών για την κατασκευή νέων

κτιρίων κατοικιών συνέχισε να αυξάνεται με ηπιότερο ωστόσο

ρυθμό. Οι επενδύσεις σε κατοικίες παραμένουν σε ανοδική

πορεία, με μέση ετήσια αύξηση 28,4% την τελευταία τριετία.

Επιπλέον, από το 2016, ο δείκτης οικοδομικών αδειών για

κτίρια κατοικιών στην Ελλάδα ακολούθησε έντονα ανοδική τάση

(με εξαίρεση το 2022), καταγράφοντας σημαντικές αυξήσεις

(24,6%, κατά μέσο όρο, κατά την περίοδο 2016-2024). Τέλος, ο

αριθμός των συναλλαγών ακινήτων στην Ελλάδα, σύμφωνα με τις

συναφθείσες συμβολαιογραφικές πράξεις, συνέχισε να αυξάνεται

το 2023 (τελευταία διαθέσιμα στοιχεία) κατά 8,8%, φθάνοντας

τις 122,1 χιλ. από 112,3 χιλ. το 2022 (2022: αύξηση 7,2%).

Η πλευρά της

Ζήτησης: Εκτός από τις σταθερές αναπτυξιακές επιδόσεις και

τη συνεχή βελτίωση των συνθηκών στην αγορά εργασίας, η

ισχυρή δυναμική αύξησης των τιμών των κατοικιών στην Ελλάδα

τα τελευταία έτη συνδέεται με την σημαντική αύξηση των ΞΑΕ

για ακίνητα. Από το 2018, οι καθαρές ροές ΞΑΕ που

σχετίζονται με την ακίνητη περιουσία κατέγραψαν ισχυρή

αύξηση, φθάνοντας σε υψηλό εικοσαετίας το 2024 (2,8 δισ.

ευρώ, που αντιστοιχεί στο 1,2% του ΑΕΠ). Αντιθέτως, κατά την

τρέχουσα φάση ανάκαμψης, η αύξηση των τιμών των οικιστικών

ακινήτων έχει αποσυνδεθεί από την πορεία της στεγαστικής

πίστης, καθώς η καθαρή ετήσια αύξηση των πιστώσεων για

στεγαστικά δάνεια στο εγχώριο τραπεζικό σύστημα παραμένει σε

αρνητικό έδαφος (2023: -3,5%, 2024: -2,6%). Πρόσθετοι

παράγοντες που συντελούν στην άνοδο της ζήτησης κατοικιών

συνδέονται με τις ισχυρές επιδόσεις του τουρισμού. Πρώτον, η

αξιοσημείωτη ανάπτυξη της αγοράς βραχυχρόνιας μίσθωσης τα

τελευταία έτη μέσω της οικονομίας του διαμοιρασμού, και

δεύτερον, το πρόγραμμα Golden Visa, το οποίο προσφέρει άδεια

διαμονής στην Ελλάδα σε επενδυτές εκτός ΕΕ για αγορά

ακινήτων. Επιπρόσθετα των ανωτέρω, η έλευση της εξ

αποστάσεως εργασίας, ιδίως στον απόηχο της πανδημίας,

αποτελεί έναν νέο παράγοντα που επηρεάζει τη ζήτηση

κατοικιών.

Εισόδημα και

πλούτος: Οι προκλήσεις που αντιμετώπισε η Ελλάδα από το

2010, συμπεριλαμβανομένης της οικονομικής κρίσης και της

εφαρμογής μέτρων λιτότητας, είχαν αλυσιδωτές επιπτώσεις στο

διαθέσιμο εισόδημα, οι οποίες με τη σειρά τους επηρέασαν την

οικονομικά προσιτή στέγαση. Πέραν του διαθέσιμου εισοδήματος

και ο πλούτος των νοικοκυριών αποτελεί κρίσιμο στοιχείο για

την αξιολόγηση του κατά πόσο είναι οικονομικά προσιτή η

αγορά κατοικίας. Ο πλούτος των νοικοκυριών ορίζεται ως το

άθροισμα της τρέχουσας αξίας των χρηματοοικονομικών και μη

χρηματοοικονομικών περιουσιακών στοιχείων, από την οποία

έχει αφαιρεθεί το ιδιωτικό χρέος. Η ακίνητη περιουσία

αποτελεί σημαντική συνιστώσα του μη χρηματοοικονομικού

πλούτου. Τα είδη πλούτου είναι συνήθως συγκοινωνούντα δοχεία

που αλληλοτροφοδοτούνται. Συνεπώς, η ανάλυση όλων των τύπων

πλούτου επιτρέπει την πληρέστερη κατανόηση της λήψης

αποφάσεων από τα νοικοκυριά. Όπως φαίνεται στο Γράφημα 5, το

ποσοστό του μη χρηματοοικονομικού πλούτου επί του συνολικού

ακαθάριστου πλούτου είναι το δεύτερο υψηλότερο (68%) μετά το

αντίστοιχο της Ισπανίας (69%), μεταξύ των επιλεγμένων

οικονομιών. Αντίθετα, σε ορισμένες από τις μεγαλύτερες

οικονομίες του κόσμου, όπως οι ΗΠΑ, η Ιαπωνία, η Ελβετία και

ο Καναδάς, όπου λειτουργούν ως παγκόσμια χρηματοοικονομικά

κέντρα, ο χρηματοοικονομικός πλούτος αποτελεί άνω του 50%

του συνολικού πλούτου. Το υψηλότερο ποσοστό του μη

χρηματοοικονομικού πλούτου στην Ελλάδα δύναται να αποδοθεί

στο γεγονός ότι η χώρα μας χαρακτηρίζεται από μια βαθιά

ριζωμένη πολιτισμική προτίμηση στην ιδιοκτησία ακινήτων, που

συχνά θεωρείται ως μια ασφαλής μορφή αποθεματοποίησης του

πλούτου και για πολλές δεκαετίες αποτελούσε το μόνο

διαθέσιμο εργαλείο.

Η ελληνική

στεγαστική πολιτική

Η στεγαστική

πολιτική στην Ελλάδα ήταν κατεξοχήν περιορισμένης εμβέλειας,

καθώς επικεντρώθηκε αφενός στο θεσμό της «αντιπαροχής»,

αφετέρου στόχευε σε συγκεκριμένες κοινωνικές ομάδες, συνήθως

στα ευάλωτα νοικοκυριά. Παράλληλα, ο ρόλος του Οργανισμού

Εργατικής Κατοικίας (ΟΕΚ), περιορίστηκε πρωτίστως στη παροχή

δανείων και όχι στην κατασκευή κατοικιών. Στην αρχή της

οικονομικής κρίσης, η λειτουργία του ΟΕΚ διακόπηκε και για

περίπου μια δεκαετία δεν υπήρχε στεγαστική πολιτική στην

Ελλάδα (Διανέοσις, Ιούλιος 2023).

Το ζήτημα της

επαναφοράς σχετικών πολιτικών επανήλθε πρόσφατα στο δημόσιο

διάλογο, με αρκετές παρεμβάσεις και πρωτοβουλίες να

υλοποιούνται τα τελευταία χρόνια. Σχετικές πρωτοβουλίες ήταν

τα προγράμματα «Σπίτι μου 1» και «Ανακαινίζω-Ενοικιάζω».

Προς την ίδια κατεύθυνση, η κυβέρνηση εισήγαγε περαιτέρω

μέτρα για την οριοθέτηση της λειτουργίας της οικονομίας

διαμοιρασμού, αλλά και τροποποιήσεις στο πλαίσιο χορήγησης

Golden Visa με την αύξηση, μεταξύ άλλων, των σχετικών ορίων.

Το Μεσοπρόθεσμο

Δημοσιονομικό-Διαρθρωτικό Σχέδιο 2025-2028 (Οκτώβριος 2024),

περιλαμβάνει περαιτέρω μέτρα με στόχο την αντιμετώπιση της

στεγαστικής κρίσης στην Ελλάδα. Οι νέες παρεμβάσεις

αποσκοπούν στην αύξηση της προσφοράς στην αγορά ακινήτων,

όπως φορολογικά κίνητρα στους ιδιοκτήτες προκειμένου να

αποσύρουν τα ακίνητά τους από τη βραχυχρόνια μίσθωση και να

τα διαθέσουν στη μακροχρόνια αγορά ενοικίασης, αλλά και η

απαγόρευση νέων βραχυχρόνιων μισθώσεων, για τουλάχιστον ένα

έτος, σε τρεις κεντρικές περιοχές της Αθήνας. Παράλληλα, τα

προγράμματα «Σπίτι μου» και «Ανακαινίζω-Ενοικιάζω»

επανεκκίνησαν στις αρχές του 2025 με βελτιωμένους όρους και

προϋποθέσεις.

Ταυτόχρονα, ένα νέο

πρόγραμμα κοινωνικής αντιπαροχής, με τη σύμπραξη δημόσιου

και ιδιωτικού τομέα, αναμένεται να ξεκινήσει στο άμεσο

χρονικό διάστημα. Το έργο στοχεύει στην αξιοποίηση δημόσιων

ακινήτων και οικοπέδων για την κατασκευή νέων κατοικιών,

ποσοστό των οποίων θα ανήκει στο Δημόσιο και θα διατεθεί

προς ενοικίαση ή πώληση σε τιμές χαμηλότερες της αγοράς,

διασφαλίζοντας προσιτή στέγαση για τους δικαιούχους. Τέλος,

ο Κρατικός Προϋπολογισμός για το 2025 προβλέπει αύξηση του

επιδόματος στέγασης για φοιτητές περιφερειακών

πανεπιστημίων, ενώ σε εξέλιξη βρίσκεται η κατασκευή

φοιτητικών εστιών σε πέντε περιφέρειες της χώρας (Θράκη,

Θεσσαλία, Κρήτη, Δυτική Μακεδονία και Αττική).

Το ζήτημα της

προσιτής στέγασης αποτελεί, στην παρούσα συγκυρία,

πανευρωπαϊκή προτεραιότητα, με σχετικές ενέργειες να

αναμένονται από την Ευρωπαϊκή Επιτροπή τους επόμενους μήνες.

Η πλειονότητα των ευρωπαϊκών χωρών ωστόσο έχει ήδη

υλοποιήσει ή προωθεί προς εφαρμογή σχετικές πρωτοβουλίες,

όπως προγράμματα κοινωνικής στέγασης, παροχή χρηματοδότησης

σε ευάλωτα νοικοκυριά για την αγορά πρώτης κατοικίας,

επιβολή φόρου σε κενά ακίνητα και ανώτατων ορίων ενοικίου σε

πόλεις και δήμους με στεγαστικό έλλειμμα.

Επιπλέον,

σημαντικός αριθμός χωρών σχεδιάζει να αξιοποιήσει τους

διαθέσιμους πόρους του Ταμείου Ανάκαμψης ή να λάβει

χρηματοδότηση από την Ευρωπαϊκή Τράπεζα Επενδύσεων, για την

κατασκευή ενεργειακά αποδοτικών και οικονομικά προσιτών

κοινωνικών κατοικιών, με σκοπό την διάθεσή τους σε ευάλωτες

κοινωνικές ομάδες, νέους, άτομα με αναπηρία, ηλικιωμένους

κ.λπ.

|

|

|

|

|

|

|

|

Ρόλοι σε γαλάζιους

δυσαρεστημένους

Όπως τώρα σχολίαζε

ο Βηματοδότης … τι να κάνουν στο Μέγαρο Μαξίμου: Τους πήραν

με το κακό, τους πήραν με το καλό, αλλά άκρη δε βρήκαν με

τους αντάρτες της Κοινοβουλευτικής Ομάδας της ΝΔ. Στο τέλος,

σκέφτηκαν το κόλπο με τα «βουλευτικά νομοσχέδια». Να

ενσωματώνουν, δηλαδή, τις ερωτήσεις ή τουλάχιστον όσες έχουν

ουσιαστικό περιεχόμενο, στην επίσημη γραμμή. Και αντί να τις

καταθέτουν οι βουλευτές, ως αντάρτικες ερωτήσεις, να τις

καταθέτουν οι υπουργοί, ως επίσημα νομοσχέδια.

Στο πλαίσιο αυτό,

ο Πρωθυπουργός ανακοίνωσε εκπροσώπους του κόμματος στις

διαρκείς Επιτροπές της Βουλής. Να δούμε ποιους όρισε:

Επιτροπή Εθνικής Άμυνας και Εξωτερικών Υποθέσεων: Δημήτρης

Καιρίδης. Επιτροπή Μορφωτικών Υποθέσεων: Χρήστος Καπετάνος.

Επιτροπή Οικονομικών Υποθέσεων: Στέλιος Πέτσας. Επιτροπή

Κοινωνικών Υποθέσεων: Σταύρος Παπασωτηρίου. Επιτροπή

Δημόσιας Διοίκησης, Δημόσιας Τάξης και Δικαιοσύνης: Σταύρος

Κελέτσης. Επιτροπή Παραγωγής και Εμπορίου: Δημήτρης

Μαρκόπουλος. Επίσης, όρισε αναπληρωτή Γραμματέα της

Κοινοβουλευτικής Ομάδας τον βουλευτή Βαγγέλη Λιάκο. Αυτοί θα

αποτελέσουν τις γέφυρες ανάμεσα στα υπουργεία και στην ΚΟ.

***

Πώς θα λειτουργεί

το νέο γαλάζιο σχήμα

Με βάση τον νέο

τρόπο λειτουργίας και με γενικό συντονισμό του Γενικού

Γραμματέα της Κοινοβουλευτικής Ομάδας, σε κάθε

Κοινοβουλευτική Επιτροπή για τη Νέα Δημοκρατία, ο εκπρόσωπος

θα είναι αρμόδιος για τη συνολική κοινοβουλευτική

εκπροσώπηση, σε επίπεδο Επιτροπής, ο αναπληρωτής Γραμματέας

θα έχει την οργανωτική ευθύνη, για την καλύτερη συλλογική

λειτουργία των μελών του κόμματος στην Επιτροπή και ο

εισηγητής θα έχει την ευθύνη φυσικά για την τοποθέτηση του

κόμματος στο συγκεκριμένο νομοσχέδιο, στο οποίο είναι

αρμόδιος. Με τόσους αρμόδιους και συνυπεύθυνους καλά

ξεμπερδέματα…

|

|

|

|

|

|