|

Πιο

συγκεκριμένα, η

χρηματιστηριακή

σημειώνει ότι, ύστερα

από μια υποτονική πορεία

το 2024 (-15%), οι

μετοχές της ΕΧΑΕ

κατέγραψαν άνοδο περίπου

60% το 2025. Η κίνηση

αυτή τροφοδοτήθηκε από:

i)

την αυξημένη

εμπορευσιμότητα, με τον

μέσο ημερήσιο τζίρο να

ενισχύεται πάνω από 40%

σε ετήσια βάση,

φτάνοντας περίπου τα 200

εκατ. ευρώ από την αρχή

του έτους,

ii)

την ενίσχυση της

προσδοκίας για

αναβάθμιση του Χ.Α. στις

ανεπτυγμένες αγορές,

καθώς οι αξιολογήσεις

από

FTSE

και

Stoxx

βρίσκονται προ των

πυλών,

iii)

την εμφάνιση ενός

M&A

premium

έπειτα από την

επιβεβαίωση των

συζητήσεων του

Euronext

για πιθανή δημόσια

προσφορά.

Παρά τη

σημαντική ανατίμηση της

μετοχής (περίπου 20%)

μετά την ανακοίνωση του

ενδιαφέροντος του

Euronext,

η

Eurobank

Equities

θεωρεί ότι υπάρχουν

ακόμη προοπτικές ανόδου,

καθώς:

η ΕΧΑΕ

εξακολουθεί να

διαπραγματεύεται με

έκπτωση περίπου 30%

σε σχέση με άλλες

εισηγμένες εταιρείες του

κλάδου στην Ευρώπη, παρά

το γεγονός ότι διαθέτει

ισχυρότερες αναπτυξιακές

δυνατότητες,

υποστηριζόμενες από τη

λειτουργική μόχλευση, το

σενάριο συγχωνεύσεων και

εξαγορών παραμένει

ανοικτό, με πιθανότητα

βελτιωμένης προσφοράς

κατά την εκτίμηση της

χρηματιστηριακής.

Η

διαδικασία αναβάθμισης

επιταχύνεται

Παρά το

γεγονός ότι η

MSCI

έχει προς το παρόν

αναβάλει την απόφασή

της, οι υπόλοιπες

βασικές αξιολογήσεις

παραμένουν σε εξέλιξη: η

FTSE

τον Οκτώβριο 2025, η

S&P

στο δεύτερο εξάμηνο του

2025 και η

Stoxx

τον Απρίλιο 2026. Η

Ελλάδα ήδη

περιλαμβάνεται στη λίστα

παρακολούθησης για

αναβάθμιση από αυτούς

τους παρόχους, σύμφωνα

με την

Eurobank

Equities.

Η χώρα

έχασε οριακά τον «κανόνα

διατηρησιμότητας» (persistency

rule),

ο οποίος απαιτεί τη

διατήρηση για οκτώ

συνεχόμενα τρίμηνα ενός

ελάχιστου αριθμού πέντε

εισηγμένων που πληρούν

τα κριτήρια ένταξης στον

Δείκτη Προτύπων

Αναπτυγμένων Αγορών –

κάτι που δεν επετεύχθη

μόλις για ένα τρίμηνο

στο τεστ

μεγέθους/ρευστότητας.

Ωστόσο, μια τρέχουσα

διαβούλευση ενδέχεται να

εξαιρέσει ώριμες αγορές

της Ε.Ε., όπως η Ελλάδα,

από αυτήν τη δομική

απαίτηση, αίροντας το

εμπόδιο, εκτιμά η

χρηματιστηριακή.

Κατά

συνέπεια, η αναβάθμιση

φαίνεται πιθανή εντός

της περιόδου 2025-2027

(με την

MSCI

πιθανότατα να είναι ο

τελευταίος πάροχος που

θα αναβαθμίσει την

Ελλάδα στις ανεπτυγμένες

αγορές). Ωστόσο, το

σήμα αναβάθμισης ήδη

μειώνει τα ασφάλιστρα

κινδύνου και ενισχύει τη

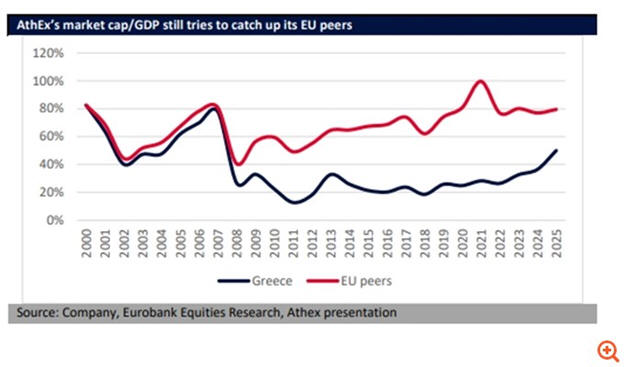

ρευστότητα. Με δεδομένο

ότι ο λόγος

κεφαλαιοποίησης προς ΑΕΠ

και η ταχύτητα

συναλλαγών εξακολουθούν

να υστερούν έναντι των

προτύπων της Ε.Ε.,

περαιτέρω σύγκλιση

θεωρείται εφικτή,

υποστηριζόμενη από τη

μακροοικονομική

σταθερότητα, την

αυξημένη ελεύθερη

διασπορά και την

ανανεωμένη δραστηριότητα

στις

IPOs.

Αναθεώρηση εκτιμήσεων

Μετά το

καλύτερο του

αναμενομένου πρώτο

τρίμηνο και τον

υψηλότερο μέσο ημερήσιο

τζίρο, η χρηματιστηριακή

αυξάνει τις προβλέψεις

της για τα κέρδη ανά

μετοχή (EPS)

για το 2025-2026 κατά

9%-10%. Η λειτουργική

μόχλευση αναμένεται να

οδηγήσει τα περιθώρια

EBITDA

πάνω από το 50% έως το

2026.

Αν και

τα περιθώρια κερδοφορίας

σε αντίστοιχα επίπεδα

μέσου τζίρου παραμένουν

ελαφρώς χαμηλότερα από

τα ιστορικά υψηλά λόγω

του δομικού πληθωρισμού

κόστους, τα

EBITDA

εκτιμάται ότι θα

αυξάνονται κατά μέσο όρο

20% ετησίως για την

περίοδο 2024-2027,

οδηγώντας σε μέση ετήσια

αύξηση 21% για τα κέρδη

ανά μετοχή και

μερισματική απόδοση

5%-7%.

Μια

τολμηρή, αλλά όχι

επαρκής πρόταση

Η

πρόταση του

Euronext

(ENX)

–με λόγο ανταλλαγής

21:1, υποδηλώνοντας τιμή

6,90 €/μετοχή κατά την

ανακοίνωση– προσέφερε

premium

περίπου 14%, όμως η

μετοχή γρήγορα κινήθηκε

υψηλότερα από αυτό το

επίπεδο. Η αποτίμηση που

συνεπάγεται η πρόταση,

δηλαδή περίπου 10x

EV/EBITDA,

βρίσκεται κοντά στον

ιστορικό μέσο όρο της

ΕΧΑΕ, αλλά υπολείπεται

σημαντικά του ιστορικού

άνω του 14x

που το

Euronext

έχει πληρώσει σε

προηγούμενες εξαγορές.

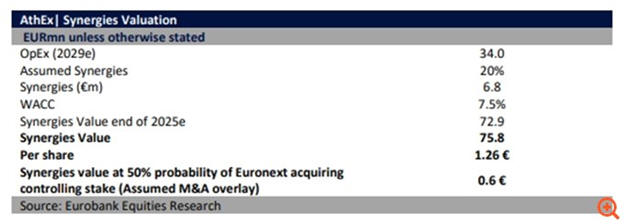

Η

Eurobank

Equities

θεωρεί ότι η προσφορά

δεν αντικατοπτρίζει

πλήρως την κερδοφορία

της ΕΧΑΕ, καθώς οι

σημαντικές συνέργειες

κόστους (περίπου 7-8

εκατ. ευρώ, που

αντιστοιχούν σε πάνω από

1,3 ευρώ ανά μετοχή σε

παρούσα αξία) θα

ωφελήσουν κυρίως τους

μετόχους του

Euronext.

Υπό αυτό

το πρίσμα, η

χρηματιστηριακή

επαναλαμβάνει τη σύσταση

αγοράς για τη μετοχή της

ΕΧΑΕ και ανεβάζει

την τιμή-στόχο στα

8,20 ευρώ. Εξηγεί

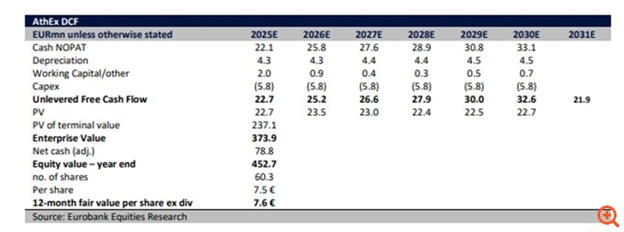

ότι η θεμελιώδης

αποτίμηση με βάση το

DCF

(με προεξοφλητικό

επιτόκιο

WACC

7,5%) ανέρχεται σε

7,60 ευρώ ανά μετοχή,

αντιστοιχώντας σε

EV/EBITDA

2025 περίπου 11,4x

και

P/E

πάνω από 19x,

παραμένοντας ωστόσο με

έκπτωση σε σχέση με τους

ευρωπαϊκούς

ανταγωνιστές.

Ουσιαστικά, η προ

deal

αξία

και τα εγγενή οφέλη της

ΕΧΑΕ υπολογίζονται στα

7,60 ευρώ ανά μετοχή.

|