|

1.

Ισχυρή οικονομική θέση

των επιχειρήσεων

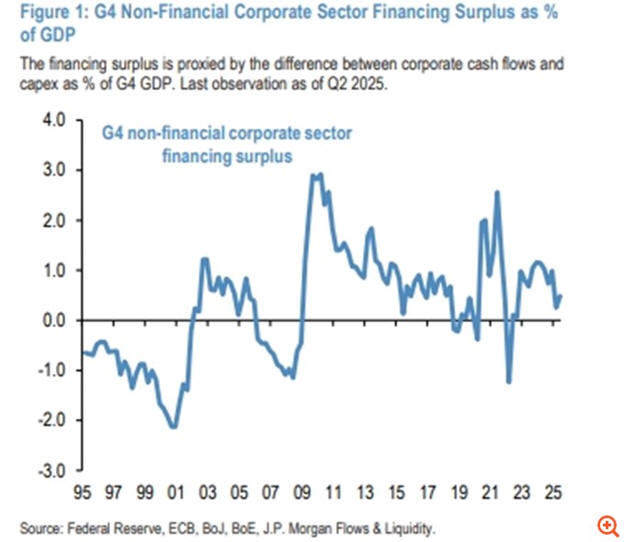

Σε αντίθεση με τα τέλη

της δεκαετίας του 1990,

όταν οι εταιρείες

παρουσίαζαν σημαντικό

έλλειμμα χρηματοδότησης

λόγω υπερβολικών

επενδύσεων, ο σημερινός

μη χρηματοπιστωτικός

εταιρικός τομέας

εμφανίζει καθαρή

αποταμίευση. Η JP Morgan

σημειώνει ότι το μέσο

ετήσιο πλεόνασμα

χρηματοδότησης το

2023–2024 ανήλθε σε 540

δισ. δολάρια, ενώ

αναμένεται ανάκαμψη και

στο δεύτερο εξάμηνο του

2025 μετά από μια

προσωρινή αύξηση των

κεφαλαιουχικών δαπανών.

Συνεπώς, οι επιχειρήσεις

σήμερα βρίσκονται σε

πολύ πιο υγιή οικονομική

κατάσταση απ’ ό,τι την

εποχή της φούσκας

dotcom.

2. Οι

επενδυτικές τοποθετήσεις

δεν είναι ακραίες

Παρότι οι αμερικανικές

οικογένειες έχουν υψηλή

έκθεση σε μετοχές, η

παγκόσμια συμμετοχή των

επενδυτών στις αγορές

μετοχών —σε σχέση με το

συνολικό χαρτοφυλάκιο

μετοχών, ομολόγων και

μετρητών— παραμένει κάτω

από τα επίπεδα του 2000.

Επιπλέον, ο ρυθμός

αύξησης των μετοχικών

τοποθετήσεων διεθνώς

είναι πολύ πιο ήπιος από

εκείνον της δεκαετίας

του 1990, γεγονός που

δείχνει πως η σημερινή

επενδυτική συμπεριφορά

δεν έχει τα

χαρακτηριστικά μιας

μαζικής «φούσκας».

3.

Αυξημένη ρευστότητα σε

ομόλογα και μετρητά

Η JP Morgan επισημαίνει

ότι η ετήσια επέκταση

του παγκόσμιου όγκου

μετρητών και ομολόγων

φτάνει τα 7 τρισ.

δολάρια, ποσοστό 5,7%

της παγκόσμιας

κεφαλαιοποίησης μετοχών

— υψηλότερο από το 4,5%

της περιόδου 1995–2000.

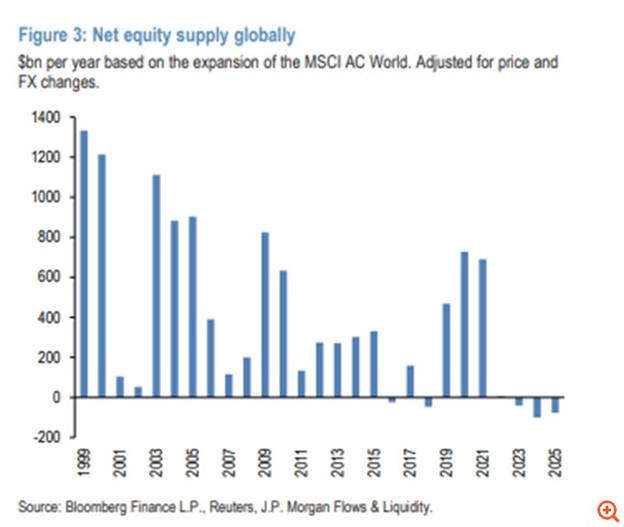

Επιπλέον, ενώ τότε

υπήρχε θετική καθαρή

έκδοση μετοχών (άνω του

1 τρισ. δολαρίων

ετησίως), σήμερα η

καθαρή προσφορά είναι

αρνητική, κάτι που

λειτουργεί

σταθεροποιητικά για τις

τιμές. Αυτό σημαίνει ότι

η σημερινή άνοδος των

μετοχών στηρίζεται σε

πραγματικά θεμελιώδη

μεγέθη και όχι σε μαζική

υπερπροσφορά τίτλων.

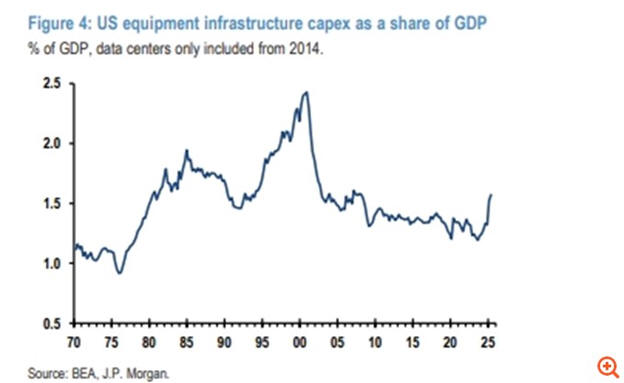

4. Οι

κεφαλαιακές δαπάνες

παραμένουν συγκρατημένες

Παρά τη ραγδαία αύξηση

των επενδύσεων που

συνδέονται με την

Τεχνητή Νοημοσύνη —όπως

τα data centers—, αυτές

παραμένουν περιορισμένες

σε λίγους κλάδους.

Συνολικά, ο λόγος των

κεφαλαιακών δαπανών προς

το ΑΕΠ στις ΗΠΑ έχει

μεταβληθεί ελάχιστα τα

τελευταία χρόνια, σε

αντίθεση με τη ραγδαία

άνοδο της δεκαετίας του

1990. Οι υπερβολές που

τροφοδότησαν τη φούσκα

του dotcom δεν έχουν

ακόμη παρατηρηθεί,

επισημαίνει η τράπεζα.

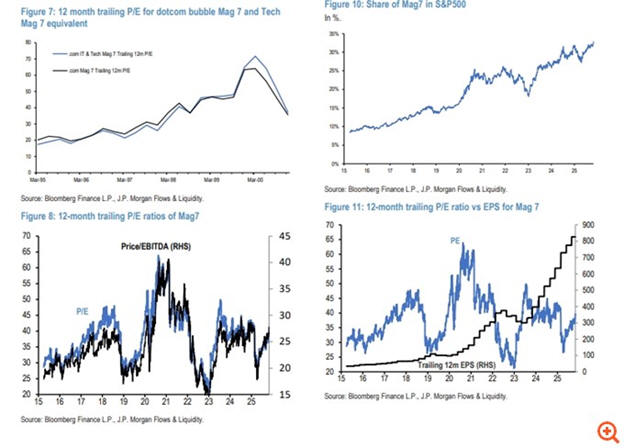

5. Οι

αποτιμήσεις είναι

υψηλές, αλλά όχι ακραίες

Στα τέλη της δεκαετίας

του 1990, οι λόγοι P/E

των μεγάλων τεχνολογικών

εταιρειών (Microsoft,

Cisco, Intel, Nokia

κ.ά.) εκτινάχθηκαν από

20x σε 70x. Αντίθετα,

σήμερα, το μέσο P/E των

Mag7 (Alphabet, Amazon,

Apple, Meta, Microsoft,

NVIDIA, Tesla)

κυμαίνεται μεταξύ 30x

και 40x τα τελευταία

χρόνια, ενώ ο δείκτης

S&P 500 κινείται γύρω

στο 18x. Η JP Morgan

εξηγεί ότι η άνοδος της

κεφαλαιοποίησης των Mag7

δεν οφείλεται σε

υπερβολικές αποτιμήσεις,

αλλά στην πραγματική

αύξηση των κερδών τους,

που υπερέβη εκείνη της

περιόδου 1995–2000 κατά

τέσσερις φορές.

Συνοψίζοντας, η JP

Morgan θεωρεί ότι, παρά

τις ομοιότητες στην

ψυχολογία της αγοράς και

την τεχνολογική ευφορία,

τα θεμελιώδη μεγέθη

σήμερα είναι πολύ

ισχυρότερα και οι

αποτιμήσεις πιο

ρεαλιστικές. Το τρέχον

ανοδικό κύμα, όπως

υπογραμμίζει, δεν έχει

τα χαρακτηριστικά

«φούσκας dotcom», αλλά

μάλλον ενός διαρθρωτικά

υγιούς ράλι, στηριγμένου

σε κερδοφορία,

ρευστότητα και

επιλεκτική επενδυτική

τοποθέτηση.

|