|

Όπως

προκύπτει από την έκθεση

της ΤτΕ, ο περιορισμός

αρχικά και ακολούθως η

διακοπή των ροών ρωσικού

αερίου προς την Ευρώπη

μέσω του Nord

Stream δεν

φαίνεται να συνέβαλε

καθοριστικά στην

εκτόξευση των τιμών που

παρατηρήθηκε το

καλοκαίρι, αφού ήδη

είχαν ανέλθει σε υψηλό

σημείο ικανό να

μετατρέψει την Ευρώπη σε

«μαγνήτη» για φορτία

υγροποιημένου φυσικού

αερίου από πολλές

περιοχές του κόσμου, με

αποτέλεσμα το ρωσικό

αέριο να αντικατασταθεί

εύκολα από αθρόες

εισαγωγές LNG.

Αντιθέτως, η εκτόξευση

των τιμών οφείλεται

κυρίως στον τρόπο

λειτουργίας του TTF,

στον ίδιο λόγο δηλαδή

που κατέστησε την εν

λόγω αγορά σημείο

αναφοράς για την Ευρώπη,

παρά τη μείωση της

παραγωγής αερίου στην

Ολλανδία.

Ακάλυπτες θέσεις και

ασφάλιστρα κινδύνου

Συγκεκριμένα, όπως

εξηγεί η ΤτΕ, βάσει του

τρόπου λειτουργίας του

ολλανδικού hub «στην

περίπτωση που ο

διαπραγματευτής έχει

πάρει θέσεις πώλησης που

υπερβαίνουν την

αντιστάθμιση του φυσικού

εμπορεύματος (σ.σ., του

φυσικού αερίου) με σκοπό

την αποκόμιση κέρδους

από ενδεχόμενη

μελλοντική πτώση των

τιμών, θα κληθεί να

καλύψει τις θέσεις

πώλησης που έχει με

αγορά του προϊόντος από

άλλες πηγές, π.χ. από τη

spot αγορά, ή με ρευστά

διαθέσιμα. (…) Υπό αυτές

τις συνθήκες, οι

εταιρίες που θα βρεθούν

με ακάλυπτες θέσεις

πώλησης φυσικού αερίου

αναμένεται να

αντιμετωπίσουν τις

αυξημένες ανησυχίες των

επενδυτών σχετικά με το

ενδεχόμενο αθέτησης των

χρηματοοικονομικών

υποχρεώσεών τους στα

συμβόλαια TTF. Σε ένα

περιβάλλον μείωσης της

προσφοράς φυσικού αερίου

για την Ευρώπη και

δυσκολίας άμεσης

εξεύρεσης άλλων φορτίων,

αυτό αποτυπώθηκε στην

άνοδο των ασφαλίστρων

κινδύνου μεγάλων

αντισυμβαλλομένων στην

αγορά του TTF.»

«Η

διατάραξη της προσφοράς

ρωσικού φυσικού αερίου

που προκάλεσε ο πόλεμος

στην Ουκρανία και ο

διεθνής ανταγωνισμός για

την εξασφάλιση των

αναγκαίων προμηθειών

δικαιολογούν εν μέρει τη

σημαντική άνοδο στις

τιμές του φυσικού

αερίου. H αύξηση όμως

της τιμής του TTF, στο

βαθμό που οφείλεται σε

παράγοντες ζήτησης και

προσφοράς, θα πρέπει να

είναι συγκρίσιμη με την

αντίστοιχη αύξηση των

τιμών των εναλλακτικών

συμβολαίων. Η υπερβολική

άνοδος της τιμής του TTF

το καλοκαίρι του 2022 σε

σχέση με τις τιμές σε

εναλλακτικές αγορές

φαίνεται ότι σχετίζεται

με τις επενδυτικές

θέσεις των

διαπραγματευτών και τους

αυξημένους κινδύνους των

χαρτοφυλακίων τους μετά

από τις προαναφερθείσες

εξελίξεις», υπογραμμίζει

η ΤτΕ.

Εκτόξευση και

αποκλιμάκωση

Αναλυτικά, η Τράπεζα της

Ελλάδος αναφέρει: «Η

τιμή αναφοράς του

φυσικού αερίου στην

Ευρώπη, όπως

αποτυπώνεται από τις

τιμές του ολλανδικού

δείκτη TTF (Title

Transfer Facility), μετά

από συνεχή ανοδική

πορεία από το δεύτερο

εξάμηνο του 2021,

εκτοξεύθηκε πάνω από τα

300 ευρώ ανά μεγαβατώρα

(MWh) τον Αύγουστο του

2022 και στη συνέχεια

σημείωσε ταχεία

αποκλιμάκωση,

υποχωρώντας περίπου στα

100 ευρώ/MWh στα τέλη

Οκτωβρίου του 2022.

Έκτοτε, οι διεθνείς

τιμές του φυσικού αερίου

κυμαίνονται στο μέσο

επίπεδο των 125

ευρώ/MWh, παραμένοντας

πενταπλάσιες του μέσου

όρου της περιόδου

2019-2021 (περίπου 25

ευρώ/MWh).

Δεδομένου του τρόπου με

τον οποίο είναι

σχεδιασμένη η χονδρική

αγορά ηλεκτρικής

ενέργειας, το φυσικό

αέριο, αν και

αντιπροσωπεύει περίπου

το 15% του μίγματος

ενέργειας για την

ηλεκτροπαραγωγή στην

Ευρώπη, εξακολουθεί να

διαμορφώνει την τιμή

εκκαθάρισης αγοράς

(πρώην οριακή τιμή

συστήματος), καθώς η

πυρηνική ενέργεια και οι

ανανεώσιμες πηγές

ενέργειας (ΑΠΕ) έχουν

πολύ χαμηλότερο συνολικό

σταθμισμένο κόστος.

Το παρόν

πλαίσιο αναλύει τους

παράγοντες διαμόρφωσης

της χονδρικής τιμής του

φυσικού αερίου στην

Ευρώπη, παρουσιάζει

συνοπτικά τις

παρεμβάσεις στην αγορά

ενέργειας της ΕΕ για την

άμβλυνση των επιπτώσεων

της ενεργειακής

κρίσης και περιγράφει

τις ενδεχόμενες

προκλήσεις που αυτή

συνεπάγεται για την

πράσινη μετάβαση.

Φυσικό

αέριο: TTF και

διαμόρφωση των τιμών

στην ΕΕ

Η

Ευρωπαϊκή Ένωση (ΕΕ)

προμηθεύεται φυσικό

αέριο κυρίως από έξι

χώρες (πέρα από τη

Ρωσία): Αλγερία,

Αζερμπαϊτζάν, Δανία,

ΗΠΑ, Νορβηγία και

Ολλανδία. Ως εκ τούτου,

οι τιμές διασυνοριακής

παράδοσης φυσικού αερίου

παρουσιάζουν

διακυμάνσεις και μεταξύ

των κρατών-μελών της ΕΕ.

Ενδεικτικά, σύμφωνα με

στοιχεία της Ευρωπαϊκής

Επιτροπής, το β΄ τρίμηνο

του 2022 η μέση τιμή του

φυσικού αερίου κυμάνθηκε

από 86,9 ευρώ/MWh στη

Γαλλία έως 106,6

ευρώ/MWh στην Εσθονία,

ενώ πιο συγκεκριμένα το

αζέρικο φυσικό αέριο

αποτιμήθηκε περίπου στα

90 ευρώ/MWh στην Ελλάδα

και τη Βουλγαρία, έναντι

μόλις περίπου 40

ευρώ/MWh για το αλγερινό

φυσικό αέριο στην Ιταλία

και την Ισπανία. Οι

διαφορές αυτές

ενδεχομένως οφείλονται

στο γεγονός ότι ένα

σημαντικό ποσοστό των

συναλλαγών στην ΕΕ

καλύπτεται από διμερή

μακροχρόνια συμβόλαια

προμήθειας φυσικού

αερίου μεταξύ των

παρόχων στην εκάστοτε

εγχώρια αγορά και των

προμηθευτών, τα οποία

συνάπτονται εκτός

χρηματιστηριακής αγοράς

και, κατά περίπτωση,

συνήθως συνδέονται είτε

με το πετρέλαιο

(oil-indexed) είτε με το

δείκτη κάποιου

σημείου αποτίμησης

φυσικού αερίου

(hub-indexed). Στην

Ευρώπη, το ολλανδικό

σημείο αποτίμησης

(pricing hub)

συγκεντρώνει το

μεγαλύτερο όγκο

συναλλαγών σε φυσικό

αέριο, με αποτέλεσμα ο

αντίστοιχος δείκτης

τιμών φυσικού αερίου

(TTF) να έχει

επικρατήσει ως ο

ευρωπαϊκός δείκτης

αναφοράς.

Η τιμή

του φυσικού αερίου στα

συμβόλαια μελλοντικής

εκπλήρωσης (futures)

διαμορφώνεται από τη

διαχρονική προσφορά και

ζήτηση. Ταυτόχρονα,

καθώς η αγορά φυσικού

αερίου δεν είναι ενιαία

διεθνώς, ενδεχόμενες

μεταβολές (π.χ. από την

πλευρά της προσφοράς)

στις συνθήκες που

επικρατούν στην

ευρωπαϊκή αγορά φυσικού

αερίου μπορεί να

οδηγήσουν σε

διαφοροποίηση των

τιμών του

εμπορεύματος σε σχέση

με τον υπόλοιπο κόσμο.

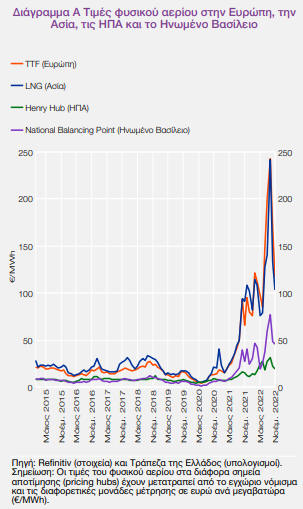

Το Διάγραμμα Α

απεικονίζει τις τιμές

του φυσικού αερίου στα

τέσσερα διεθνή σημεία

αποτίμησης με τη

μεγαλύτερη ρευστότητα σε

συναλλαγές.

Διάγραμμα Α

Στο

Henry Hub (ΗΠΑ) και στο

National Balancing Point

(Ηνωμένο Βασίλειο)

γίνεται διαπραγμάτευση

συμβολαίων μελλοντικής

εκπλήρωσης για αέριο σε

φυσική μορφή, ενώ στην

ολλανδική «εικονική

αγορά» (virtual hub) TTF

αποτιμώνται δικαιώματα

επί του φυσικού

προϊόντος. Το ασιατικό

σημείο αποτίμησης δίνει

τρέχουσες (spot) τιμές

για έτοιμα προς παράδοση

φορτία υγροποιημένου

φυσικού αερίου (LNG). Οι

τιμές στα τέσσερα σημεία

αποτίμησης ακολούθησαν

την ίδια τάση έως και το

δεύτερο εξάμηνο του

2021, οπότε και άρχισε η

απόκλιση μεταξύ του TTF

(ακολουθούμενου από την

ασιατική τιμή spot) και

των συμβολαίων στις ΗΠΑ

και στο Ηνωμένο

Βασίλειο. Από τις αρχές

του 2022 παρατηρείται

σημαντική απόκλιση

μεταξύ του TTF και των

άλλων διεθνών τιμών στα

συμβόλαια μελλοντικής

εκπλήρωσης φυσικού

αερίου.

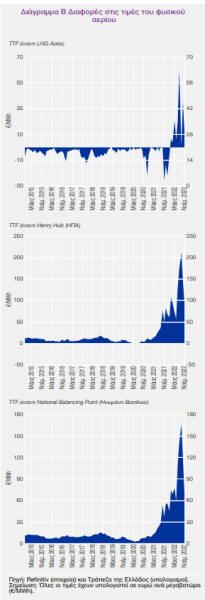

Συγκεκριμένα, παρά τη

σημαντική πτώση από το

τέλος Αυγούστου, οι

τιμές των συμβολαίων TTF

εξακολουθούν να

παρέχουν ένα

σημαντικό υπερβάλλον

περιθώριο (premium)

έναντι των λοιπών

συμβολαίων προμήθειας

(βλ. Διάγραμμα Β).

Διάγραμμα Β

Τον

Οκτώβριο του 2022 η τιμή

μίας μεγαβατώρας φυσικού

αερίου στην Ευρώπη ήταν

περίπου 27% υψηλότερη σε

σύγκριση με το ασιατικό

σημείο αποτίμησης και

2,5 έως 6,5 φορές

υψηλότερη από τις τιμές

στο βρετανικό και το

αμερικανικό σημείο

αποτίμησης αντίστοιχα.

Οι

αποκλίσεις αυτές

αποτελούν ένα σημαντικό

κίνητρο (pull factor)

για αναπροσανατολισμό

φορτίων LNG από άλλες

περιοχές του κόσμου προς

την Ευρώπη, κάτι που

φαίνεται ότι εξηγεί τη

σύνδεση των τιμών του

ασιατικού σημείου

αποτίμησης με το TTF.

Ειδικότερα, το περιθώριο

κέρδους της τιμής του

δείκτη TTF ως προς την

τιμή του αμερικανικού

LNG συνδέεται με την

παρατηρούμενη κατά το

τρέχον έτος σημαντική

αύξηση στις εξαγωγές

φυσικού αερίου από τις

ΗΠΑ προς την Ευρώπη.

Κατά

συνέπεια, η αύξηση της

τιμής στα ευρωπαϊκά

συμβόλαια φυσικού αερίου

συνέβαλε στην εισαγωγή

αερίου από άλλους

εξαγωγείς εκτός της

Ρωσίας. Οι συνολικές

εισαγωγές φυσικού αερίου

από τον Ιούλιο του 2022

στην Ευρώπη, όταν η

Gazprom αποφάσισε την

πλήρη διακοπή της

παροχής φυσικού αερίου

μέσω του αγωγού

Nordstream για περίπου

ένα μήνα, παρέμειναν

σχεδόν στα ίδια

επίπεδα όπως τους δύο

προηγούμενους (μη

χειμερινούς) μήνες Μάιο

και Ιούνιο, καθώς κυρίως

οι αυξημένες εισαγωγές

LNG αναπλήρωσαν τη

μείωση της προσφοράς

ρωσικού φυσικού αερίου.

Εν ολίγοις, η διατάραξη

της παροχής φυσικού

αερίου μέσω του αγωγού

Nordstream δεν φαίνεται

να επηρέασε την

ισορροπία μεταξύ

προσφοράς και ζήτησης.

Συνεπώς, παραμένει το

ερώτημα σχετικά με τους

παράγοντες που οδήγησαν

στην πολύ μεγάλη άνοδο

των τιμών των

συμβολαίων TTF τον

Αύγουστο του 2022.

Το TTF

Η

απόκλιση στην τιμή του

φυσικού αερίου μεταξύ

των διαφορετικών

συμβολαίων μπορεί να

εξηγείται και από τη

δραστηριότητα στην αγορά

του TTF. Συγκεκριμένα,

οι όγκοι συναλλαγών επί

του συμβολαίου TTF έχουν

αυξηθεί σημαντικά τα

τελευταία χρόνια, παρόλο

που η παραγωγή φυσικού

αερίου από τα κοιτάσματα

της Ολλανδίας έχει

μειωθεί αισθητά. Αυτό

οφείλεται κυρίως σε δύο

παράγοντες: (α) οι

πραγματικοί όγκοι

εμπορεύματος που

εκκαθαρίζονται στο

ολλανδικό σημείο

αποτίμησης –και κατά

συνέπεια αποτιμώνται με

βάση το TTF– προέρχονται

κυρίως από την προμήθεια

ρωσικού φυσικού αερίου

μέσω αγωγών και (β) το

TTF χρησιμοποιείται σε

μεγάλο βαθμό για την

αντιστάθμιση του

κινδύνου που προκύπτει

από άλλες συναλλαγές σε

φυσικό αέριο. Επομένως,

η μεγάλη αύξηση του

όγκου συναλλαγών στο TTF

παρά τη μείωση της

παραγωγής του

εμπορεύματος στην

Ολλανδία αποδίδεται κατά

ένα μεγάλο μέρος σε

πράξεις μεταξύ

διαπραγματευτών

(interdealer

transactions), με

αποτέλεσμα το TTF να

έχει καταστεί ο βασικός

δείκτης αναφοράς για

πράξεις arbitrage.

Στις

συναλλαγές μεταξύ των

διαπραγματευτών η θέση

είτε αγοράς είτε

πώλησης, μέσω

αντίστοιχης συναλλαγής

στο συμβόλαιο TTF,

συνήθως συνοδεύεται από

αντίστροφη θέση σε

κάποιο άλλο προϊόν

φυσικού αερίου. Έτσι,

εάν κάποιος εξαγωγέας

ανακοινώσει ότι θα

μειώσει τις μελλοντικές

προμήθειες, όπως και

έγινε στην περίπτωση του

ρωσικού φυσικού αερίου

από την Gazprom, ο

διαπραγματευτής δεν θα

αντιμετωπίσει πρόβλημα

μόνο εφόσον οι θέσεις

πώλησης που έχει πάρει

στο TTF καλύπτονται

πλήρως από τις

προμήθειες φυσικού

αερίου που έχουν

ολοκληρωθεί ή από

εκείνες που έχουν

συμπεριληφθεί ήδη σε

συμβάσεις (full hedge).

Όμως, στην πράξη είναι

δυνατόν να λαμβάνονται

θέσεις που υπερβαίνουν

τη διαθεσιμότητα του

φυσικού προϊόντος, εν

αναμονή σύναψης

συμβολαίων προμήθειας με

τους εξαγωγείς φυσικού

αερίου. Στην περίπτωση

που ο διαπραγματευτής

έχει πάρει θέσεις

πώλησης που υπερβαίνουν

την αντιστάθμιση του

φυσικού εμπορεύματος με

σκοπό την αποκόμιση

κέρδους από ενδεχόμενη

μελλοντική πτώση των

τιμών, θα κληθεί να

καλύψει τις θέσεις

πώλησης που έχει με

αγορά του προϊόντος από

άλλες πηγές, π.χ. από τη

spot αγορά, ή με ρευστά

διαθέσιμα. Έτσι

εξηγείται τόσο η αύξηση

των τιμών spot στα

συμβόλαια της Ασίας όσο

και η μεγάλη αύξηση των

«συμπληρωματικών

περιθωρίων» (margin

calls).

Υπό

αυτές τις συνθήκες, οι

εταιρίες που θα βρεθούν

με ακάλυπτες θέσεις

πώλησης φυσικού αερίου

αναμένεται να

αντιμετωπίσουν τις

αυξημένες ανησυχίες των

επενδυτών σχετικά με το

ενδεχόμενο αθέτησης των

χρηματοοικονομικών

υποχρεώσεών τους στα

συμβόλαια TTF. Σε ένα

περιβάλλον μείωσης της

προσφοράς φυσικού αερίου

για την Ευρώπη και

δυσκολίας άμεσης

εξεύρεσης άλλων φορτίων,

αυτό αποτυπώθηκε στην

άνοδο των ασφαλίστρων

κινδύνου μεγάλων

αντισυμβαλλομένων στην

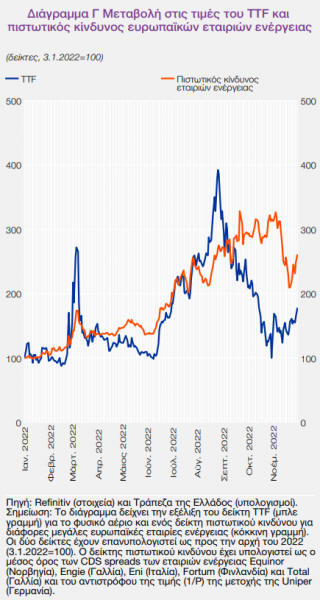

αγορά του TTF. Τα

ασφάλιστρα κινδύνου στα

συμβόλαια CDS για

μεγάλες εταιρίες

ενέργειας διαφόρων

ευρωπαϊκών χωρών ήταν

τον Αύγουστο και το

Σεπτέμβριο του τρέχοντος

έτους έως και 2,5 φορές

υψηλότερα σε σχέση με

την επόμενη ημέρα της

ρωσικής εισβολής στην

Ουκρανία (βλ. Διάγραμμα

Γ).

Διάγραμμα Γ

Η άνοδος

αυτή σχετίζεται με τη

μεγάλη αύξηση των τιμών

του TTF το καλοκαίρι,

δηλαδή αφότου είχε, σε

μεγάλο βαθμό,

εξομαλυνθεί η προσφορά

φυσικού αερίου στην

Ευρώπη και είχαν αυξηθεί

τα αποθέματα σε επίπεδα

υψηλότερα από ό,τι τους

αντίστοιχους μήνες

προηγούμενων ετών.

Κρατική

χρηματοδότηση,

παρεμβάσεις της ΕΕ και

πτώση των τιμών

Από τα

παραπάνω προκύπτει ότι η

υπερβολική άνοδος της

τιμής του φυσικού αερίου

στην Ευρώπη, όπως

αποτυπώνεται στις τιμές

των συμβολαίων TTF,

αντανακλά εκτός από τα

θεμελιώδη μεγέθη της

αγοράς και

χρηματοοικονομικούς

παράγοντες, όπως τα

ασφάλιστρα κινδύνων των

αντισυμβαλλομένων. Στο

ίδιο συμπέρασμα οδηγεί

και η παρατήρηση ότι η

εξέλιξη της τιμής του

TTF παρουσίασε σημαντική

απόκλιση προς τα κάτω σε

σχέση με τα ασφάλιστρα

κινδύνου των μεγάλων

ευρωπαϊκών εταιριών

ενέργειας, αφότου

ορισμένες χώρες της ΕΕ

παρείχαν κρατική στήριξη

σε εγχώριες εταιρίες

ενέργειας είτε με τη

μορφή εγγυήσεων και

παροχής ρευστότητας είτε

με τη διάσωση των

εταιριών αυτών. Προς την

ίδια κατεύθυνση

αποκλιμάκωσης της τιμής

του TTF φαίνεται ότι

έχει επίσης συμβάλει,

από το Σεπτέμβριο, η

συζήτηση για θεσμικές

παρεμβάσεις της ΕΕ στην

αγορά ενέργειας.

Η

διατάραξη της προσφοράς

ρωσικού φυσικού αερίου

που προκάλεσε ο πόλεμος

στην Ουκρανία και ο

διεθνής ανταγωνισμός για

την εξασφάλιση των

αναγκαίων προμηθειών

δικαιολογούν εν μέρει τη

σημαντική άνοδο στις

τιμές του φυσικού

αερίου. H αύξηση όμως

της τιμής του TTF, στο

βαθμό που οφείλεται σε

παράγοντες ζήτησης και

προσφοράς, θα πρέπει να

είναι συγκρίσιμη με την

αντίστοιχη αύξηση των

τιμών των εναλλακτικών

συμβολαίων. Η υπερβολική

άνοδος της τιμής του TTF

το καλοκαίρι του 2022 σε

σχέση με τις τιμές σε

εναλλακτικές αγορές

φαίνεται ότι σχετίζεται

με τις επενδυτικές

θέσεις των

διαπραγματευτών και τους

αυξημένους κινδύνους των

χαρτοφυλακίων τους μετά

από τις προαναφερθείσες

εξελίξεις. Κατά

συνέπεια, η κρατική

στήριξη μέσω της παροχής

ρευστότητας ή άλλων

μορφών ενίσχυσης καθώς

και η απόφαση της ΕΕ για

εφαρμογή ενός δυναμικού

διαδρόμου τιμών σε

συνδυασμό με τη συζήτηση

για επιβολή ανώτατης

τιμής στο φυσικό αέριο

είχαν θετική επίδραση

στην αποτίμηση των

κινδύνων και των λοιπών

χρηματοοικονομικών

–αποσυνδεδεμένων από την

προσφορά και τη ζήτηση–

παραγόντων, με

αποτέλεσμα τη μείωση της

τιμής του φυσικού

αερίου. Η αβεβαιότητα

σχετικά με τις τιμές του

φυσικού αερίου

μεσοπρόθεσμα παραμένει

υψηλή, επηρεάζοντας τόσο

τις χρηματιστηριακές

εξελίξεις όσο και την

άσκηση πολιτικής.

Οι

γεωπολιτικές εξελίξεις

επισημαίνουν χωρίς

αμφιβολία την επιτακτική

ανάγκη επανασχεδιασμού

φιλόδοξων αλλά και

ρεαλιστικών στρατηγικών

για τη μετάβαση σε μια

οικονομία χαμηλών

εκπομπών αερίων του

θερμοκηπίου, με

μεγαλύτερη ενεργειακή

ασφάλεια. Η πράσινη

μετάβαση αποδεικνύεται

απαραίτητη όχι μόνο για

μια κλιματικά βιώσιμη

ανάπτυξη, αλλά και για

τη στρατηγική αυτονομία

της Ευρώπης. Η

αντιμετώπιση της διπλής

κρίσης, ενεργειακής και

κλιματικής, απαιτεί την

προώθηση και επιτάχυνση

των επενδύσεων σε

πράσινες τεχνολογίες, τη

βελτίωση των δικτύων και

την επέκταση των

υποδομών σε ενεργειακές

διασυνδέσεις, καθώς και

την ανάπτυξη συστημάτων

κεντρικής αποθήκευσης

ενέργειας.» |