|

ΝΕΑ ΥΟΡΚΗ – Οι επίμονες

αυξήσεις του πληθωρισμού

των βασικών τιμών (που

εξαιρεί τα τρόφιμα και

την ενέργεια) και η

επακόλουθη υπέρβαση των

στόχων για τον

πληθωρισμό της κεντρικής

τράπεζας, αποτελούν

χαρακτηριστικό και

οδυνηρό χαρακτηριστικό

του παγκόσμιου

οικονομικού τοπίου μετά

την πανδημία. Όταν

έρθουμε αντιμέτωποι με

ένα τόσο σημαντικό από

οικονομική άποψη

φαινόμενο, όσοι από εμάς

δίνουμε προσοχή στα

σχετικά διεθνή στοιχεία

θα αναζητήσουμε κοινούς

παράγοντες για να

εξηγήσουμε την

παρατηρούμενη συσχέτιση

μεταξύ των χωρών. Μπορώ

να σκεφτώ τουλάχιστον

τρεις.

Πρώτον, υπάρχουν άφθονα

στοιχεία που υποδηλώνουν

ότι η αρχική αύξηση του

πληθωρισμού μεταξύ των

χωρών το 2021 και το

2022 προκλήθηκε εν μέρει

από ένα δυσμενές σοκ στη

συνολική

προσφορά. Δεύτερον,

υπήρξε ουσιαστική (και,

στην περίπτωση των

Ηνωμένων Πολιτειών, άνευ

προηγουμένου) στήριξη

της δημοσιονομικής και

νομισματικής πολιτικής,

η οποία δόθηκε πρώτα το

2020-21, για να

μετριαστεί το πλήγμα

στην οικονομική

δραστηριότητα και την

απασχόληση, και ξανά το

2022 (ειδικά στην

Ευρώπη). , για να

αντισταθμίσει τις

υψηλότερες τιμές

ενέργειας και τροφίμων

που προκλήθηκαν από την

εισβολή της Ρωσίας στην

Ουκρανία.

Σε όλες τις προηγμένες

οικονομίες, οι κεντρικές

τράπεζες ανταποκρίθηκαν

στο σοκ του COVID-19

εφαρμόζοντας διάφορους συνδυασμούς

περικοπών επιτοκίων (ή

διατηρώντας τα επιτόκια

στο πραγματικό κατώτερο

όριο), παρέχοντας

μελλοντική καθοδήγηση

και επεκτείνοντας τους

ισολογισμούς τους μέσω

μεγάλης κλίμακας

ποσοτικής χαλάρωσης

προγράμματα (QE). Είναι

ενδιαφέρον ότι μεταξύ

2020 και 2022, υπήρξε

μεγαλύτερη διακύμανση

μεταξύ των χωρών στην

κλίμακα των

δημοσιονομικών πολιτικών

παρά στην κλίμακα των

νομισματικών

πολιτικών. Αν και η

συσχέτιση δεν είναι

αιτιώδης συνάφεια,

πρέπει να αναφερθεί ότι

υπήρχε πολύ ισχυρότερη

συσχέτιση –τουλάχιστον

το 2020-2022– μεταξύ της

διακρατικής

δημοσιονομικής απάντησης

στην πανδημία και του

πληθωρισμού μεταξύ των

χωρών από ό,τι υπήρχε

μεταξύ της διακρατικής

ανάπτυξης του

νομισματικού βάσης και

πληθωρισμού.

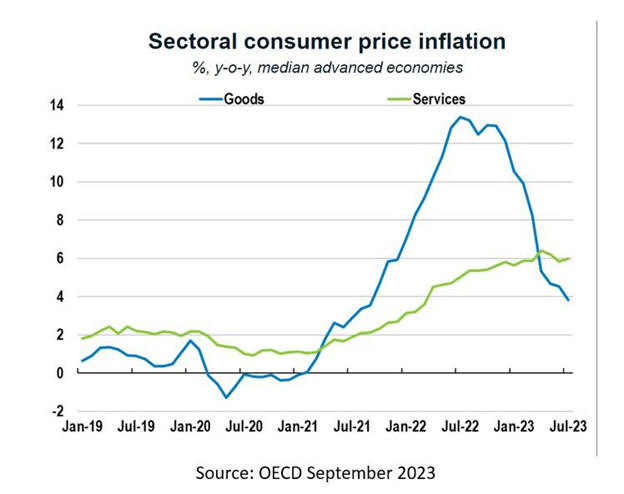

Ένας τρίτος κοινός

παράγοντας που συνέβαλε

στην έκρηξη του

πληθωρισμού μετά την

πανδημία ήταν η μεγάλη

και επίμονη μεταβολή των

κλαδικών σχετικών τιμών,

ιδίως των σχετικών τιμών

των αγαθών έναντι των

υπηρεσιών. Η διατύπωση

αυτού του επιχειρήματος

δεν απαιτεί να λάβει

κανείς θέση σχετικά με

το πόσο η αρχική αύξηση

της σχετικής τιμής των

αγαθών έναντι των

υπηρεσιών αντανακλά τη

ζήτηση έναντι της

προσφοράς. Εάν η τιμή

ισορροπίας των αγαθών

αυξηθεί για οποιονδήποτε

λόγο, το συνολικό

επίπεδο τιμών θα ανέβει

εκτός εάν η κεντρική

τράπεζα θέλει να

σχεδιάσει μια πτώση στην

τιμή των υπηρεσιών.

Εάν υπάρχει κάποια

ονομαστική ακαμψία τιμών

στον τομέα των

υπηρεσιών, η κεντρική

τράπεζα έχει μια

επιλογή. Μπορεί να

επιτρέψει τη διέλευση

της σχετικής αύξησης της

τιμής και να δεχθεί μια

εφάπαξ αύξηση στο

επίπεδο των τιμών (η

οποία μεμονωμένα θα

προκαλούσε «παροδικό»

πληθωρισμό). Ή, μπορεί

να αυξήσει τα επιτόκια

και να πετάξει τους

ανθρώπους χωρίς δουλειά

για να μειώσει την τιμή

των υπηρεσιών αρκετά

ώστε να διατηρήσει την

αύξηση του δείκτη τιμών

ίση με τον στόχο

πληθωρισμού. Στην

περίπτωση αυτή, οι

κεντρικές τράπεζες

επέλεξαν, τουλάχιστον

αρχικά, να

αντιμετωπίσουν τις

πιέσεις στις τιμές, μη

προσπαθώντας να

αντισταθμίσουν την

αύξηση της σχετικής

τιμής των αγαθών έναντι

των υπηρεσιών.

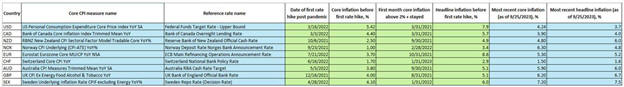

Κατά την εξέταση της

απάντησης της

νομισματικής πολιτικής

στην παγκόσμια έκρηξη

του πληθωρισμού 2021-22,

είναι αξιοσημείωτο ότι

καμία κεντρική τράπεζα

προηγμένης οικονομίας

δεν άρχισε να αυξάνει τα

επιτόκια έως ότου ο

μετρικός πληθωρισμός

είχε ήδη ξεπεράσει τον

στόχο του. Ομοίως,

σχεδόν όλες οι κεντρικές

τράπεζες προηγμένης

οικονομίας (εκτός από

την Ελβετία και τη

Νορβηγία) καθυστέρησαν

τις αυξήσεις των

επιτοκίων έως ότου και ο

πυρήνας πληθωρισμός είχε

ήδη ξεπεράσει τους

αντίστοιχους στόχους

τους.

Πηγή: Bloomberg,

Σεπτέμβριος 2023

Το ερώτημα που έχουν

θέσει πολλοί είναι γιατί

οι νομισματικές

πολιτικές στις

περισσότερες προηγμένες

οικονομίες « έπεσαν πίσω

από την καμπύλη » με

αυτόν τον τρόπο. Οι

επικριτές της

Ομοσπονδιακής Τράπεζας

των ΗΠΑ (όπου υπηρέτησα

ως αντιπρόεδρος από τον

Σεπτέμβριο του 2018 έως

τον Ιανουάριο του 2022)

προτείνουν ότι μια

επίμονη υπέρβαση του

πληθωρισμού και μια

καθυστέρηση στην άνοδο

των επιτοκίων έως ότου ο

πληθωρισμός ήταν ήδη

πάνω από τον στόχο,

πρέπει να προέρχεται από

την αποτυχία του

υποκείμενου νομισματικού

πλαίσιο

πολιτικής. Σύμφωνα με

αυτό το σκεπτικό, το

ρεκόρ μετά την πανδημία

(συνοψίζεται στο

Διάγραμμα 1) υποδεικνύει

μια ανάλυση τόσο της

στόχευσης για τον

πληθωρισμό όσο και του

«πρώτου ξαδέλφου» του,

του ευέλικτου μέσου

στόχου για τον

πληθωρισμό , που

υιοθέτησε η Fed τον

Αύγουστο του 2020.

Διαφωνώ. Όπως υποστηρίζω

σε μια πρόσφατη

εργασία , το ιστορικό

μετά την πανδημία

γίνεται καλύτερα

κατανοητό ως αποτέλεσμα

εκ των υστέρων σφαλμάτων

τακτικής και εκτέλεσης,

όχι από τα πλαίσια

νομισματικής

πολιτικής. Θυμηθείτε, η

Fed δεσμεύτηκε τον

Σεπτέμβριο του 2020 να

καθυστερήσει την άρση

(αύξηση επιτοκίων) έως

ότου «οι συνθήκες της

αγοράς εργασίας …

φτάσουν σε επίπεδα που

να συνάδουν με … η

μέγιστη απασχόληση και ο

πληθωρισμός [d] αυξηθεί

στο 2 τοις εκατό». Στη

συνέχεια ακολούθησε τον

Δεκέμβριο του 2020

με καθοδήγηση ότι θα

άρχιζε να μειώνει τον

ρυθμό των αγορών

περιουσιακών στοιχείων

QE μόνο αφού είχε

σημειωθεί «ουσιαστική

περαιτέρω πρόοδος» προς

τους στόχους της

μέγιστης απασχόλησης και

σταθερότητας

τιμών. Όμως, ενώ αυτές

οι δεσμεύσεις ήταν

σίγουρα συνεπείς με το

νέο πλαίσιο της Fed, δεν

απαιτούνταν από αυτό.

Επιπλέον, οι

συνθήκες απασχόλησης και πληθωρισμού για

την άρση που είχε

δεσμευτεί η Fed τον

Σεπτέμβριο του 2020

εκπληρώθηκαν μέχρι τον

Σεπτέμβριο του 2021,

κοντά στην ημερομηνία

άρσης που θα όριζε το

τυπικό πλαίσιο του

κανόνα Taylor . Και

τώρα, ο υποκείμενος

πληθωρισμός στις

προηγμένες οικονομίες

φαίνεται να έχει

κορυφωθεί. Με την

εκτόνωση των δυσμενών

διαταραχών της προσφοράς

που συνέβαλαν στην

αρχική άνοδο του

πληθωρισμού, φαίνεται να

βρίσκεται σε πτωτική

τροχιά – επιστρέφοντας

προς τους επίσημους

στόχους για τον

πληθωρισμό.

Έχοντας αυξήσει

επιθετικά τα επιτόκια,

οι κεντρικοί τραπεζίτες

φαίνεται να βρίσκονται

κοντά στο τέλος του

παγκόσμιου κύκλου

σύσφιξης μετά την

πανδημία. Η κρίση τους

είναι ότι έχουν

μετακινήσει τα επιτόκια

σε αρκετά περιοριστικά

εδάφη και ότι εάν οι

τρέχουσες πολιτικές

διατηρηθούν για κάποιο

χρονικό διάστημα, ο

πληθωρισμός θα

επιστρέψει τελικά στον

στόχο. Υποψιάζομαι ότι

το μάντρα του

«χαμηλότερο για

περισσότερο», το οποίο

επικρατούσε μεταξύ των

κεντρικών τραπεζών για

το μεγαλύτερο μέρος της

προηγούμενης δεκαετίας,

θα αντικατασταθεί

σύντομα από το

«υψηλότερο για όσο

διάστημα χρειαστεί».

Ο Richard Clarida, πρώην

αντιπρόεδρος του

Διοικητικού Συμβουλίου

της Federal Reserve,

είναι Παγκόσμιος

Οικονομικός Σύμβουλος

στην PIMCO, Καθηγητής

Οικονομικών και Διεθνών

Σχέσεων στο Πανεπιστήμιο

Columbia και

επιστημονικός συνεργάτης

στο Εθνικό Γραφείο

Οικονομικών Ερευνών.

Πηγή: Project Syndicate

|