|

Η τρέχουσα περίοδος

θυμίζει κατά τον Bob

Michele, επικεφαλής

επενδύσεων της JPMorgan

Chase, την παραπλανητική

ηρεμία κατά τη διάρκεια

της οικονομικής κρίσης

του 2008, είπε σε

συνέντευξή του στα

κεντρικά γραφεία της

τράπεζας στη Νέα Υόρκη.

«Αυτό μου θυμίζει πολύ

την περίοδο από τον

Μάρτιο έως τον Ιούνιο

του 2008», είπε ο

Michele, κάνοντας

παραλληλισμούς.

Τότε, όπως και τώρα, οι

επενδυτές ανησυχούσαν

για τη σταθερότητα των

τραπεζών των ΗΠΑ. Και

στις δύο περιπτώσεις, η

JPMorgan βοήθησε στο

αποκατασταθεί η ηρεμία

με το να αποκτήσει έναν

προβληματικό

ανταγωνιστή. Τον

περασμένο μήνα, η

JPMorgan αγόρασε την

προβληματική

περιφερειακή τράπεζα

First Republic. Τον

Μάρτιο του 2008, η

JPMorgan ανέλαβε τον

έλεγχο της επενδυτικής

τράπεζας Bear Stearns.

«Οι αγορές το

αντιμετώπισαν σαν να

υπήρχε μια κρίση, στην

οποία όμως δόθηκε μια

πολιτική απάντηση και η

κρίση αντιμετωπίστηκε.

Τότε, σημειώθηκε ένα

σταθερό ράλι τριών μηνών

στις αγορές μετοχών»,

είπε χαρακτηριστικά.

Το τέλος μιας σχεδόν

15ετούς περιόδου φθηνού

χρήματος και χαμηλών

επιτοκίων σε όλο τον

κόσμο έχει προκαλέσει

έντονη δυσφορία τους

επενδυτές. Κορυφαία

στελέχη της Wall Street,

συμπεριλαμβανομένου του

επικεφαλής της JPMorgan,

Τζέιμι Ντάιμον, έχουν

σημάνει συναγερμό για

την οικονομία για

περισσότερο από ένα

χρόνο. Τα υψηλότερα

επιτόκια, η αντιστροφή

των προγραμμάτων

ποσοτικής χαλάρωσης της

Fed και η γεωπολιτική

προκάλεσαν έναν δυνητικά

επικίνδυνο συνδυασμό.

Ωστόσο, η αμερικανική

οικονομία παρέμεινε

ιδιαίτερα ανθεκτική,

καθώς τα στοιχεία για

τις θέσεις εργασίας του

Μαΐου αυξήθηκαν

περισσότερο από το

αναμενόμενο και η άνοδος

των μετοχών έκανε

ορισμένους να κάνουν

λόγο για την έναρξη μιας

νέας ανοδικής αγοράς. Ο

επενδυτικός κόσμος έχει

χωριστεί σε περίπου δύο

στρατόπεδα: Εκείνους που

βλέπουν μια ήπια

προσγείωση για τη

μεγαλύτερη οικονομία του

πλανήτη και εκείνους που

οραματίζονται κάτι πολύ

χειρότερο.

Ηρεμία πριν από την

καταιγίδα

Για τον Michele, ο

οποίος ξεκίνησε την

καριέρα του πριν από

τέσσερις δεκαετίες, τα

σημάδια είναι ξεκάθαρα:

Οι επόμενοι μήνες είναι

απλώς μια ηρεμία πριν

από την καταιγίδα.

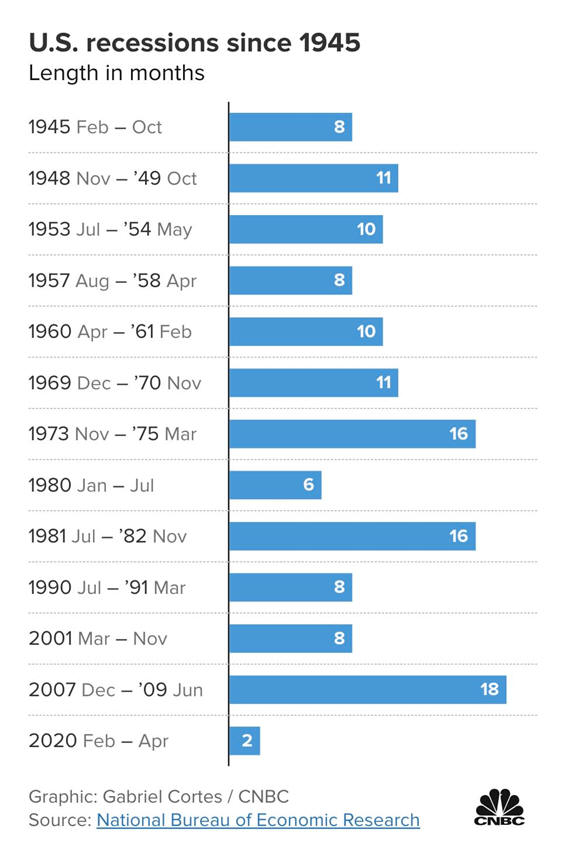

Σε προηγούμενους κύκλους

αύξησης των επιτοκίων

που χρονολογούνται από

το 1980, οι υφέσεις

ξεκινούν κατά μέσο όρο

13 μήνες μετά την τελική

αύξηση των επιτοκίων της

Fed, είπε. Η πιο

πρόσφατη κίνηση της

κεντρικής τράπεζας έγινε

το Μάιο.

Σε αυτήν την αμφίσημη

περίοδο αμέσως μετά την

ολοκλήρωση της αύξησης

των επιτοκίων από την

Fed, «δεν θα βρεθείτε σε

ύφεση, αλλά σε ομαλή

προσγείωση» γιατί η

οικονομία εξακολουθεί να

αναπτύσσεται. Αλλά θα

ήταν θαύμα αν αυτό

τελείωνε χωρίς ύφεση»,

είπε χαρακτηριστικά.

«Η οικονομία πιθανότατα

θα οδηγηθεί σε ύφεση

μέχρι το τέλος του

έτους. Αν και η αρχή της

ύφεσης θα μπορούσε να

ανατραπεί, χάρη στις

παρατεταμένες επιπτώσεις

των κεφαλαίων που είχαν

δοθεί για την

αντιμετώπιση του Covid»,

συμπλήρωσε. «Είμαι πολύ

σίγουρος ότι θα βρεθούμε

σε ύφεση σε ένα χρόνο

από τώρα», είπε.

Επιτοκιακό Σοκ

Δεν συμμερίζονται όμως

την άποψη του Michele

όλοι οι αναλυτές.

Ο επικεφαλής ομολόγων

της BlackRock, ο Rick

Rieder, δήλωσε τον

περασμένο μήνα ότι η

οικονομία βρίσκεται σε

«πολύ καλύτερη

κατάσταση». Ο

οικονομολόγος της

Goldman Sachs, Jan

Hatzius, πρόσφατα μείωσε

την πιθανότητα ύφεσης

μέσα σε ένα χρόνο σε

μόλις 25%. Ακόμη και

μεταξύ εκείνων που

βλέπουν την ύφεση να

έρχεται, λίγοι πιστεύουν

ότι θα είναι τόσο σοβαρή

όσο η ύφεση του 2008.

Ο Michele στηρίζει το

επιχείρημά του ότι

έρχεται ύφεση στο

γεγονός ότι οι κινήσεις

της Fed από τον Μάρτιο

του 2022 αποτελούν την

πιο επιθετική σειρά

αυξήσεων επιτοκίων της

εδώ και τέσσερις

δεκαετίες. Ο κύκλος

συμπίπτει με τα βήματα

της κεντρικής τράπεζας

για τον περιορισμό της

ρευστότητας της αγοράς

μέσω μιας διαδικασίας

γνωστής ως ποσοτικής

σύσφιξης. Επιτρέποντας

στα ομόλογά της να

ωριμάσουν χωρίς να

επανεπενδύσει τα έσοδα,

η Fed ελπίζει να

συρρικνώσει τον

ισολογισμό της έως και

95 δισεκατομμύρια

δολάρια το μήνα.

«Βλέπουμε πράγματα που

υπάρχουν μόνο σε ύφεση ή

όπου καταλήγουν σε

ύφεση», είπε.

Πηγή: CNBC, MR |