|

Αν και το έτος των

εκλογών στις ΗΠΑ

συνοδεύεται στις

περισσότερες των

περιπτώσεων με κέρδη για

τις μεγάλες αγορές του

πλανήτη, επί ευρωπαϊκού

εδάφους οι εκτιμήσεις

είναι πιο επιφυλακτικές,

με τα βλέμματα να

στρέφονται στη

μεγαλύτερη οικονομία της

Ευρωζώνης, την

γερμανική, η οποία

πασχίζει να ξεπεράσει

τον κίνδυνο της ύφεσης

(και όχι μόνο).

Παρόλα αυτά, οι αναλυτές

εμφανίζονται αισιόδοξοι,

καθώς ήδη οι αντίθετοι

άνεμοι, ειδικά εκείνοι

που είχαν να κάνουν με

την ταχεία σύσφιξη της

νομισματικής πολιτικής,

αποδυναμώνονται, με τον

κόσμο των αγορών να

περιμένουν το διαβόητο

pivot, την αλλαγή δηλαδή

της στάσης των κεντρικών

τραπεζών, οι οποίες

μπορούν να κινήσουν με

τις αποφάσεις τους τα

γρανάζια του χρήματος

στις μεγάλες περιοχές

του κόσμου.

Οι ευρωπαϊκές αγορές

«μιλούν» γερμανικά

Η Γερμανία είναι η

μεγαλύτερη ανησυχία σε

μια δυσκίνητη ευρωπαϊκή

οικονομία που

αντιμετωπίζει μια

επικείμενη τεχνική

ύφεση. Την ίδια ώρα, η

Ευρωπαϊκή Κεντρική

Τράπεζα είναι πιο

αυστηρή από τις

υπόλοιπες, έχοντας

περισσότερες ανόμοιες

εθνικές οικονομίες να

ισορροπήσει ενώ άργησε

να αυξήσει τα επιτόκια.

Αλλά αυτό δεν εμπόδισε

τον πληθωρισμό της

ευρωζώνης να πέσει στο

2,4%, λίγο πάνω από το

επιτόκιο στόχο του 2%,

σε σύγκριση με πάνω από

10% προς το τέλος του

περασμένου έτους.

Το επιτόκιο της ΕΚΤ

βρίσκεται στο 4% και

αυτό είναι πιθανό να

είναι μια κορύφωση, αν

και τα επιτόκια θα

μειωθούν πολύ αργά. Ένα

από τα πιο επιθετικά

μέλη της ΕΚΤ, η Isabel

Schnabel, χαρακτήρισε

την πτώση του ευρωπαϊκού

πληθωρισμού ως

«αξιοσημείωτη» και

πρόσθεσε ότι δεν υπάρχει

ανάγκη για περαιτέρω

αυξήσεις των επιτοκίων.

Αυτό ώθησε τους

αισιόδοξους να

προβλέπουν πτώση των

ευρωπαϊκών επιτοκίων την

άνοιξη, αν και η μείωση

κατά τέταρτο της μονάδας

στο 3,75% μέχρι το τέλος

του 2024 είναι το

καλύτερο που αναμένουν

οι περισσότεροι

οικονομολόγοι.

Η αβεβαιότητα αυτή,

ειδικά στο μέτωπο των

επιτοκίων, κρατά

επιφυλακτικούς τους

αναλυτές. Ο δείκτης Euro

STOXX 50, των 50

μεγαλύτερων και πιο

εμπορεύσιμων μετοχών

στην Ευρώπη, αναμένεται

να αυξηθεί κατά 2,5%,

για να κλείσει το

επόμενο έτος στις 4.450

μονάδες, σύμφωνα με τις

μέσες εκτιμήσεις που

συγκέντρωσε το Reuters.

Σύμφωνα με την ίδια

έρευνα, ο γερμανικός DAX

αναμένεται να σημειώσει

άνοδο 5% μέχρι το τέλος

του επόμενου έτους, ενώ

προέρχεται από ένα +14%

το 2023.

Ήρθε η ώρα της Ευρώπης;

Οι ευρωπαϊκές αγορές

πρόκειται να ξεπεράσουν

τις αμερικανικές κατά το

πρώτο εξάμηνο του 2024 —

αλλά πρέπει πρώτα να

ξεπεράσουν κάποιους

βραχυπρόθεσμους

αντίθετους “ανέμους”. Σε

αυτό συμφωνούν οι

περισσότεροι στρατηγικοί

αναλυτές στις εκτιμήσεις

τους για το νέο έτος, με

τον κίνδυνο της ύφεσης

να είναι ο μεγαλύτερος.

«Είμαστε γενικά αρκετά

θετικοί για την επόμενη

χρονιά στις ευρωπαϊκές

αγορές», αναφέρουν η

Deutsche Bank και η BNP

Paribas, τονίζοντας ότι

πιθανόν θα υπάρξει το

στοιχείο της έκπληξης

στην ευρωπαϊκή

οικονομία, η οποία

μπορεί να τα πάει

καλύτερα από αυτό που

αναμένουν οι

περισσότεροι.

Οι αναλυτές της

γερμανικής και της

γαλλικής τράπεζας

ανέφεραν ότι όταν η

αγορά αναμένει η επίδοση

της οικονομίας να είναι

υποτονική, αλλά στην

πορεία κάποιοι δείκτες

εκπλήσσουν θετικά, τότε

η αντίδραση των

επενδυτών μεγεθύνεται.

Σε αυτό το κρίσιμο

κομμάτι του κλίματος, οι

ευρωπαϊκές αγορές

αναμένεται να τα πάνε

καλύτερα εκτίμησαν.

Σύμφωνα μάλιστα με την

BNP Baribas, ενώ το

μεγαλύτερο μέρος της

Ευρώπης έχει αποφύγει

μια τεχνική ύφεση, τα

στοιχεία των πολλών

πρόδρομων δεικτών

δείχνουν ότι οι

εκτιμήσεις οριακά

μπορούν να αστοχήσουν.

Μάλιστα, δεν είναι λίγοι

αυτοί οι δείκτες που

δείχνουν συρρίκνωση και

όχι επέκταση, ενώ οι

επιχειρήσεις παλεύουν με

την διάθεση των

αποθεμάτων. Τα ευρωπαϊκά

μετοχικά αμοιβαία

κεφάλαια έχουν δει

εκροές επί 40 εβδομάδες.

Επίσης, σύμφωνα με την

Deutsche Bank, οι

ευρωπαϊκές μετοχές

διαπραγματεύονται με

«πολλαπλό discount όλων

των εποχών έναντι των

ΗΠΑ», σημείωσε,

δημιουργώντας ευκαιρίες

στο πρώτο εξάμηνο πριν

τα πράγματα

«επιδεινωθούν ξανά» στο

δεύτερο εξάμηνο. Ωστόσο,

οι ευρωπαϊκές μετοχές

έχουν μακρόχρονη ιστορία

διαπραγμάτευσης με

σημαντικό discount σε

σύγκριση με τις

αντίστοιχές τους στις

ΗΠΑ.

Αξίζει εδώ να σημειωθεί

εδώ ότι σύμφωνα με το

Reuters, ο STOXX Europe

600 διαπραγματεύεται με

πάνω από 12 φορές με

βάση τα κέρδη του

επόμενου 12μηνου, ήτοι

discount 35,6% έναντι

του S&P 500. Το τρέχον

discount είναι ακριβώς

λίγο κάτω από το ρεκόρ

της τάξης του 37% που

ήταν τον Ιούλιο και

περισσότερο από το

διπλάσιο του μέσου

discount των τελευταίων

20 ετών, στο 16,3%.

Δύο καταλύτες για την

Ευρώπη

Η πτώση των τιμών της

ενέργειας και των

εμπορευμάτων μειώνει την

πληθωριστική πίεση

παγκοσμίως. Αυτό ήδη

βοηθά τις βιομηχανικές

οικονομίες να

ανακάμψουν. Ένας άλλος

σταθεροποιητικός

παράγοντας για την

ευρωπαϊκή οικονομία

είναι η χαλάρωση των

διαταραχών της αλυσίδας

παραγωγής και εφοδιασμού

που οδήγησαν σε

οικονομική ύφεση κατά τη

διάρκεια της πανδημίας

του κοροναϊού.

Ωστόσο, εξακολουθούν να

υπάρχουν σημαντικές

επιβαρύνσεις στην

παγκόσμια οικονομική

ανάπτυξη. Δύο παράγοντες

παίζουν ιδιαίτερο ρόλο:

τα επίμονα υψηλά

επιτόκια και οι

γεωπολιτικές εντάσεις,

σύμφωνα με την

Bertelsmann Stiftung.

Περιθώρια ελιγμών για

υψηλά όρια χρέους

Στις ανεπτυγμένες

οικονομίες, η

πληθωριστική πίεση

μειώνεται λόγω της

πτώσης των τιμών των

βασικών εμπορευμάτων. Ως

εκ τούτου, οι κεντρικές

τράπεζες πιθανότατα θα

χαλαρώσουν κάπως τη

νομισματική τους

πολιτική το 2024.

Ωστόσο, τα βασικά

επιτόκια θα παραμείνουν

σε επίπεδο άνω του μέσου

όρου για το ορατό

μέλλον.

Αυτό όχι μόνο θα έχει

αρνητικό αντίκτυπο στις

επενδυτικές

δραστηριότητες αλλά τα

υψηλά επιτόκια οδηγούν

επίσης σε αύξηση των

πληρωμών τόκων για

εταιρείες και

κυβερνήσεις. Το υψηλό

επίπεδο δημόσιου χρέους

σε πολλές χώρες είναι

ιδιαίτερα προβληματικό.

Όταν οι κυβερνήσεις

αντικαθιστούν δάνεια που

λήγουν με νέα, πρέπει να

πληρώσουν υψηλότερα

επιτόκια. Εάν αυτή η

πρόσθετη δαπάνη δεν

αντισταθμιστεί από

αυξήσεις φόρων ή

περικοπές δαπανών, το

χρέος συνεχίζει να

αυξάνεται.

Τέσσερις χώρες της

Νότιας Ευρώπης (Ελλάδα,

Ιταλία, Ισπανία,

Πορτογαλία) και η Γαλλία

έχουν επίπεδα χρέους άνω

του μέσου όρου – δηλαδή,

δημόσιο χρέος σε σχέση

με το ΑΕΠ.

Οι γεωπολιτικές εντάσεις

αποδυναμώνουν το διεθνές

εμπόριο

Οι γεωπολιτικές εντάσεις

είναι μια άλλη παγκόσμια

οικονομική εξέλιξη με

αρνητικό αντίκτυπο στην

ανάπτυξη και την

απασχόληση. Μετά την

παγκόσμια οικονομική

κρίση του 2008/9, πολλές

χώρες έλαβαν

προστατευτικά μέτρα που

περιόρισαν την ανάπτυξη

του παγκόσμιου εμπορίου.

Επιπλέον, όλο και

περισσότερες χώρες

χρησιμοποιούν τώρα την

οικονομική τους δύναμη

για να αυξήσουν τη

γεωπολιτική τους

επιρροή. Το αποτέλεσμα:

χρησιμοποιούνται ολοένα

και περισσότερο

περιοριστικά του

εμπορίου μέτρα –δηλαδή

τιμωριτικούς δασμοί,

απαγορεύσεις εξαγωγών,

οικονομικές κυρώσεις

κ.λπ., σύμφωνα με την

Bertelsmann Stiftung.

Οι σχετικοί περιορισμοί

στο διασυνοριακό εμπόριο

επηρεάζουν τις

εξαγωγικές οικονομίες,

συμπεριλαμβανομένων

πολλών ευρωπαϊκών χωρών.

Οι μεγάλες οικονομίες

όπως οι ΗΠΑ εξαρτώνται

λιγότερο από τις

εμπορικές σχέσεις με το

εξωτερικό λόγω του

μεγέθους της εγχώριας

αγοράς τους. Ως εκ

τούτου, υποφέρουν

λιγότερο από τον

βραδύτερο ρυθμό των

παγκόσμιων εξαγωγών.

Επιβράδυνση της ανάπτυξη

Οι δύο παράγοντες που

αναφέρονται παραπάνω

επιβραδύνουν την

οικονομική ανάκαμψη στη

ζώνη του ευρώ. Σε μια

φάση οικονομικής

αδυναμίας, οι

κυβερνήσεις συχνά

υποστηρίζουν την

οικονομική ανάπτυξη με

πακέτα τόνωσης που

χρηματοδοτούνται από

πιστώσεις. Δεδομένου του

υψηλού δημόσιου χρέους

που προέκυψε κατά τη

διάρκεια της πανδημίας

του κορωνοϊού και του

πολέμου στην Ουκρανία, η

ικανότητα των

κυβερνήσεων να

σταθεροποιήσουν την

οικονομία μειώνεται.

Επομένως, η Ευρώπη

δύσκολα μπορεί να

ελπίζει σε κυβερνητικά

κίνητρα για την ενίσχυση

της οικονομίας – ειδικά

στις ιδιαίτερα

υπερχρεωμένες χώρες.

Η αύξηση του πραγματικού

ΑΕΠ στη ζώνη του ευρώ

αναμένεται να είναι

περίπου 1% το 2024

συνολικά. Οι χώρες με

υψηλό ποσοστό

βιομηχανικής παραγωγής –

κυρίως η Γερμανία –

πρέπει να αναμένουν

κάπως χαμηλότερη

ανάπτυξη.

Στόχοι της Wall Street

Το 2023 σημειώθηκε

ασθενής αύξηση κερδών

για τον S&P 500, με το

ετήσιο EPS να αναμένεται

να αυξηθεί λιγότερο από

1% με μια αύξηση 2,3%

στα έσοδα, σύμφωνα με

τον John Butters,

ανώτερο αναλυτή

ισολογισμών της FactSet.

Σε τριμηνιαία βάση, οι

εισηγμένες τους S&P 500

ανέφεραν μείωση κερδών

κατά -1,7% και -4,1% για

το πρώτο τρίμηνο και το

δεύτερο τρίμηνο του

2023. Ωστόσο, ο δείκτης

είχε αύξηση κερδών 4,9%

το τρίτο τρίμηνο και

αναμένεται να σημειώσει

αύξηση κερδών 2,4 % για

το τέταρτο τρίμηνο,

σύμφωνα με τις

εκτιμήσεις του FactSet.

Η κερδοφορία αναμένεται

να βελτιωθεί το 2024,

αλλά η συναίνεση έχει

αρκετές αποκλίσεις.

Σύμφωνα με το Wells

Fargo Investment

Institute αναμένεται ότι

η οικονομική επιβράδυνση

θα επηρεάσει τις αγορές

μετοχών, επιτρέποντας

μια πιθανή στροφή προς

επενδύσεις που είναι πιο

πιθανό να ωφεληθούν από

μια επακόλουθη ανάκαμψη

της οικονομίας.

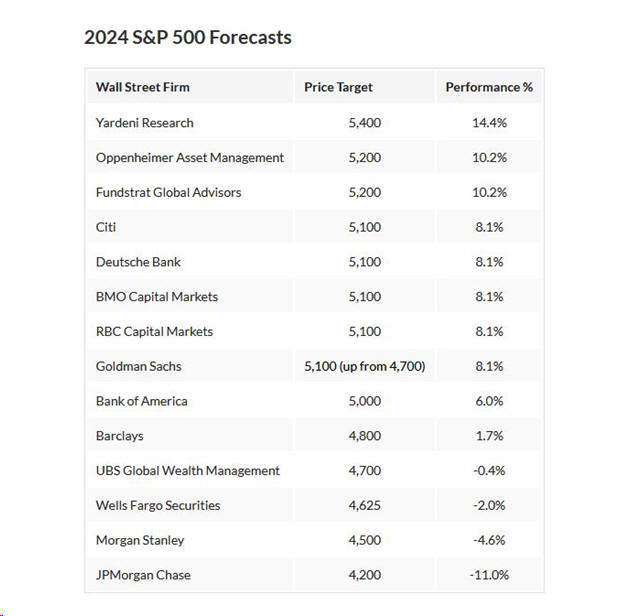

Οι στόχοι που δίνουν οι

αναλυτές για τον S&P 500

κυμαίνονται από 4.600

έως 4.800 μονάδες. Με

τον S&P 500 να τελειώνει

το 2023 γύρω στο επίπεδο

των 4.700, αυτό δεν

αφήνει τεράστια ανοδική

πορεία για τις μετοχές.

Ωστόσο, δεν είναι λίγοι

οι αναλυτές που είναι

πιο αισιόδοξοι, με τη

μέση εκτίμηση να είναι

στο επίπεδο των 5.100

μονάδων.

Προεδρικές Εκλογές ΗΠΑ

Στις εκλογές του

Νοεμβρίου του 2024

διακυβεύονται πολλά, από

τον έλεγχο του Λευκού

Οίκου και του Κογκρέσου

μέχρι τα νομοθετικά

σώματα των πολιτειών,

τις κυβερνήσεις και άλλα

κέντρα εξουσίας.

Ωστόσο, αυτό είναι ένα

πλεονέκτημα για τις

προβλέψεις για το

χρηματιστήριο του 2024.

Οι μετοχές τείνουν να

ανεβαίνουν τα χρόνια των

εκλογών. Από το 1952, ο

S&P 500 δεν είχε ποτέ

πτώση κατά τη διάρκεια

μιας χρονιάς προεδρικών

εκλογών, σημείωσε ο

επικεφαλής επενδύσεων

της Comerica, John

Lynch. Οι μόνες πτωτικές

χρονιές ήταν το 1960, το

2000 και το 2008, χρόνια

όπου και τα δύο κόμματα

είχαν νέους προεδρικούς

υποψηφίους.

“Είναι επίσης ενδιαφέρον

να σημειωθεί η απόδοση

της αγοράς μετοχών ενώ

αναμένει το αποτέλεσμα

των εκλογών. Ο S&P 500

συνήθως ξεπερνά τα

χρόνια των προεδρικών

εκλογών όταν κερδίζει το

κόμμα που ήδη κυβερνά”,

πρόσθεσε. «Είναι λογικό

ότι εάν η οικονομία και

οι αγορές αποδίδουν, το

αίσθημα των ψηφοφόρων

υποστηρίζει τον εν

ενεργεία πρόεδρο».

«Δεν είναι τυχαίο ότι τα

δύο τελευταία χρόνια

(έτος προεκλογής και

έτος εκλογών) στις 48

προεδρικές θητείες από

το 1833 παρήγαγαν

συνολικό καθαρό κέρδος

στην αγορά 772%,

υπερτερώντας της ανόδου

του 336,5% των δύο

πρώτων ετών αυτών των

θητειών», αναφέρει το

Stock Trader. Πόλεμοι,

υφέσεις και bear markets

τείνουν να συμβαίνουν τα

δύο πρώτα χρόνια μιας

θητείας. Ευημερούσες

εποχές και ανοδικές

αγορές συμβαίνουν

συχνότερα στο δεύτερο

μισό της περιόδου.

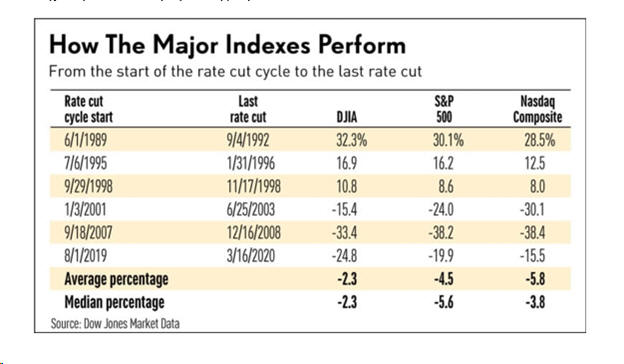

Μειώσεις των επιτοκίων

της Fed

“Μην πολεμάτε τη Fed”

είναι μια κοινή συμβουλή

στον επενδυτικό κόσμο.

Και το 2024 δεν θα

αποτελέσει εξαίρεση. Στη

συνεδρίασή της τον

Δεκέμβριο, η Fed

σταμάτησε να λέει ότι

δεν έχει ολοκληρωθεί η

αύξηση των επιτοκίων,

ενώ οι υπεύθυνοι χάραξης

πολιτικής ανέφεραν ότι

θα προχωρήσουν σε

μειώσεις επιτοκίων

συνολικού ύψους 75

μονάδων βάσης για το

2024.

Οι νέες τριμηνιαίες

προβλέψεις δείχνουν ότι

τα μέλη της επιτροπής

της Fed αναμένουν να

μειώσουν το βασικό τους

επιτόκιο πολιτικής στο

4,6% έως το τέλος του

2024, από το τρέχον

εύρος 5,25% – 5,5%.

Αυτό είναι χαμηλότερο

από τις προβλέψεις του

Σεπτεμβρίου, οι οποίες

έδειξαν ότι το επιτόκιο

θα είναι το επόμενο έτος

στο 5,1%.

Πηγή: Οικονομικός

Ταχυδρόμος |