|

Για τον λόγο αυτό η

Ευρωπαϊκή Κεντρική

Τράπεζα δημιούργησε ένα

«ευρετήριο για τη

μέτρηση και τη σύγκριση

του τόνου της

επικοινωνίας πολιτικής»

συγκρίνοντας την Κριστίν

Λαγκάρντ της ΕΚΤ με τον

Τζερόμ Πάουελ της

Federal Reserve. Και τα

αποτελέσματα αυτής της

σύγκρισης είναι

αξιοσημείωτα και

δείχνουν ότι η Λαγκάρντ

φαίνεται ότι επηρέαζε οι

αγορές ήταν πιο

«ευάλωτες» στον… τόνο

της Λαγκάρντ.

Οι αναλυτές της

ευρωπαϊκής τράπεζας Ζαν

Φρανσουά Μπουσκάς,

Ντάνιελ Καπ, Ντανιέλ

Κεντάν, Τόμας Μακ

Γκρέγκορ και Τζούλιαν

Σουμάχερ υπογραμμίζουν

ότι αυτά που λένε οι

κεντρικές τράπεζες

μπορεί να επηρεάσει τις

τιμές στις

χρηματοπιστωτικές αγορές

και, τελικά, τον τρόπο

με τον οποίο εξελίσσεται

η οικονομία. Αυτό

καθιστά την επικοινωνία

σημαντικό εργαλείο της

νομισματικής πολιτικής,

καθώς βοηθά στην

αποσαφήνιση της

λειτουργίας αντίδρασης

των υπευθύνων χάραξης

πολιτικής και στην

καθοδήγηση των

προσδοκιών.

Ως εκ τούτου, τονίζουν

στην ανάλυσή τους, είναι

χρήσιμο να μετρηθεί και

να ποσοτικοποιηθεί το

συναίσθημα ή ο τόνος

αυτού που επικοινωνούν

οι κεντρικές τράπεζες με

την πάροδο του χρόνου.

Αυτό το πέτυχαν

αναλύοντας πόσο

«γερακίσιες» ή

«περιστερίσιες» είναι οι

δηλώσεις και οι

συνεντεύξεις τύπου τους.

Αυτοί είναι οι όροι που

χρησιμοποιούν οι

οικονομολόγοι για να

περιγράψουν τον βαθμό

στον οποίο η επικοινωνία

δείχνει εάν η

νομισματική πολιτική

αναμένεται να σφίξει

(γεράκι) ή να χαλαρώσει

(περιστέρι).

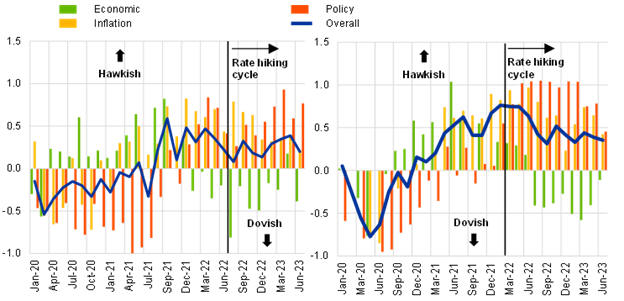

Αναλύοντας λοιπόν τις

ομιλίες και τον δύο

κεντρικών τραπεζιτών

διεπίστωσαν ότι ο

συνολικός τόνος της

επικοινωνίας τους

γινόταν ολοένα και πιο

επιθετικός στις αρχές

του 2021 και στα μέσα

του 2021, αντίστοιχα.

Αυτό ήταν περίπου ένα

χρόνο πριν οι δύο

κεντρικές τράπεζες

αρχίσουν να αυξάνουν

πραγματικά τα επιτόκια.

Η αλλαγή στον τόνο

Η γερακίσια αυτή αλλαγή

στον γενικό τόνο συνέβη

παρά το γεγονός ότι οι

οικονομικές προοπτικές

θεωρήθηκαν σχετικά

αδύναμες. Αυτό το εύρημα

βασίζεται στο μοντέλο

θεματικού τόνου της ΕΚΤ,

παρόμοιο σε πνεύμα με

αυτό που αναπτύχθηκε από

συναδέλφους της Fed το

2022. Αυτό το μοντέλο

ποσοτικοποιεί την

κατευθυντική τάση της

επίσημης επικοινωνίας

της ΕΚΤ και της Fed

σχετικά με τις αποφάσεις

νομισματικής πολιτικής

και τα πρακτικά της

συνέντευξης τύπου.

Συγκεκριμένα, η αλλαγή

του γενικού τόνου που

μετρήθηκε από το μοντέλο

θεματικού τόνου

οφείλεται κυρίως στις

αλλαγές στον τόνο

επικοινωνίας σχετικά με

τις προοπτικές για τον

πληθωρισμό και τη

νομισματική πολιτική

τόσο στη ζώνη του ευρώ

όσο και στις Ηνωμένες

Πολιτείες.

Διαφορές

Η αξιολόγηση της ΕΚΤ για

τις οικονομικές

προοπτικές το 2023

διέφερε κάπως από

συνεδρίαση σε

συνεδρίαση. Αυτό

αντανακλά πιθανώς τις

πληροφορίες που

προέρχονται από τις

προβλέψεις τον Μάρτιο

και τον Ιούνιο.

Ταυτόχρονα, ο τόνος

πολιτικής έχει

σταθεροποιηθεί σε

γερακίσια εδάφη. Με βάση

τον δείκτη της ΕΚΤ, η

Fed έχει μιλήσει

λιγότερο απαισιόδοξα για

τις οικονομικές

προοπτικές από την αρχή

του 2023 και λιγότερο

επιθετικά για τον

πληθωρισμό και την

πολιτική.

Φυσικά, οι κεντρικές

τράπεζες έχουν

διαφορετικά στυλ

επικοινωνίας και

θεσμικές δομές και

ενεργούν σε διαφορετικές

οικονομικές συνθήκες.

Ωστόσο, είναι ενδιαφέρον

ότι το 2021 και το 2022

η επικοινωνία της Fed

ήταν κατά μέσο όρο πιο

επιθετική από εκείνη της

ΕΚΤ. Αυτή η διαφορά στον

τόνο, ωστόσο,

συρρικνώθηκε πρόσφατα,

καθώς η ΕΚΤ έγινε

σταδιακά πιο επιθετική.

Αντίκτυπος

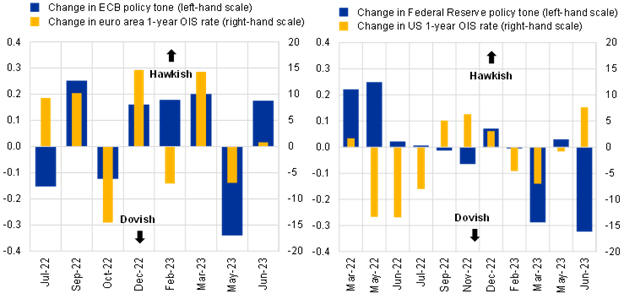

Η ανάλυση αναφέρει

επίσης ότι, στη ζώνη του

ευρώ, οι αλλαγές στην

ανακοίνωση πολιτικής

έτειναν να επηρεάσουν

μια σειρά από επιτόκια

αναφοράς κατά τη

διάρκεια των

συνεντεύξεων τύπου μετά

τις αποφάσεις

νομισματικής πολιτικής

του Διοικητικού

Συμβουλίου.

Οι αλλαγές στα επιτόκια

ενός έτους με δείκτη

ανταλλαγής ανταλλαγής

(OIS) έτειναν να

ακολουθούν αλλαγές στον

τόνο της ανακοίνωσης

πολιτικής του

Διοικητικού Συμβουλίου

της ΕΚΤ από τότε που η

ΕΚΤ άρχισε να αυξάνει τα

επιτόκιά της το

καλοκαίρι του 2022. Αυτό

δείχνει ότι η

επικοινωνία της ΕΚΤ έχει

επηρεάσει τις αγορές

πέρα από τον άμεσο

αντίκτυπο των αποφάσεων

πολιτικής: η πιο

επιθετική επικοινωνία

σχετικά με την πολιτική

είχε γενικά ως

αποτέλεσμα μια

αυστηρότερη αντίδραση

της αγοράς.

Μια αξιοσημείωτη

εξαίρεση ήταν η

συνεδρίαση του

Διοικητικού Συμβουλίου

του Φεβρουαρίου 2023: τα

επιτόκια χωρίς κίνδυνο

μειώθηκαν παρά τον κάπως

πιο επιθετικό τόνο

πολιτικής που συνόδευε

την αύξηση των επιτοκίων

κατά 50 μονάδες βάσης.

Οι αναλυτές της ΕΚΤ

υπογραμμίζουν ότι αυτή

«η περιφρονητική

ανάγνωση από τις αγορές»

μπορεί να προκλήθηκε από

τις δηλώσεις του

Διοικητικού Συμβουλίου

ότι «οι κίνδυνοι για τις

προοπτικές πληθωρισμού

έχουν επίσης γίνει πιο

ισορροπημένοι» και ότι

θα « αξιολογούσε τη

μετέπειτα πορεία της

νομισματικής μας

πολιτικής » στη

συνεδρίαση του Μαρτίου.

Αυτές οι δηλώσεις μπορεί

να οδήγησαν τις αγορές

να αναμένουν ότι ο

ρυθμός των αυξήσεων των

επιτοκίων θα

επιβραδυνθεί μετά τον

Μάρτιο. Συνολικά, αυτά

τα στοιχεία

υπογραμμίζουν τη σημασία

του πολιτικού τόνου των

κεντρικών τραπεζών για

τη μετάδοση όχι μόνο

πραγματικών πληροφοριών,

αλλά και για την

καθοδήγηση της

αξιολόγησης του κοινού

σχετικά με τη λειτουργία

αντίδρασης της

νομισματικής πολιτικής.

Η Fed

Αντίθετα, δεν υπήρξε

συνεπής αντίστοιχη

κίνηση μεταξύ της

μέτρησης των αλλαγών

στον τόνο πολιτικής της

Fed και των

βραχυπρόθεσμων επιτοκίων

κατά τη διάρκεια των

συνεντεύξεων τύπου της

προέδρου της Federal

Reserve μετά από κάθε

συνεδρίαση. Αυτό μπορεί

να υποδηλώνει ότι άλλες

πηγές πληροφοριών που

δεν συλλαμβάνονται άμεσα

από τη συνέντευξη τύπου

διαδραματίζουν επίσης

βασικό ρόλο στον τρόπο

με τον οποίο οι αγορές

βλέπουν τη λειτουργία

αντίδρασης της Fed.

Αυτές οι άλλες πηγές θα

μπορούσαν, για

παράδειγμα, να

περιλαμβάνουν τις

προβλέψεις της ίδιας της

Ομοσπονδιακής Επιτροπής

Ανοικτής Αγοράς για το

επιτόκιο-στόχο των

ομοσπονδιακών κεφαλαίων

(γνωστά ως “dot-plots”).

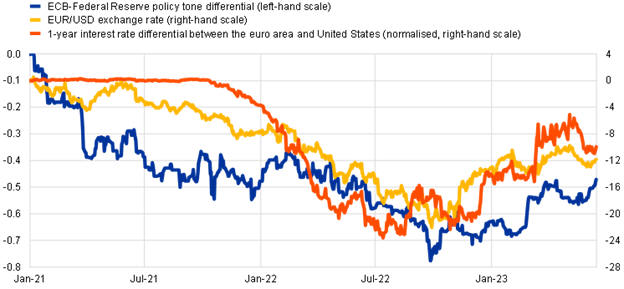

Η ΕΚΤ αναφέρει επίσης

ότι υπάρχουν στοιχεία

πως ο σχετικός τόνος της

επικοινωνίας της

κεντρικής τράπεζας έχει

σημασία για τις τιμές

των περιουσιακών

στοιχείων. Η προϋπόθεση

του ακάλυπτου

συμβαλλόμενου μέρους

δηλώνει ότι οι διμερείς

συναλλαγματικές

ισοτιμίες θα

προσαρμοστούν για να

εξαλειφθούν οι διαφορές

επιτοκίων μεταξύ δύο

δικαιοδοσιών. Σύμφωνα με

αυτό, διαπιστώνουν ότι

οι διαφορές στον τόνο

πολιτικής μεταξύ της ΕΚΤ

και της Fed βοηθούν να

εξηγηθούν οι αλλαγές στη

συναλλαγματική ισοτιμία

ευρώ/δολαρίου.

Εκτός από την

επικοινωνία μετά από τις

συνεδριάσεις

νομισματικής πολιτικής,

οι επικοινωνίες μεταξύ

τέτοιων συναντήσεων,

π.χ. ομιλίες από

υπεύθυνους χάραξης

πολιτικής, μπορούν

επίσης να επηρεάσουν τις

χρηματοπιστωτικές

αγορές.

Πηγή: ECB, Οικονομικός

Ταχυδρόμος |