|

Η πορεία των επιτοκίων,

μετά από μια πρωτοφανή

εκστρατεία αύξησής τους

από τις μεγάλες

κεντρικές τράπεζες του

κόσμου, είναι αυτή που

κατά γενική ομολογία θα

κρίνει την πορεία των

οικονομιών, αλλά και τη

θέση όλων, πολιτών και

επιχειρήσεων, τη νέα

χρονιά που έρχεται,

καθώς πληθαίνουν οι

εκτιμήσεις πλέον ότι

είμαστε κοντά στον

ιστορικό κύκλο αύξησης

του κόστους δανεισμού.

Και μέσα σε αυτή τη

δύσκολη εξίσωση, οι

Έλληνες δανειολήπτες

πληρώνουν το τίμημα του

κεντρικού σχεδιασμού της

νομισματικής πολιτικής,

καθώς οι λόγοι που

οδήγησαν στη μεγάλη

αύξηση των επιτοκίων

έχουν αρχίσει να

εκλείπουν. Ο βασικός

λόγος, ο πληθωρισμός,

βρίσκεται πλησίον του

στόχου του 2% στην

Ελλάδα, με τα αυξημένα

επιτόκια να επιδρούν ήδη

στις προσπάθειες

ενίσχυσης της πιστωτικής

επέκτασης, όπως φαίνεται

και στα τελευταία

στοιχεία της Τράπεζας

της Ελλάδος.

Αξίζει εδώ να

υπενθυμιστεί ότι στην

Ελλάδα έχουν «παγώσει»

τα κυμαινόμενα

στεγαστικά από τις 31

Μαρτίου και για 12

μήνες. Αυτό σημαίνει ότι

οι όποιες αυξήσεις

επιτοκίων έγιναν μετά

την 31η Μαρτίου δεν

εφαρμόζονται, αλλά δεν

σημαίνει ότι το κόστος

νέου δανεισμού ακολουθεί

την επιτοκιακή πολιτική

της ΕΚΤ, την ώρα όμως

που τα επιτόκια των

καταθέσεων παραμένουν

«πεισματικά» χαμηλά και

κοντά στο… μηδέν.

Πόσο ψηλά μπορεί να

φτάσουν τα επιτόκια της

ΕΚΤ

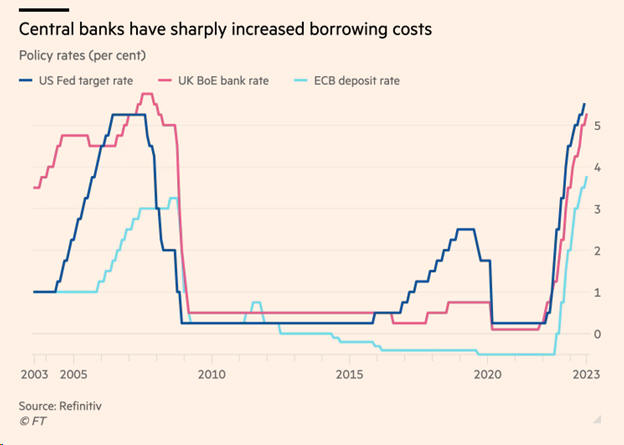

Βασική εντολή της

Ευρωπαϊκής Κεντρικής

Τράπεζας είναι η

σταθερότητα των τιμών,

διασφαλίζοντας ότι ο

πληθωρισμός δεν θα

υπερβαίνει το 2%

μεσοπρόθεσμα. Και βασικό

εργαλείο (όχι το μόνο)

για να το πετύχει είναι

το κόστος χρήματος, το

οποίο και επηρεάζει την

προσφορά του στην

οικονομία. Επομένως, η

ΕΚΤ κατέφυγε γρήγορα

στις αυξήσεις επιτοκίων

(από τον Ιούλιο του

2022) προκειμένου να

θέσει υπό έλεγχο τον

υψηλό πληθωρισμό που

σάρωνε τα εισοδήματα

στις περισσότερες χώρες

της ζώνης. Τον περασμένο

μήνα, η ΕΚΤ άφησε το

επιτόκιο καταθέσεων στο

υψηλό ρεκόρ του 4,00%,

αφού αύξησε τα επιτόκια

για 10 διαδοχικές

συνεδριάσεις, με τους

περισσότερους αναλυτές

πλέον να εκτιμούν ότι

δεν θα υπάρξουν άλλες

αυξήσεις στον τρέχοντα

κύκλο.

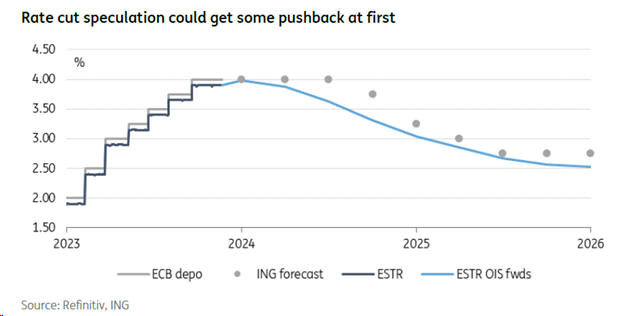

Ενώ οι χρηματοπιστωτικές

αγορές αναμένουν επί του

παρόντος μείωση των

επιτοκίων τον Απρίλιο, η

τελευταία δημοσκόπηση 72

οικονομολόγων του

Reuters δείχνει ότι

είναι απίθανο, ειδικά

αφού η Πρόεδρος της ΕΚΤ

Christine Lagarde είπε

τον περασμένο μήνα

«ακόμα και η συζήτηση

για μια μείωση είναι

εντελώς, εντελώς

πρόωρη». Περίπου η

πλειοψηφία του 55%, 40

από τους 72, προέβλεψε

ότι τα επιτόκια θα

παραμείνουν στα τρέχοντα

επίπεδα μέχρι τα μέσα

του επόμενου έτους.

Βέβαια, με πολλές

αβεβαιότητες στο

παιχνίδι των προβλέψεων,

ο προσδιορισμός μιας

ρεαλιστικής εκτίμησης

επιτοκίων της ΕΚΤ για τα

επόμενα 5 χρόνια είναι

ένα δύσκολο έργο. Η ίδια

η τράπεζα πάντως έχει

εκτιμήσεις ότι θα

χαλαρώσει ελαφρώς το

κόστος δανεισμού το 2024

και το 2025 σε επίπεδα

κάτω του 3%.

Και αυτό διότι όπως έχει

επισημάνει και η ING στο

outlook του 2024, η

πρόκληση του πληθωρισμού

δεν έχει ακόμη τελειώσει

με τον δομικό δείκτη να

εξακολουθεί να είναι

πάνω από το 4%. Σύμφωνα

με τους αναλυτές της,

υπάρχει πρόοδος στο

μέτωπο του πληθωρισμού,

αλλά η εξέλιξη είναι

πιθανό να επιβραδυνθεί

καθώς οι παράγοντες που

οδηγούν τον πληθωρισμό

γίνονται πιο εγχώριοι.

Οι προσδοκίες για τον

πληθωρισμό, ιδίως,

εξακολουθούν να

θεωρούνται εύθραυστες,

δεδομένης της

πιθανότητας νέων

ενεργειακών σοκ ή

πληθωρισμού των τιμών

των τροφίμων που

σχετίζεται με τις

καιρικές συνθήκες.

Προτού δηλωθεί

οποιαδήποτε νίκη επί του

πληθωρισμού, η ΕΚΤ θέλει

να περιμένει πριν λάβει

κάποια απόφαση.

Πότε βλέπουν μειώσεις οι

αναλυτές

Ο άγνωστος «x» επομένως

για τα επιτόκια της ΕΚΤ

παραμένει για τους

περισσότερους αναλυτές,

οι οποίοι προσπαθούν να

εκτιμήσουν πρώτον τις

μεταβλητές της εξίσωσης

και δευτερευόντως τις

αποφάσεις της

Φρανφούρτης. Τελευταίο

παράδειγμα η Deutsche

Bank, η οποία

διαπιστώνει ότι η

ευρωζώνη βρίσκεται σε

τροχιά για σχεδόν δύο

χρόνια στασιμότητας

μέχρι τα μέσα του 2024,

όταν θα αρχίσει σιγά

σιγά η ανάκαμψη. Η ΕΚΤ

πιθανότατα θα μειώσει

κατά 100 μονάδες βάσης

το επιτόκιο από τον

Ιούνιο έως το τέλος του

2024.

Στο ίδιο μήκος και η

Morgan Stanley, η οποία

τονίζει ότι υπό την

προϋπόθεση ο πληθωρισμός

συνεχίσει την πτωτική

του τροχιά, οι κεντρικές

τράπεζες στις ΗΠΑ και

την Ευρώπη θα αρχίσουν

να μειώνουν τα επιτόκια

στα μέσα του 2024.

Ωστόσο, οι κεντρικές

τράπεζες μπορεί να

αλλάξουν πορεία,

διατηρώντας υψηλότερα

επιτόκια εάν ο

πληθωρισμός αναζωπυρωθεί

ή να τα μειώσουν

ταχύτερα εάν η ανάπτυξη

σταματήσει και η ανεργία

εκτοξευθεί.

Η HSBC συμφωνεί με τους

υπόλοιπους αναλυτές,

εκτιμώντας ότι οι αγορές

πιθανότατα έχουν δίκιο

που δεν βλέπουν άλλες

αυξήσεις επιτοκίων από

τη Federal Reserve, την

Ευρωπαϊκή Κεντρική

Τράπεζα και την Bank of

England. Αλλά κατά την

HSBC, υπερβάλουν όταν

περιμένουν ότι η Fed και

η ΕΚΤ θα προχωρήσουν σε

μειώσεις επιτοκίων μέχρι

τον ερχόμενο Ιούλιο και

ότι η BoE θα έχει κάνει

δύο μειώσεις μέχρι τον

επόμενο Σεπτέμβριο.

Σε έναν κόσμο που οι

κεντρικές τράπεζες

εξαρτώνται από δεδομένα,

η HSBC υπενθυμίζει ότι

οι υπεύθυνοι χάραξης

πολιτικής θα θέλουν να

δουν σημάδια υποκείμενου

αποπληθωρισμού για να

σταματήσουν. Και δεν θα

έχουν δει αρκετά μέχρι

τα μέσα του επόμενου

έτους. Αντίθετα, η HSBC

βλέπει τον κύκλο

περικοπών να ξεκινά το

γ’ 3μηνο του 2024 στις

ΗΠΑ, το δ’ τρίμηνο στην

ευρωζώνη και το α’

τρίμηνο του 2025 στο

Ηνωμένο Βασίλειο.

Η απάντηση λοιπόν στο

πότε θα δουν οι

δανειολήπτες μειώσεις

επιτοκίων είναι

συνυφασμένη με το τι

πρέπει να δουν οι

κεντρικές τράπεζες για

να μειώσουν τα επιτόκια;

Η HSBC περιγράφει

τέσσερις απλές

μακροοικονομικές

συνθήκες, για να συμβεί

αυτό. Αυτές είναι: (i)

αναιμική αύξηση του ΑΕΠ

(ii) αύξηση της ανεργίας

(ή εναλλακτικά, άλλα

ξεκάθαρα σημάδια

χαλάρωσης της αγοράς

εργασίας, όπως η πτώση

των κενών θέσεων

εργασίας), (iii) μείωση

του ρυθμού αύξησης των

μισθών (iv) αποκλιμάκωση

του πληθωρισμού κάτω του

3% και –κυρίως– σαφώς σε

τροχιά προς το 2%.

Πιο αισιόδοξη όμως

εμφανίζεται η Capital

Economics, η οποία

βλέπει να έρχεται μια

μεγάλη έκπληξη, καθώς οι

κεντρικές τράπεζες θα

υποχρεωθούν σε αλλαγή

ρότας. Η ύφεση θα

χτυπήσει τις μεγάλες

οικονομίες, εξηγεί.

Ως εκ τούτου, η Capital

Economics αμφιβάλλει ότι

η Fed, η ΕΚΤ ή η Τράπεζα

της Αγγλίας θα επιτύχουν

τις τελικές αυξήσεις των

επιτοκίων που αναμένουν

οι αγορές και η Fed

είναι πιθανό να μειώσει

τα επιτόκια πολύ

νωρίτερα από το

αναμενόμενο. Η σχετικά

σταθερή αύξηση των

μισθών θα σημαίνει ότι

τα επιτόκια πρέπει να

παραμείνουν στα

υψηλότερα επίπεδα για

λίγο περισσότερο στην

Ευρώπη, αλλά όταν έρθουν

οι περικοπές η Capital

Economics πιστεύει ότι

θα είναι πιο επιθετικές

από ό,τι συνήθως.

Πηγή: Οικονομικός

Ταχυδρόμος |