|

Η Paschi, η οποία έχει

τις ρίζες της στον 15ο

αιώνα, είναι η πέμπτη

μεγαλύτερη τράπεζα της

χώρας, με περισσότερους

από 3,3 εκατομμύρια

πελάτες και 120

δισεκατομμύρια ευρώ (127

δισεκατομμύρια δολάρια)

σε συνολικό ενεργητικό.

Ανακοίνωσε καθαρά έσοδα

383 εκατ. ευρώ το

δεύτερο τρίμηνο, πάνω

από 10 φορές υψηλότερα

από πέρυσι.

Σύμφωνα με το Bloomberg,

που επικαλείται πηγές

προσκείμενες στη

διοίκηση της τράπεζας,

επιδίωξη της κυβέρνησης

Μελόνι είναι να

ισχυροποιήσει τη θέση

της τράπεζας απέναντι

στo δίπολο Intesa

Sanpaolo και UniCredit.

Ως προτιμώμενη επιλογή

αναφέρεται η συγχώνευση

της αρχαιότερης τράπεζας

στον κόσμο, με άλλες

τράπεζες παρόμοιου

μεγέθους, όπως η Banco

BPM ή η BPER Banca.

Ωστόσο, η δημιουργία

μιας τέτοιας συγχώνευσης

δεν θα είναι εύκολη

υπόθεση, δεδομένου ότι η

Ρώμη δεν έχει καμία

δικαιοδοσία στη Banco

BPM ή στην BPER Banca,

συνεπώς δεν μπορεί να

τις εξαναγκάσει σε μια

εξαγορά.

«Το σχέδιο συγχώνευσης

δεν είναι εφικτό

βραχυπρόθεσμα. Αυτό

αναγκάζει την κυβέρνηση

να πουλήσει μειοψηφικό

ποσοστό για να κερδίσει

χρόνο», είπε στο

Blomberg ο Vincenzo

Longo, υπεύθυνος

στρατηγικής αγοράς στην

IG, εξηγώντας ότι το να

βγει στις αγορές

πουλώντας ένα σημαντικό

μερίδιο χωρίς να έχει

εντοπιστεί στρατηγικός

αγοραστής θα ήταν

αρνητικό για τη μετοχή

της τράπεζας.

Ενόψει μιας τέτοιας

συμφωνίας, η κυβέρνηση

σχεδιάζει την πώληση

ενός μειοψηφικού

μεριδίου της Banca Monte

Paschi έως και 15%,

υποστηρίζουν οι πηγές

του ειδησεογραφικό

πρακτορείου. Ακόμη,

αναφέρουν ότι μέχρι το

τέλος του χρόνου είναι

πιθανό να έχουν

προσληφθεί οι

οικονομικοί σύμβουλοι

για την πώληση.

Υπενθυμίζεται, ότι η

Ιταλία έχει δεσμευτεί

απέναντι στην Κομισιόν

να αποχωρήσει από την

Banca Monte Paschi το

αργότερο μέχρι το τέλος

του 2024. Αυτή η

δέσμευση ήταν προϋπόθεση

για να δώσει η Κομισιόν

το πράσινο φως στην

ιταλική κυβέρνηση το

2017 να στηριχτεί η

τράπεζα με 5,4 δισ. ευρώ

από τον κρατικό κορβανά.

Η πώληση της Monte

Paschi μέσο για να

μπορέσει ο ακροδεξιός

συνασπισμός της Ιταλίας

να χρηματοδοτήσει νέες

δαπάνες χωρίς να αυξήσει

το χρέος-μαμούθ της

χώρας

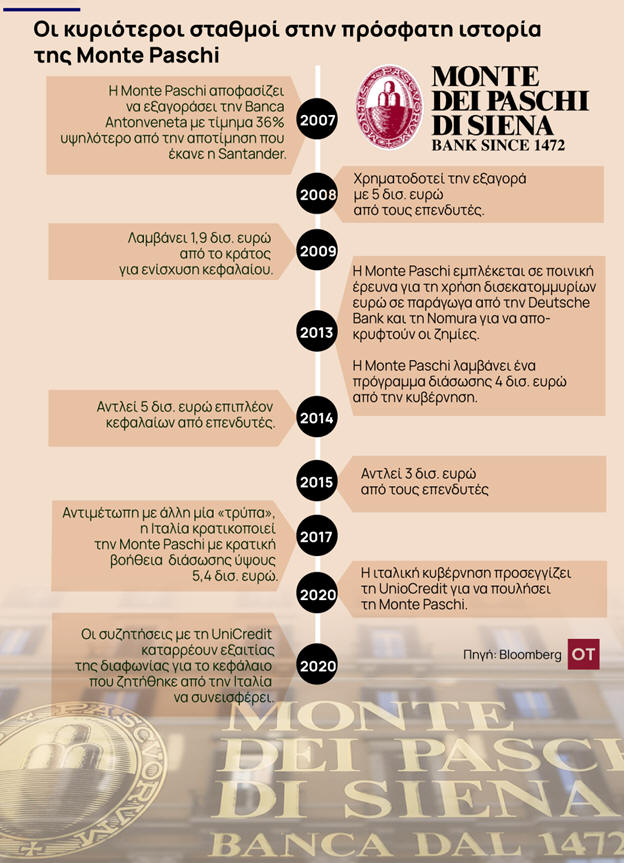

Οι κυριότεροι σταθμοί

στην πρόσφατη ιστορία

της Monte Paschi

Πηγές γνωρίζουσες τα

πράγματα υποστηρίζουν

ότι η πώληση ενός

μειοψηφικού ποσοστού,

στέλνει το μήνυμα ότι η

κυβέρνηση κινείται προς

την κατεύθυνση της

υλοποίησης της συμφωνίας

με την ΕΕ, ενώ παράλληλα

κερδίζει χρόνο.

Η φημολογία για το

μέλλον του ποσοστού του

ιταλικού δημοσίου στην

τράπεζα, κόστισε στη

μετοχή της απώλειες έως

4,3% σήμερα Τετάρτη.

Il Messaggero: «Πωλείται

το 8%»

Άλλο σενάριο δημοσιεύει

το ρεπορτάζ της Il

Messaggero, σύμωνα με το

Reuters. H ιταλική

εφημερίδα γράφει ότι το

υπουργείο Οικονομικών

προσανατολίζεται στην

πώληση ποσοστού 8% από

τη συμμετοχή της στην

Banca Monte Paschi.

Σύμφωνα με το ρεπορτάζ,

το οποίο επικαλείται το

Reuters, το υπουργείο

έχει ήδη επιλέξει την

Equita SIM ως σύμβουλο

πώλησης.

Την περασμένη εβδομάδα,

δύο πηγές ανέφεραν ότι

το υπουργείο σκέφτεται

να πουλήσει μικρά πακέτα

μετοχών δεδομένης της

απουσίας αγοραστή για

ολόκληρη την τράπεζα,

διατηρώντας παράλληλα

την πλειοψηφική

ιδιοκτησία.

Ο βετεράνος τραπεζίτης

Υπενθυμίζεται ότι μετά

από μια αποτυχημένη

απόπειρα πώλησης στη

UniCredit στα τέλη του

2021, το ιταλικό

υπουργείο Οικονομικών

προσέλαβε τον βετεράνο

τραπεζίτη Luigi

Lovaglio, ο οποίος

οδήγησε την MPS σε μια

ριψοκίνδυνη αύξηση

κεφαλαίου σε δύσκολες

συνθήκες για την αγορά.

Η Lovaglio αξιοποίησε τα

κεφάλαια για να

χρηματοδοτήσει

εθελούσιες εξόδους

προσωπικού και να

ενισχύσει τα κέρδη μέσω

περικοπών κόστους,

οδηγώντας σε καθαρό

εισόδημα άνω του 1

δισεκατομμυρίου ευρώ

φέτος.

Η UniCredit και η Banco

BPM έχουν αρνηθεί

επανειλημμένα ότι

ενδιαφέρονται για τη

MPS. Οι τραπεζίτες

αναφέρουν ότι η αύξηση

κεφαλαίου έχει κάνει

οποιαδήποτε συμφωνία πιο

ακριβή για οποιονδήποτε

αγοραστή, περιπλέκοντας

την προοπτική μιας

συγχώνευσης.

Η πώληση της Monte

Paschi – και άλλων

επιλεγμένων κρατικών

περιουσιακών στοιχείων –

αποτελούν μέσο για να

μπορέσει ο ακροδεξιός

συνασπισμός της Ιταλίας

να χρηματοδοτήσει νέες

δαπάνες χωρίς να αυξήσει

το χρέος-μαμούθ της

χώρας. Επίσης, θα

επιτρέψει στη Ρώμη να

τερματίσει τη συμμετοχή

της στην τράπεζα

νωρίτερα, πιθανόν, από

την προθεσμία που

ορίζεται από τις

ευρωπαϊκές ρυθμιστικές

αρχές στο τέλος του

2024.

Πηγή: Οικονομικός

Ταχυδρόμος |