|

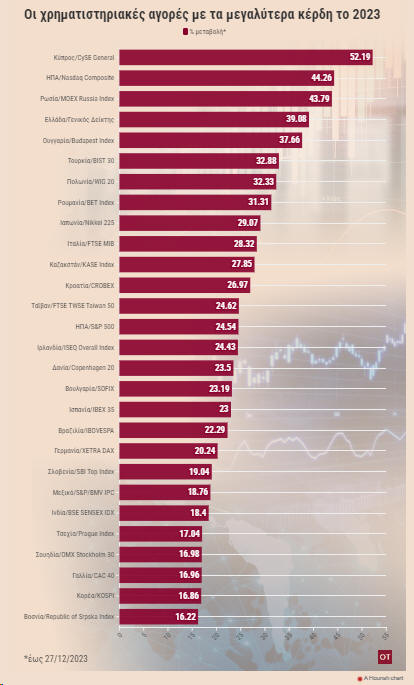

Ειδικότερα, με βάση

στοιχεία της ΕΧΑΕ, στην

κορυφή βρέθηκε η αγορά

της Κύπρου (+52,9%), ενώ

ακολούθησε ο δείκτης

Nasdaq Composite των ΗΠΑ

(+44,3%) που σημειώνει

μία από τις κορυφαίες

χρονιές των τελευταίων

δύο δεκαετιών, καθώς η

ζήτηση για μετοχές

τεχνητής νοημοσύνης και

τσιπ ημιαγωγών

εκτινάχθηκε. Οι

«υπέροχες επτά» (

«Magnificent 7»),

μετοχές των τεχνολογικών

κολοσσών ( Apple,

Microsoft, Alphabet,

Amazon.com, Nvidia,

Tesla και Meta

Platforms) σχεδόν

διπλασίασαν (+99%) την

αξία τους.

Στην 3η θέση βρέθηκε ο

δείκτης MOEX Russia

Index της Ρωσίας, από

την αγορά της οποίας

όμως απουσιάζουν οι

διεθνείς επενδυτές, ενώ

και το ρωσικό ρούβλι

σημειώνει απώλειες 20%

εφέτος, ενώ ακολουθεί το

ελληνικό χρηματιστήριο

(+39%). Το 74% των

ελληνικών μετοχών,

σύμφωνα με τα στοιχεία

της ΕΧΑΕ (ως

27.12.2023), σημειώνουν

κέρδη το 2023, με την

μετοχή της Δομική Κρήτης

(+309,9%) να σημειώνει

τη μεγαλύτερη άνοδο. Μία

εταιρεία της Ν. Κορέας

που παράγει εξαρτήματα

για μπαταρίες είναι ο

μεγάλος κερδισμένος του

2023 στα χρηματιστήρια

του κόσμου, καθώς η

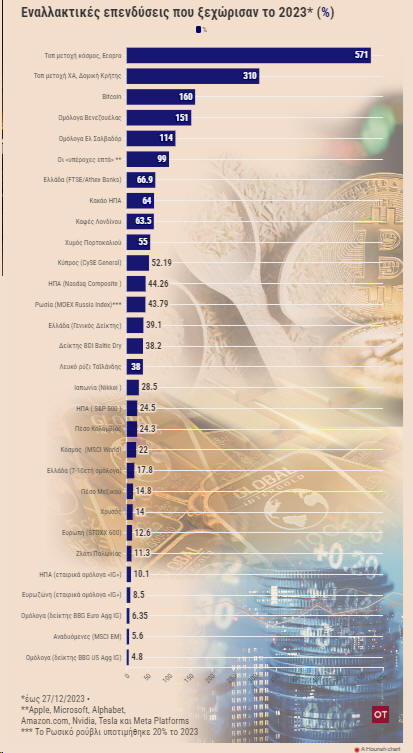

μετοχή της Ecopro με

κέρδη 571% βρέθηκε στην

1η θέση ανάμεσα στις

2.647 μετοχές του δείκτη

Bloomberg World Index

Οι αγορές ομολόγων πάλι,

μετά από μία δύσκολη

περίοδο, μόλις άρχισαν

να προεξοφλούν τους

τελευταίους μήνες

μειώσεις επιτοκίων από

την Άνοιξη του 2024

σημείωσαν ράλι με τον

παγκόσμιο δείκτης

ομολόγων συνολικής

απόδοσης του Bloomberg

να σημειώνει κέρδη 10%

περίπου το

2μηνοΝοεμβρίου-Δεκεμβρίου,

με αποτέλεσμα οι

ομολογιακές αγορές να

αποφύγουν μία τρίτη

συνεχόμενη χρονιά

απωλειών κάτι που δεν

έχει συμβεί εδώ και

τουλάχιστον 40 χρόνια.

Τελικά στο σύνολο του

έτους ο δείκτης

Bloomberg Global

Aggregate Bond Index (σε

δολάρια) σημειώνει κέρδη

4,7%, έναντι 6,35% του

παγκόσμιου δείκτη

ομολόγων Bloomberg

Euro-Aggregate Total

Return των ευρωπαϊκών

ομολόγων, ενώ οι τιμές

των ελληνικών 7-10ετών

ομολόγων σημειώνουν

κέρδη 18% περίπου. Τα

εταιρικά ομόλογα

επενδυτικής βαθμίδας

παγκοσμίως σημειώνουν

επίσης ράλι, με απόδοση

σχεδόν 11% από τις αρχές

Νοεμβρίου,

πραγματοποιώντας τα

μεγαλύτερα κέρδη διμήνου

από το 2001.

Η ελάφρυνση των κυρώσεων

των ΗΠΑ οδήγησε τα

ομόλογα της Βενεζουέλας

με κέρδη 151% στην

κορυφή των αποδόσεων της

κατηγορίας, ενώ και τα

ομόλογα του του Ελ

Σαλβαδόρ που παλεύει να

ξεφύγει από την

χρεοκοπία κέρδισαν 114%.

Ακολούθησαν ορισμένες

περιφερειακές

ομολογιακές αγορές

αναδυομένων αγορών με

ιδιαίτερα δεδομένα όπως

το Πακιστάν (+96,9%), η

Σρι Λάνκα (+71%), η

Αργεντινή ( +47%, η

Ουκρανία (+41%), η

Ζάμπια (+36%), η Τυνησία

(+28%), η Σουμάτρα

(+27%) κ.α. Από τα

νομίσματα, το πέσο

Κολομβίας (+24,3%), το

πέσο Μεξικού (+14,8%),

το ζλότι Πολωνίας

(+11,3%), το ρεάλ

Βραζιλίας (+8,8%) και το

ελβετικό φράγκο (+8,1%)

σημείωσαν τα μεγαλύτερα

κέρδη ως προς το δολάριο

(+3,7% και το ευρώ), ενώ

τις μεγαλύτερες απώλειες

εμφάνισαν αντίστοιχα, το

πέσο Αργεντινής (-78%),

η νάιρα Νιγηρίας

(50,6%), η τουρκική λίρα

(-36,2%), το Σελίνι της

Κένυας και το ρούβλι της

Ρωσίας (-20%).

Μετά την κατάρρευσή των

αγορών crypto στα τέλη

του 2022, το 2023 το

Bitcoin επανήλθε με

άνοδο άνω του 160%, ενώ

εκατοντάδες μικρότερα

κρυπτονομίσματα, από το

Solana που υποστηρίζεται

από τον Σαμ Μπάκμαν

Φριντ μέχρι τα λεγόμενα

memecoins με σκύλους ή

βατράχια, απογειώθηκαν.

Π.χ. 1.000 δολάρια

Solana στις αρχές του

2023 έφθασαν τα 8.000

δολάρια στο τέλος του

έτους. Στα πολύτιμα

μέταλλα και μετά και το

ράλι της τελευταίας

περιόδου, καθώς

προεξοφλούνται από τις

αγορές μειώσεις

επιτοκίων από την fed, ο

χρυσός σημείωσε κέρδη

14%. Το κακάο ΗΠΑ

(+64%), ο καφές Λονδίνου

(+63,5), ο χυμός

πορτοκαλιού (+55%) και

το λευκό ρύζι Ταϊλάνδης

(+38%) ξεχώρισαν από τα

αγροτικά προϊόντα. Ο

δείκτης BDI Baltic Dry

που εκφράζει το επίπεδο

ναύλων που επικρατεί

στην αγορά πλοίων ξηρού

φορτίου κέρδισε 38,2%

Το στοίχημα του 2024

Αισιόδοξοι για τις

ριψοκίνδυνες αξίες,

εμφανίζονται οι

επαγγελματίες των

αγορών, καθώς όπως

προκύπτει από την

τελευταία έρευνα του

Δεκεμβρίου της Bank of

America, συνολικά 254

fund managers με υπό

διαχείριση κεφάλαια 691

δισ. δολαρίων που

συμμετείχαν, αύξησαν τις

θέσεις τους σε μετοχές

στο υψηλότερο επίπεδο

από τις αρχές του 2022,

μειώνοντας παράλληλα τις

τοποθετήσεις σε μετρητά,

καθώς εκτιμούν πως οι

κεντρικές τράπεζες θα

προχωρήσουν το 2024 σε

μειώσεις επιτοκίων, ενώ

η παγκόσμια οικονομία θα

αποφύγει την βαθιά

ύφεση. Οι περισσότεροι

μάλιστα διαχειριστές

ποντάρουν σε ένα σενάριο

«Goldilocks» (σχετικά

ισχυρή ανάπτυξη με

ελεγχόμενο πληθωρισμό)

για το 2024, με το 75%

να προβλέπει χαμηλότερο

πληθωρισμό το επόμενο

έτος και το 69% «ήπια

προσγείωση» για την

παγκόσμια οικονομία.

Οι επαγγελματίες των

αγορών διατηρούν επίσης

«αυξημένες θέσεις» στα

ομόλογα στο υψηλότερο

επίπεδο από το 2009,

καθώς οι διαχειριστές

κεφαλαίων ποντάρουν πως

τα ομόλογα θα είναι η

κατηγορία εκείνη των

περιουσιακών στοιχείων,

που θα σημειώσει την

καλύτερη απόδοση το

2024. Το 62% των

διαχειριστών προβλέπει

εξάλλου πως οι αποδόσεις

των ομολόγων θα μειωθούν

το 2024, δηλαδή οι τιμές

τους που κινούνται

αντίστροφα θα αυξηθούν,

αν και το ράλι του

τελευταίου 2μηνου

περιορίζει τα περιθώρια.

Στα νομίσματα, το 73%

των διαχειριστών εκτιμά

πως το γιεν της Ιαπωνίας

είναι υποτιμημένο έναντι

του δολαρίου και

αναμένεται να ανακάμψει

καθώς η κεντρική τράπεζα

της χώρας θα

απομακρυνθεί από την

εξαιρετικά χαλαρή

νομισματική πολιτική.

Στους μεγαλύτερους

κινδύνους για το 2024,

οι διαχειριστές

φοβούνται το ενδεχόμενο

τελικά η παγκόσμια

οικονομία να υποπέσει σε

ύφεση, όπως επίσης

φοβούνται τον επίμονο

πληθωρισμό, την

κλιμάκωση των

γεωπολιτικών εντάσεων,

ένα πιστωτικό γεγονός

(κυβερνητικό/εταιρικό)

τις προεδρικές εκλογές

στις ΗΠΑ και το

ενδεχόμενο τραπεζικής

κρίσης στην Κίνα.

Σχεδόν οι μισοί

διαχειριστές τον

Δεκέμβριο (το 49%)

ανέφερε πως η ποιο συχνή

συναλλαγή αφορούσε σε

ανοδικές τοποθετήσεις

στις «υπέροχες επτά» (

«Long Magnificent

Seven»). Με τον

τεχνολογικό κλάδο να

αποτελεί όμως σήμερα

περίπου το ένα τρίτο της

κεφαλαιοποίησης των

αμερικανικών

χρηματιστηρίων, δηλαδή

το ίδιο μερίδιο αγοράς

με εκείνο που είχε

σημειωθεί το καλοκαίρι

του 2000, στο

αποκορύφωμα της φούσκας

του «dot com», καλό να

σημειώσουμε ένα πρόσφατο

σημείωμα αναλυτών της

Societe Generale που δεν

αποκλείουν το 2024 το

«σκάσιμο της φούσκας»

των αμερικανικών

τεχνολογικών μετοχών να

προκαλέσει μετασεισμούς

στα επενδυτικά

χαρτοφυλάκια,

επισκιάζοντας

γεωπολιτικές εντάσεις,

επιτόκια και

πληθωριστικές πιέσεις.

Εξάλλου τα τελευταία

χρόνια στην εποχή των

πολυκρίσεων, οι «μαύροι

κύκνοι» κάνουν όλο και

ποιο συχνά την εμφάνισή

τους…

ΠΗΓΗ: ΕΝΤΥΠΗ ΕΚΔΟΣΗ ΤΟ

ΒΗΜΑ |