|

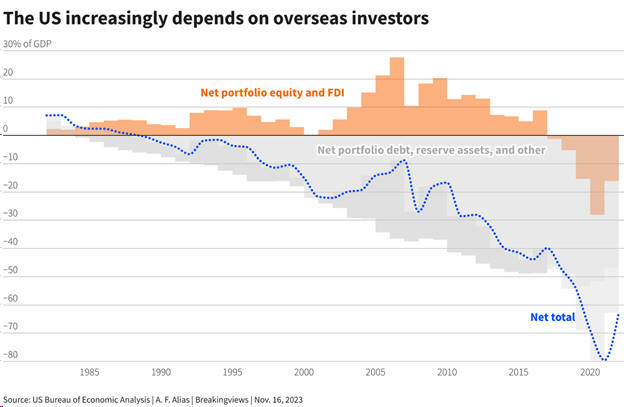

Ωστόσο, στα διεθνή

οικονομικά, η μονοπολική

στιγμή είναι πιο ακραία

από ποτέ. Το αμερικανικό

δολάριο παραμένει το de

facto παγκόσμιο νόμισμα,

ενώ οι Ηνωμένες

Πολιτείες βρίσκονται σε

μια δική τους ένωση ως ο

μεγαλύτερος καθαρός

οφειλέτης στον κόσμο.

Πάρτε την καθαρή διεθνή

επενδυτική θέση της

χώρας (NIIP) – τη

μέτρηση αναφοράς του

συνολικού ισολογισμού

μιας χώρας, η οποία

αφαιρεί το άθροισμα των

οικονομικών απαιτήσεων

των ξένων επενδυτών από

τις απαιτήσεις των δικών

της επενδυτών στο

εξωτερικό. Τον Ιούνιο

του 2023 ήταν -18

τρισεκατομμύρια δολάρια,

ή έλλειμμα ισοδύναμο με

το 67% της οικονομικής

παραγωγής των ΗΠΑ. Αυτό

είναι υπερδιπλάσιο από

το έλλειμμα του 33% μια

δεκαετία νωρίτερα, και

περισσότερο από επτά

φορές μεγαλύτερο από το

2007. Καμία άλλη

οικονομία δεν πλησιάζει

τόσο πολύ όταν πρόκειται

να απορροφήσει τις

αποταμιεύσεις του

κόσμου.

Πώς αναπτύχθηκε αυτή η

εκπληκτική αποσύνδεση

μεταξύ γεωπολιτικής και

διεθνών

χρηματοοικονομικών ροών

– και πόσο μπορεί να

διαρκέσει; Οι

λεπτομέρειες του NIIP

των ΗΠΑ λένε μια

ενδιαφέρουσα και

ανησυχητική ιστορία.

Από το 2016, το

δημοσιονομικό έλλειμμα

των ΗΠΑ έχει σχεδόν

τριπλασιαστεί, φθάνοντας

τα 1,7 τρισεκατομμύρια

δολάρια το πιο πρόσφατο

οικονομικό έτος. Αυτό με

τη σειρά του εκτόξευσε

το έλλειμμα του

ισοζυγίου τρεχουσών

συναλλαγών της χώρας σε

περισσότερα από 925

δισεκατομμύρια δολάρια

το 2022, από 400

δισεκατομμύρια δολάρια

έξι χρόνια νωρίτερα.

Η χρηματοδότηση αυτών

των γιγαντιαίων

εξωτερικών ελλειμμάτων

στην αγορά κρατικών

ομολόγων από μόνη της θα

μπορούσε να αποδειχτεί

πρόκληση σε έναν κόσμο

αποπαγκοσμιοποίησης.

Ευτυχώς, η ίδια

δημοσιονομική ακράτεια

που κατέστρεψε τον

ισολογισμό της

ομοσπονδιακής κυβέρνησης

οδήγησε σε μια χρυσή

εποχή για τα εταιρικά

κέρδη των ΗΠΑ. Οι

φορολογικές μειώσεις του

πρώτου προέδρου Ντόναλντ

Τραμπ επιβάρυναν την

κερδοφορία των

αμερικανικών εταιρειών.

Στη συνέχεια, η έκρηξη

των δαπανών του Μπάιντεν

αύξησε και τα έσοδά

τους. Οι αμερικανικές

αγορές μετοχών έγιναν το

Shangri-La (σ.σ.

Shangri-La στα Θιβέτ

σημαίνει « Ορεινό

πέρασμα Shang » – ο όρος

περιγράφει έναν

φανταστικό επίγειο

παράδεισο) των ξένων

επενδυτών που πεινούσαν

για επιστροφή.

Αυτή η μικροοικονομική

επανάσταση παρήγαγε ένα

σημαντικό

μακροοικονομικό

αποτέλεσμα: μια ριζική

αλλαγή στη σύνθεση του

ολοένα και πιο

γιγαντιαίου NIIP των

Ηνωμένων Πολιτειών.

Μέχρι το 2016, παρόλο

που οι Ηνωμένες

Πολιτείες βυθίστηκαν όλο

και πιο βαθιά στο

κόκκινο στις διεθνείς

αγορές χρέους,

παρέμειναν καθαρός

επενδυτής σε μετοχές στο

εξωτερικό. Από τότε,

ωστόσο, η χώρα

χρηματοδοτεί την

κατανάλωσή της

μαστιγώνοντας όχι μόνο

ομόλογα αλλά και

μετοχές, σε καθαρούς

όρους. Έτσι, το καθαρό

απόθεμά της σε ξένες

επενδύσεις μετοχών έχει

μετατραπεί από πλεόνασμα

2 τρισεκατομμυρίων

δολαρίων πριν από μια

δεκαετία σε έλλειμμα

σχεδόν 6

τρισεκατομμυρίων

δολαρίων σήμερα.

Αυτός ο νέος πίνακας

ανώτατων ορίων αφήνει

τις ΗΠΑ πολύ πιο

ευάλωτες στις

ιδιοτροπίες των ξένων

επενδυτών από πριν. Η

παλιά σύνθεση

χρηματοδότησης, στην

οποία κυριαρχούσαν τα

ομόλογα του Δημοσίου,

ήταν φυσικά

«αντι-εύθραυστη». Σε μια

κρίση, οι ξένοι

επενδυτές θα έσπευσαν να

αγοράσουν ακόμη

περισσότερο χρέος των

ΗΠΑ. Η χρηματοδότηση με

μετοχές, αντίθετα, είναι

πιο κερδοσκοπική. Η

πρόσφατη ακραία αστάθεια

στην αγορά των

αμερικανικών ομολόγων

είναι μια δυσοίωνη

ένδειξη ότι το

ασφάλιστρο κινδύνου της

χώρας αυξάνεται. Εάν η

δημοσιονομικά

κολακευμένη εξαίρεση των

αμερικανικών αγορών

μετοχών εξαφανιζόταν –

με άλλα λόγια, εάν τα

χρηματοοικονομικά

κολλούσαν με τη

γεωπολιτική – οι

κερδοσκοπικές ροές

κεφαλαίων θα μπορούσαν

να αντιστραφούν με

θεαματικό τρόπο.

Για τους επενδυτές που

έχουν συνηθίσει την ιδέα

ότι δεν υπάρχει

εναλλακτική λύση στις

αμερικανικές μετοχές,

αυτή είναι μια

τρομακτική προοπτική.

Πού πρέπει να διαθέσουν

κεφάλαια εάν οι αγορές

είναι επίσης

πολυπολικές;

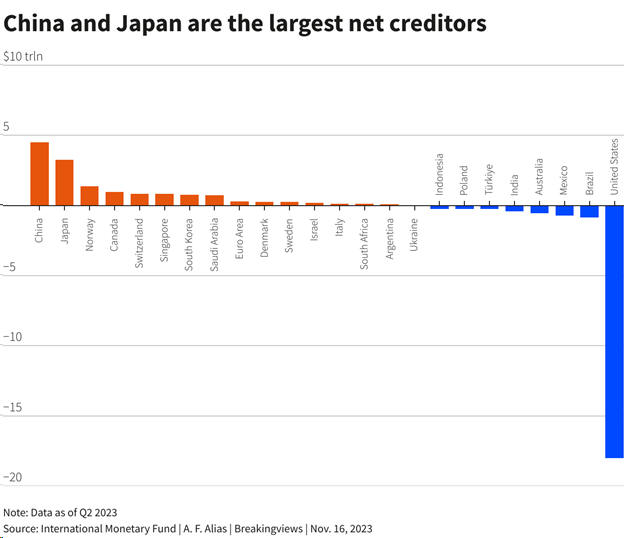

Οι πιο προφανείς

υποψήφιοι είναι οι

σημερινοί μεγάλοι

καθαροί διεθνείς

πιστωτές, των οποίων οι

αγορές φαίνονται πιο

πιθανό να επωφεληθούν

από την προκύπτουσα

αντιστροφή των ροών. Η

Κίνα, σε συνδυασμό με το

Χονγκ Κονγκ, είναι η

μεγαλύτερη από όλες, με

θετική καθαρή θέση 4,5

τρισεκατομμυρίων

δολαρίων τον Ιούνιο του

2023. Ωστόσο, ως ο άλλος

πρωταγωνιστής στον νέο

Ψυχρό Πόλεμο, δεν

αποτελεί αντιστάθμιση

για γεωστρατηγικούς

κινδύνους. Οι

μεγαλύτεροι αποταμιευτές

στον ανεπτυγμένο κόσμο –

η Ιαπωνία (3,3

τρισεκατομμύρια

δολάρια), η Ελβετία (800

δισεκατομμύρια δολάρια)

και η ευρωζώνη (300

δισεκατομμύρια δολάρια)

– είναι επομένως πιθανό

να είναι πιο δημοφιλή

στοιχήματα. Ωστόσο, με

εξαίρεση το έθνος των

Άλπεων, αντιπροσωπεύουν

επίσης γεωπολιτικά

κομματικές επιλογές.

Μια λιγότερο ορθόδοξη

επιλογή θα ήταν η

επένδυση σε αναδυόμενες

αγορές. Πριν πέσετε από

την καρέκλα σας,

ακολουθούν τρεις λόγοι

για τους οποίους μπορεί

να λειτουργήσει.

Ο πρώτος είναι απλώς ότι

πολλές αναδυόμενες

οικονομίες είναι επίσης

σημαντικοί καθαροί

πιστωτές αυτές τις

μέρες. Κάποιες, όπως η

Σιγκαπούρη (800

δισεκατομμύρια δολάρια)

ή η Σαουδική Αραβία (700

δισεκατομμύρια δολάρια),

είναι γνωστοί. Άλλα,

χώρες όπως η Νότια

Αφρική και η Αργεντινή

(και τα δύο 100

δισεκατομμύρια δολάρια),

είναι πιο εκπληκτικά.

Ο δεύτερος λόγος είναι

ότι ο γεωπολιτικός

κατακερματισμός

λειτουργεί προς όφελος

πολλών αναδυόμενων

οικονομιών. Καθώς οι ΗΠΑ

ενθαρρύνουν τους

κατασκευαστές να

απομακρύνουν τις

αλυσίδες εφοδιασμού από

την Κίνα, οι έως τώρα

λιγότερο ανταγωνιστικές

εναλλακτικές λύσεις από

το Μεξικό και τη

Βραζιλία έως το Βιετνάμ

και την Ινδία καλύπτουν

τα κενά. Καθώς οι

αντίπαλοι της

υπερδύναμης αναζητούν

ασφάλεια στον εφοδιασμό

εμπορευμάτων, οι

παραγωγοί από τη Χιλή

έως τη Λαϊκή Δημοκρατία

του Κονγκό έχουν

ισχυρότερα χέρια. Εν τω

μεταξύ, αρκετές χώρες

του Συμβουλίου

Συνεργασίας του Κόλπου

εκμεταλλεύονται την

ευκαιρία για να

λειτουργήσουν ως κόμβοι

εμπορίου και

χρηματοδότησης,

προσβάσιμοι και στις δύο

πλευρές.

Τέλος, υπάρχει το

γεγονός ότι, τα

τελευταία χρόνια, οι

υπεύθυνοι χάραξης

πολιτικής στις

αναδυόμενες αγορές έχουν

αφήσει τους ομολόγους

τους στην προηγμένη

οικονομία. Οι

κυβερνήσεις τους ήταν

πιο ορθόδοξες

δημοσιονομικά και οι

κεντρικοί τραπεζίτες

τους πιο μπροστά από την

καμπύλη. Μια πρόσφατη

εργασία από το Peterson

Institute for

International Economics

συνόψισε τη νέα τάξη

πραγμάτων: «Πώς οι

αναδυόμενες αγορές έχουν

ξεπεράσει τις επιδόσεις

της Fed και της ΕΚΤ».

Αυτές τις μέρες η

«συναίνεση της

Ουάσιγκτον» για υγιές

χρήμα και πειθαρχημένα

δημόσια οικονομικά δεν

βρίσκεται στην

Ουάσιγκτον αλλά στον

αναδυόμενο κόσμο.

Μπορώ ήδη να ακούω τους

αναγνώστες να γελούν με

αυτή την ιδέα. Ωστόσο, η

ιστορία είναι με το

μέρος της. Η τελευταία

φορά που οι καθαρές

επενδύσεις μετοχικού

κεφαλαίου στις NIIP των

ΗΠΑ βυθίστηκαν κοντά στο

αρνητικό έδαφος ήταν

καθώς η φούσκα των

dot-com ξεφουσκώνονταν

το 2001. Τα επόμενα έξι

χρόνια οι ΗΠΑ είδαν

καθαρές εκροές μετοχών

που ισοδυναμούν με

σχεδόν 30% του ΑΕΠ. Οι

μετοχές των αναδυόμενων

αγορών ξεπέρασαν τις

αντίστοιχες των ΗΠΑ κατά

320%. Ο πολυπολικός

κόσμος έχει δημιουργήσει

τις προϋποθέσεις για

επανάληψη.

Πηγή: Reuters |