|

Οι

δείκτες κεφαλαιακής

επάρκειας παραμένουν σε

ισχυρά επίπεδα, με τη

DBRS να προβλέπει

σταδιακή υποχώρησή τους,

εξαιτίας της αύξησης του

ενεργητικού και της

εντονότερης

δραστηριότητας

συγχωνεύσεων και

εξαγορών (M&A). Παρά τις

διεθνείς γεωπολιτικές

αβεβαιότητες και τον

κίνδυνο εμπορικών

εντάσεων, οι ελληνικές

τράπεζες θεωρούνται

επαρκώς θωρακισμένες για

να ανταποκριθούν στις

μελλοντικές προκλήσεις.

Τάση

μείωσης της κερδοφορίας

– Ευρωπαϊκό προφίλ

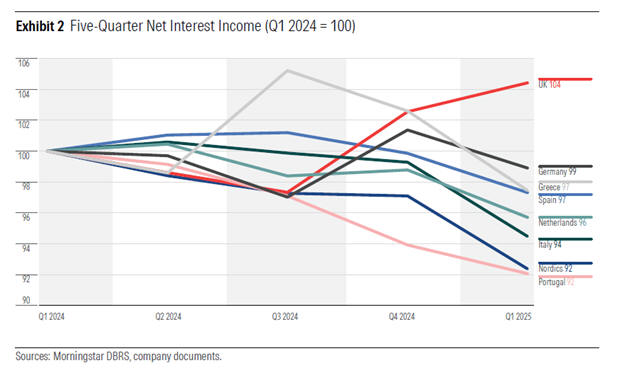

Η πτώση

των επιτοκίων έχει

οδηγήσει σε αποκλιμάκωση

των καθαρών εσόδων από

τόκους για το σύνολο των

ευρωπαϊκών τραπεζών,

κυρίως κατά το πρώτο

τρίμηνο του 2025, με

εντονότερη επίδραση σε

χώρες όπως οι

Σκανδιναβικές, οι Κάτω

Χώρες, η Ελλάδα και η

Πορτογαλία. Παρόλα αυτά,

η συνολική κερδοφορία

διατηρείται σε

ικανοποιητικά επίπεδα.

Οι μη

τοκοφόρες πηγές εσόδων,

όπως τα έσοδα από τέλη

και κεφαλαιαγορές,

παρουσίασαν ισχυρή

απόδοση και συνέβαλαν

στη μερική άμβλυνση της

πίεσης στα NII. Η DBRS

εκτιμά ότι αυτές οι

πηγές εσόδων θα

παραμείνουν σταθερές

μέχρι το τέλος του

έτους. Παράλληλα, η

σημαντική υποχώρηση των

αποθεμάτων ζημιών από

δάνεια προσέφερε

επιπλέον στήριξη στην

κερδοφορία, αν και

αναμένεται σταδιακή

εξασθένηση αυτής της

θετικής επίδρασης.

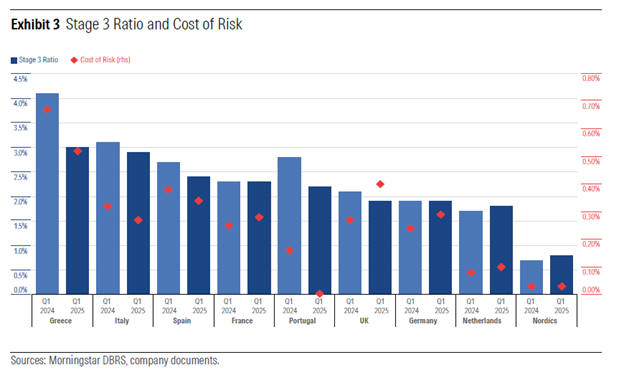

Η

ποιότητα του ενεργητικού

παραμένει ισχυρή, αν και

ενδέχεται να επηρεαστεί

από τυχόν επιδείνωση των

γεωπολιτικών συνθηκών ή

νέους εμπορικούς

περιορισμούς από τις

ΗΠΑ. Εντούτοις, χώρες με

θετικές οικονομικές

προοπτικές και

περιορισμένη έκθεση στις

ΗΠΑ πιθανώς δεν θα

χρειαστούν πρόσθετες

προβλέψεις.

Η DBRS

διατηρεί θεμελιωδώς

σταθερή πρόβλεψη για τον

ευρωπαϊκό τραπεζικό

τομέα, παρά την αυξημένη

αβεβαιότητα.

Καθοδική

τάση στα NII – Ειδικά

χαρακτηριστικά

Με

εξαίρεση το Ηνωμένο

Βασίλειο, τα καθαρά

έσοδα από τόκους

συνεχίζουν να υποχωρούν,

επηρεασμένα από τις

μειώσεις των βασικών

επιτοκίων. Η επίδραση

είναι εντονότερη σε

αγορές με υψηλή έκθεση

σε δάνεια κυμαινόμενου

επιτοκίου, όπως η

Ελλάδα, η Πορτογαλία και

η Σουηδία, καθώς τα

δανειακά περιουσιακά

στοιχεία

επανατιμολογούνται σε

χαμηλότερα επίπεδα.

Παρότι

το κόστος χρηματοδότησης

υποχωρεί, οι τράπεζες με

υψηλή εξάρτηση από

καταθέσεις και χαμηλά

επιτόκια προσφοράς

αντιμετωπίζουν

περιορισμένες επιλογές

για περαιτέρω

εξοικονόμηση. Οι

στρατηγικές

αντιστάθμισης, ιδίως

εκείνες όπου οι τράπεζες

πληρώνουν κυμαινόμενα

επιτόκια, ωφελούνται από

τη μείωση των επιτοκίων.

Στη

Γαλλία, οι βελτιώσεις

στα έσοδα του λιανικού

τραπεζικού τομέα

καταδεικνύουν ενίσχυση

των NII, ακόμη και χωρίς

επίσημη τριμηνιαία

αναφορά.

Συνολικά, η DBRS

προβλέπει περαιτέρω

συμπίεση των επιτοκιακών

περιθωρίων, μερικώς

αντισταθμιζόμενη από

αυξημένο όγκο δανείων,

θετικές στρατηγικές

αντιστάθμισης και

περιορισμένες επιδράσεις

από τη στενή καμπύλη

αποδόσεων.

Ισχυρές

επιδόσεις στα μη

τοκοφόρα έσοδα

Το πρώτο

τρίμηνο του 2025, οι

ευρωπαϊκές τράπεζες

κατέγραψαν ενισχυμένα μη

τοκοφόρα έσοδα, με

ετήσιες αυξήσεις που

κυμάνθηκαν από 5% στις

Σκανδιναβικές χώρες έως

και 20% στην Ισπανία. Η

αυξημένη δραστηριότητα

πελατών συνέβαλε στην

άνοδο των εσόδων από

trading και επενδυτική

τραπεζική, ενώ η

διαχείριση κεφαλαίων

επωφελήθηκε από την

άνοδο των αποτιμήσεων

στις μετοχικές αγορές.

Ο κλάδος

της ασφάλισης ενίσχυσε

τις επιδόσεις του μέσω

αυξημένων εισροών σε

προϊόντα αποταμίευσης.

Επιπλέον, οι προμήθειες

από τη χορήγηση δανείων

αυξήθηκαν λόγω της

ενισχυμένης ζήτησης, ενώ

οι τομείς πληρωμών

ωφελήθηκαν από την άνοδο

της καταναλωτικής

δραστηριότητας. Τα κέρδη

από μεταβολές στην

αποτίμηση μετοχικών

θέσεων και παραγώγων

συνέβαλαν επίσης θετικά.

Η DBRS

αναμένει διατήρηση αυτής

της δυναμικής, δεδομένων

της αυξημένης

μεταβλητότητας στις

αγορές, των υψηλών

αποτιμήσεων και της

αποκλιμάκωσης των

βραχυπρόθεσμων

επιτοκίων. Ωστόσο, μια

πιθανή κλιμάκωση των

εντάσεων στη Μέση

Ανατολή θα μπορούσε να

πλήξει ορισμένους

τομείς, όπως η

διαχείριση κεφαλαίων.

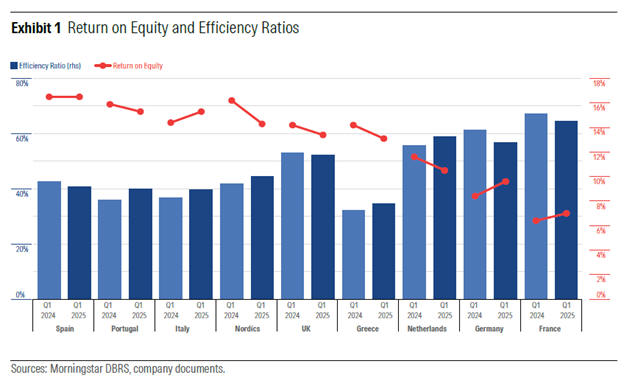

Πιέσεις

στο λειτουργικό κόστος –

Επιμονή του πληθωρισμού

Οι

περισσότερες ευρωπαϊκές

τράπεζες κατέγραψαν

αύξηση στα λειτουργικά

τους έξοδα σε ετήσια

βάση, κυρίως λόγω

πληθωριστικών πιέσεων

στους μισθούς και

επενδύσεων σε ψηφιακά

έργα και τεχνητή

νοημοσύνη. Εξαίρεση

αποτελούν οι τράπεζες σε

Ιταλία και Γερμανία, οι

οποίες πέτυχαν

συγκράτηση κόστους.

Η DBRS

προβλέπει ότι οι

πληθωριστικές πιέσεις

στους μισθούς θα

υποχωρήσουν, αλλά η

επέκταση των

δραστηριοτήτων και οι

επενδύσεις στην

τεχνολογία θα συνεχίσουν

να συνιστούν βασικούς

μοχλούς κόστους.

Σταθερή

ποιότητα ενεργητικού

Η τάση

που παρατηρήθηκε το 2024

επιβεβαιώνεται και το

πρώτο τρίμηνο του 2025:

η ποιότητα του

ενεργητικού των

ευρωπαϊκών τραπεζών

παραμένει ισχυρή, ακόμη

και σε τράπεζες με

ιστορικά υψηλά ποσοστά

NPL. Η συνολική εικόνα

υποδηλώνει ανθεκτικότητα

και επαρκή θωράκιση

απέναντι σε

μακροοικονομικές και

γεωπολιτικές

αναταράξεις.

|