|

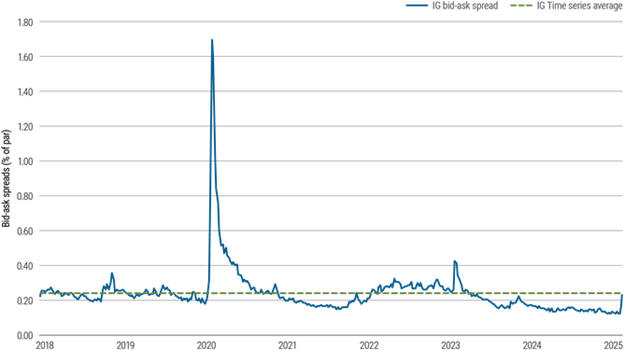

Όπως

είναι σύνηθες σε

περιόδους αυξημένης

μεταβλητότητας, τα

spreads αγοράς-πώλησης

στα εταιρικά ομόλογα

επενδυτικής βαθμίδας

έχουν διευρυνθεί — μια

τάση που ιστορικά έχει

κατά καιρούς υποδείξει

δυσκολότερο περιβάλλον

για τη ρευστότητα.

Ωστόσο, τα τρέχοντα

spreads παραμένουν σαφώς

εντός του μακροπρόθεσμου

μέσου εύρους τους και

κάτω από τα επίπεδα που

σημειώθηκαν κατά την

περίοδο έντονης

μεταβλητότητας του 2022.

Spread

Αγοράς-Πώλησης στην

Επενδυτική Βαθμίδα (IG)

Πηγή: MarketAxess και

Trace, έως 22 Απριλίου

2025. Ο μέσος όρος της

χρονοσειράς βασίζεται

στους δείκτες CP+BASI,

που παρακολουθούν τα

spreads αγοράς-πώλησης

σε παγκόσμιες αγορές

πίστωσης, επιτοκίων και

αναδυόμενων αγορών.

Αυτοί οι δείκτες

αποτελούν χρήσιμους

δείκτες γενικής

ρευστότητας και σχετικής

εμπορικής

δραστηριότητας.

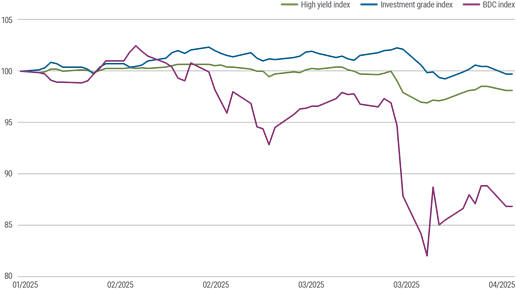

Η

Δημόσια Πίστη Παρέμεινε

Σχετικά Σταθερή Ενώ οι

Διαπραγματεύσιμες BDCs

Κατέρρευσαν

Από τα

τέλη Ιανουαρίου, οι

συνολικές αποδόσεις των

ομολόγων επενδυτικής

βαθμίδας και υψηλής

απόδοσης έχουν

παραμείνει σχετικά

σταθερές, ενισχύοντας

την εμπιστοσύνη μας στην

ανθεκτικότητά τους.

Αντίθετα, οι εταιρείες

ανάπτυξης επιχειρήσεων

(Business Development

Companies – BDCs), που

επενδύουν σε χρέος

μικρών και μεσαίων

ιδιωτικών επιχειρήσεων

και λειτουργούν ως

γενικός δείκτης λιγότερο

ρευστών ιδιωτικών

εταιρικών αγορών, έχουν

σημειώσει σημαντικές

πτώσεις. Αυτή η

υποχώρηση καταδεικνύει

τον αρνητικό αντίκτυπο

του τρέχοντος

περιβάλλοντος στην

πιστοληπτική ποιότητα

των υποκείμενων

επενδύσεων.

Συνολικές

Απώλειες

Απόδοσης

Πηγή:

MarketAxess, Trace

και

S&P Business Development

Companies Index,

έως

22

Απριλίου

2025.

Ο

δείκτης

υψηλής

απόδοσης

αντανακλά

τον

Bloomberg U.S. Corporate

High Yield Bond Index.

Ο

δείκτης

επενδυτικής

βαθμίδας

αντανακλά

τον

Bloomberg U.S. Corporate

Investment Grade Index.

Ο

δείκτης

BDC

αντανακλά

τον

S&P Business Development

Companies Index.

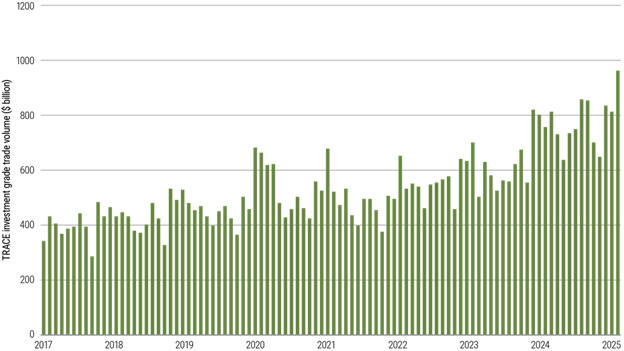

Οι Όγκοι

Συναλλαγών στη Δημόσια

Πίστη Παραμένουν Ισχυροί

Η αγορά

εταιρικών ομολόγων

επενδυτικής βαθμίδας

παραμένει εξαιρετικά

ρευστή, με ημερήσιους

όγκους συναλλαγών

δεκάδων δισεκατομμυρίων

δολαρίων.

Οι

υψηλοί όγκοι συναλλαγών,

τα χαμηλά spreads

αγοράς-πώλησης και οι

σταθερές τιμές έχουν

προσφέρει στους

επενδυτές ένα ισχυρό

επίπεδο ρευστότητας στα

χαρτοφυλάκιά τους,

ιδιαίτερα σε σύγκριση με

τις μετοχές, οι οποίες

έχουν παρουσιάσει

σημαντικά μεγαλύτερη

μεταβλητότητα.

Μηνιαίος

Όγκος Συναλλαγών

Εταιρικών Ομολόγων

Επενδυτικής Βαθμίδας

Πηγή: MarketAxess και

Trace, έως 7 Απριλίου

2025. Οι προηγούμενες

αποδόσεις δεν αποτελούν

εγγύηση ή αξιόπιστο

δείκτη για μελλοντικά

αποτελέσματα. Ο δείκτης

CP+BASI παρακολουθεί τα

spreads αγοράς-πώλησης

σε παγκόσμιες αγορές

πίστωσης, επιτοκίων και

αναδυόμενων αγορών.

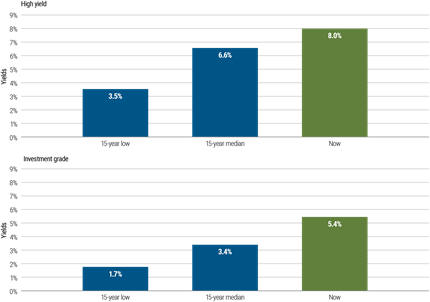

Οι

Αποδόσεις της Δημόσιας

Πίστης Είναι Ιδιαίτερα

Ελκυστικές Σήμερα

Οι

τρέχουσες αποδόσεις στα

ποιοτικά ομόλογα

σταθερού εισοδήματος δεν

είναι μόνο σταθερές σε

σύγκριση με τη μεγάλη

μεταβλητότητα των BDCs

και των μετοχών, αλλά

και εξαιρετικά

ελκυστικές σε σχέση με

τα ιστορικά τους

επίπεδα. Οι επενδυτές

μπορούν όχι μόνο να

επιτύχουν αποδόσεις

συγκρίσιμες με αυτές των

μετοχών χωρίς να

αναλάβουν αντίστοιχη

μεταβλητότητα, αλλά και

να διατηρήσουν υψηλά

επίπεδα ρευστότητας

χωρίς να θυσιάσουν την

ποιότητα.

Σύγκριση

Αποδόσεων με Ιστορικά

Επίπεδα

Πηγή: MarketAxess και

Trace, έως 23 Απριλίου

2025. Οι προηγούμενες

αποδόσεις δεν αποτελούν

εγγύηση ή αξιόπιστο

δείκτη για μελλοντικά

αποτελέσματα. Ο δείκτης

υψηλής απόδοσης

αντικατοπτρίζεται από

τον LF98YW Index, που

παρακολουθεί την απόδοση

έως τη χειρότερη

περίπτωση (Yield to

Worst – YTW) της

αμερικανικής αγοράς

εταιρικών ομολόγων

υψηλής απόδοσης. Ο

δείκτης επενδυτικής

βαθμίδας

αντικατοπτρίζεται από

τον LUACYW Index. Η YTW

είναι η εκτιμώμενη

χαμηλότερη δυνατή

απόδοση που μπορεί να

λάβει κανείς από ένα

ομόλογο χωρίς να υπάρξει

αθέτηση.

Πηγή:

Pimco Blog

|