|

Αρχικά ο

CPI είναι ένα σταθμισμένο καλάθι προϊόντων και

υπηρεσιών, που μετριέται κάθε μήνα, για να

μπορέσουμε να έχουμε μια ιδέα στο πόσο είναι

πάνω-κάτω ο πληθωρισμός.

Είναι ένας από τους πολλούς τρόπους μέτρησης του

πληθωρισμού, και αυτός που αντικατοπτρίζει πως

τον αντιλαμβάνεται ο μέσος καταναλωτής.

Σε

δεύτερη φάση, ο CPI μετριέται ως προς δύο

χρονικές περιόδους: Σε

επίπεδο μήνα και σε επίπεδο χρόνου. Το

3.2% που δόθηκε τον προηγούμενο μήνα ήταν σε

επίπεδο χρόνου, δηλαδή σε σχέση με πέρσι τον

Αύγουστο, ενώ το 0.0% ήταν σε επίπεδο μήνα,

δηλαδή ο πληθωρισμός ήταν ο ίδιος με τον Ιούνιο.

Τώρα

μέσα στο καλάθι το CPI υπάρχουν 2

είδη αγαθών και υπηρεσιών: αυτά με

παροδικό πληθωρισμό και αυτά με πιο επίμονο

πληθωρισμό, που δεν φεύγει τόσο εύκολα. Στα

αγγλικά οι όροι είναι transitory

inflation και sticky

inflation, για όποιον θέλει να τα ψάξει

παραπάνω. Σύμφωνα με την τελευταία τριμηνιαία

έκθεση της J.P.

Morgan, η ενέργεια, τα νέα και

μεταχειρισμένα οχήματα και το φαγητό στο σπίτι

αποτελούν τον παροδικό πληθωρισμό του CPI και τα

άλλα αγαθά και υπηρεσίες τον πιο σταθερό

πληθωρισμό.

Η διαφοροποίηση του

transitory και sticky inflation γίνεται για να

διαχωριστεί ποιος πληθωρισμός είναι πιο εύκολο

να έρθει και να φύγει, και ποιος είναι πιο

δύσκολο. Σκεφτείτε για παράδειγμα αύριο να

ανέβει η τιμή του πετρελαίου απότομα για ένα

μήνα και μετά να πέσει σε φυσιολογικά επίπεδα.

Αν γίνει κάτι τέτοιο, η τιμή της ενέργειας θα

εκτοξευθεί, αλλά η παροχή υπηρεσιών πολύ πιθανό

να μην επηρεαστεί ή να επηρεαστεί ελάχιστα.

Τώρα που

καταλάβαμε πάνω κάτω πως κατηγοριοποιείται ο

πληθωρισμός, πάμε να δούμε λίγο και την σκοπιά

της FED.

Σύμφωνα με τον Howard

Marks, έναν πολύ ικανό value investor,

εξαιρετικό συγγραφέα και μεγάλο υποστηρικτή των

κύκλων της αγοράς, η δουλειά της FED έχει

διαμορφωθεί σε τρεις στόχους:

Να

υποστηρίζει την αγορά εργασίας

Να

ελέγχει τον πληθωρισμό και

Να

προσπαθεί για την άνοδο των αγορών

Από τους

παραπάνω στόχους, ο

έλεγχος του πληθωρισμού είναι ο πιο

παλιός και πιο σημαντικός στόχος της FED. Εξού

και το γεγονός ότι είναι διατεθειμένη να ρίξει

πρόσκαιρα την αγορά για να επαναφέρει τον

πληθωρισμό σε φυσιολογικά επίπεδα.

Οπότε,

με κάθε αύξηση επιτοκίων,

η FED προτίθεται να θυσιάσει τους άλλους δύο

στόχους της για να επαναφέρει τον πληθωρισμό σε

φυσιολογικά επίπεδα.

Καταλαβαίνοντας τα κίνητρα της FED, είναι εύκολο

να δούμε τι

ακριβώς φοβίζει τους επενδυτές. Η FED

προσπαθεί να τιθασέψει τον πληθωρισμό πριν

περάσει από transitory σε sticky, δεδομένου ότι

η αγορά εργασίας είναι σε αρκετά καλό στάδιο

ώστε να δεχτεί ισχυρά χτυπήματα και η γενικότερη

αγορά- οικονομία είναι υπερτιμημένη και ίσως

πρέπει να διορθωθεί.

Περνώντας στο ενδιαφέρον κομμάτι, πάμε να

κάνουμε μια ιστορική

αναδρομή. Τα πρώτα σημάδια πληθωρισμού

άρχισαν να εμφανίζονται στην οικονομία πέρσι τον

Μάρτιο του 2021.

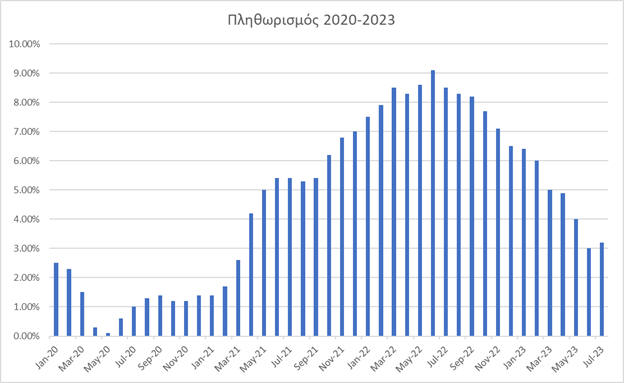

Η

παραπάνω εικόνα είναι λίγο πολύ γνωστή σε όλους

μας. Μάλιστα τους τελευταίους τρεις μήνες έχουμε

δει μια

μεγάλη πτώση του πληθωρισμού, η οποία

πλησιάζει και τον στόχο του 2% της FED. Παρόλα

αυτά, έχουμε ομαλοποίηση πληθωρισμού σε ένα ήδη

προϋπάρχον πληθωριστικό περιβάλλον. Για να

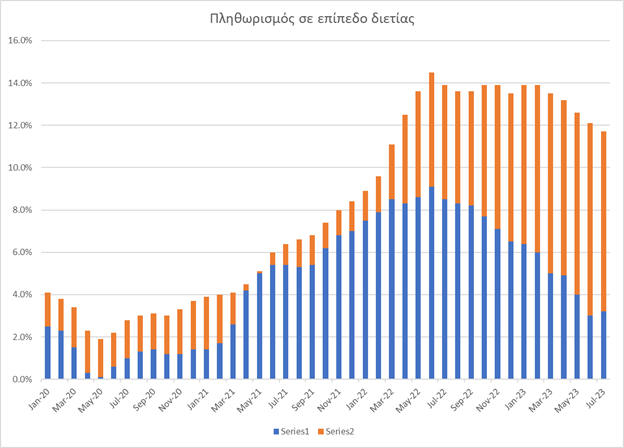

καταλάβετε τι εννοώ δείτε τι γίνεται να

υπολογίσουμε τον πληθωρισμό σε επίπεδο διετίας:

Με

πορτοκαλί είναι ο πληθωρισμός του προηγούμενου

χρόνου πάνω στον φετινό. Βλέπετε

πόσο ψηλά έχει κρατηθεί παρά την πτώση των

τελευταίων 4 μηνών; Πρακτικά αυτό

σημαίνει ότι όσο πλησιάζουμε τον προς τον

Οκτώβριο του 2023 (όπου έχουμε και την πρώτη

ουσιατική πτώση) πρέπει ο ρυθμός αύξησης του

πληθωρισμού να πέφτει πιο γρήγορα από τον ρυθμό

αύξησης που είχε τον προηγούμενο χρόνο. Αυτό σε

εμένα προσωπικά φαίνεται εξαιρετικά δύσκολο.

Και

περνώντας τώρα στο ερώτημα «Γιατί

έπεσαν οι αγορές;», είναι απλό παιδιά.

Μέχρι στιγμής οι περισσότεροι επενδυτές πίστευαν

ότι ο Powell και

η FED δεν θα προβούν σε άλλη αύξηση των

επιτοκίων.

Δυστυχώς

όμως φαίνεται ότι ο

φόβος έχει επιστρέψει στο ταμπλό και η

FED είναι έτοιμη για ένα ακόμα χτύπημα.

Προσωπική μου άποψη πάνω στο θέμα είναι ότι η

FED δεν θα κάνει κάποια βιαστική κίνηση πριν δει

τα νούμερα του Σεπτεμβρίου. Αν αυτά είναι καλά,

πολύ πιθανό να μην δούμε άλλη αύξηση των

επιτοκίων μέχρι το τέλος του έτους!

* Chris

Tsounis – Συγγραφέας του βιβλίου “Τα 4 βήματα

του πλούτου” (εκδόσεις Κλειδάριθμος)

Βρείτε

τον Χρήστο στο YouTube και στο Instagram εδώ:

https://www.youtube.com/tsounischris

https://www.instagram.com/tsounischris

Πηγή:

Fortune |